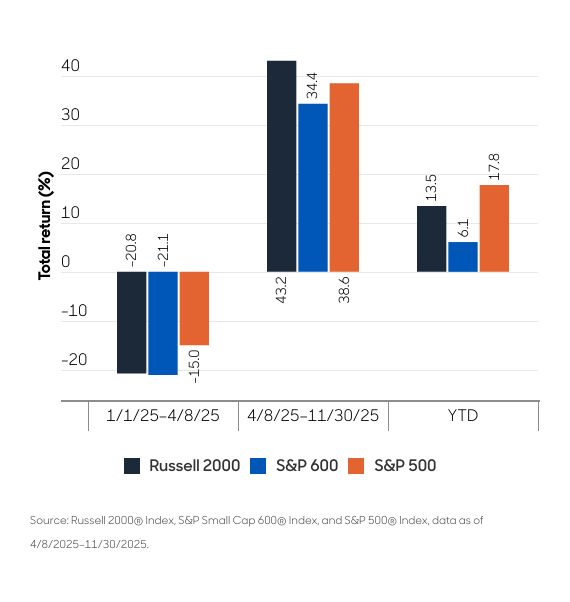

El año se ha desarrollado en dos capítulos distintos para las small caps americanas: los tensos meses previos al Día de la Liberación y el período más esperanzador que siguió. La incertidumbre inicial ensombreció los mercados, lo que dio lugar a un entorno de aversión al riesgo. Pero después del 8 de abril, la pausa en los aranceles permitió que surgiera una nueva narrativa, una de renovado optimismo, ya que el Russell 2000 comenzó a superar al S&P 500 (gráfico 1).

Al igual que la obra clásica de Dickens Historia de dos ciudades, la historia de las pequeñas capitalizaciones estadounidenses es una historia de contrastes: definida por el delicado equilibrio entre el riesgo y la oportunidad, el escepticismo y la determinación de los inversores. De cara a 2026, los inversores deben decidir qué capítulo definirá el futuro y si esta historia de dos mitades acabará convirtiéndose en una historia de transformación. Afortunadamente, creemos que hay motivos para ser optimistas.

Una sólida trayectoria de beneficios

Uno de los argumentos más convincentes para el optimismo respecto a las empresas de pequeña capitalización en 2026 reside en el crecimiento previsto de los beneficios. Se espera que las empresas del índice Russell 2000 registren un crecimiento interanual de los beneficios del 19 %, superando con creces el crecimiento previsto del 13 % del S&P 5001.

Creemos que hay varios factores fundamentales que respaldan este aumento previsto de los beneficios de las empresas de pequeña capitalización: el impulso de las políticas fiscales y monetarias, la reducción de la incertidumbre relacionada con el comercio, la disminución de las presiones sobre los costes, los primeros indicios de mejora de la demanda en diversos mercados industriales y de consumo, y las ventajas en términos de productividad derivadas de la adopción continuada de la inteligencia artificial (IA) generativa. En conjunto, esta tan esperada aceleración del crecimiento de los beneficios representa un elemento clave para el éxito sostenido de las empresas de pequeña capitalización.

Alivio gracias a la flexibilización de la política monetaria

Uno de los factores más tangibles que benefician a las empresas de pequeña capitalización es la bajada de los tipos de interés.

Las empresas de pequeña capitalización dependen de manera desproporcionada de la financiación a corto plazo, lo que las hace muy sensibles a las variaciones de los tipos de interés. Se espera que la trayectoria de recortes de tipos prevista por la Reserva Federal reduzca significativamente los costes de financiación de estas empresas. La reducción de los gastos por intereses no solo mejorará la rentabilidad, sino que también aumentará la flexibilidad financiera, lo que permitirá a las empresas reinvertir en iniciativas de crecimiento, como gastos de capital, desarrollo de productos y expansión del mercado.

Esta dinámica es especialmente importante dados los retos a los que se enfrentaron las empresas de pequeña capitalización durante el reciente ciclo de endurecimiento monetario. Las elevadas tasas comprimieron los márgenes y limitaron la liquidez, lo que obligó a muchas empresas a retrasar sus inversiones estratégicas. El cambio hacia una postura monetaria más acomodaticia debería revertir estos vientos en contra, creando un viento a favor que impulse tanto el crecimiento de los beneficios como la revalorización.

Impulso de la política fiscal

También se espera que la política fiscal proporcione un apoyo significativo a través de la One Big Beautiful Bill (OBBB), que se centra en dos motores clave de la actividad económica: el gasto de los consumidores y la inversión de capital2.

Las disposiciones del proyecto de ley relativas a importantes devoluciones de impuestos a los hogares en 2026 deberían aumentar la renta disponible y actuar como catalizador del consumo. Además de impulsar la demanda de los consumidores, la OBBB introduce medidas para fomentar la inversión nacional mediante la reducción del coste efectivo del capital, la subvención de industrias estratégicas y la agilización de los procesos de aprobación de proyectos de infraestructura y fabricación.

Creemos que las empresas más pequeñas, dada su orientación hacia los ingresos nacionales y su agilidad operativa, están bien posicionadas para beneficiarse de manera desproporcionada de esta dinámica, lo que les permitirá captar la demanda incremental y lograr eficiencias de costes antes que sus homólogas de mayor tamaño.

Atención a la brecha de valoración

La valoración es otra pieza fundamental de esta historia en dos partes. Las acciones de pequeña capitalización cotizan actualmente con un descuento sustancial, aproximadamente un 40 % más baratas que sus homólogas de mediana y gran capitalización (gráfico 2). Esta diferencia es históricamente amplia y sugiere que el mercado aún no ha descontado plenamente la mejora de los fundamentales de estas empresas. Para los inversores a largo plazo, creemos que esto supone un punto de entrada muy atractivo.

Históricamente, los periodos de marcada disparidad en las valoraciones han precedido a menudo a un sólido rendimiento relativo de las empresas de pequeña capitalización. El descuento refleja el escepticismo persistente tras años de volatilidad y bajo rendimiento, pero a medida que mejora la visibilidad de los beneficios y se estabilizan las condiciones macroeconómicas, es probable que este escepticismo se disipe. Si se combina con el crecimiento previsto de los beneficios, los niveles de valoración actuales ofrecen un perfil de riesgo-rentabilidad atractivo para aquellos que estén dispuestos a mirar más allá del ruido a corto plazo.

NOTAS

1 Bloomberg (previsiones de beneficios consensuadas), noviembre de 2025.

2 La Ley One Big Beautiful Bill (OBBB), promulgada el 4 de julio de 2025, introduce cambios significativos en las políticas fiscales y de gasto en Estados Unidos.

Información importante

Las proyecciones se ofrecen a título informativo y no reflejan el rendimiento potencial. Las proyecciones no están garantizadas y los acontecimientos o resultados reales pueden diferir sustancialmente.

Las acciones de empresas de pequeña y mediana capitalización conllevan un mayor riesgo y una mayor volatilidad que las acciones de empresas más grandes y consolidadas.

AA-031225-201732-1