Las acciones clase–A del mercado chino cobran relevancia: ¿Por qué?

| Por Fórmate a Fondo | 0 Comentarios

A menudo nos preguntan sobre las acciones clase-A del mercado chino, que cotizan en los mercados de Shanghai y Shenzen, aunque nosotros invertimos en el mercado chino a través de compañías que cotizan en Hong Kong o en empresas chinas cotizadas en EE.UU. El mercado doméstico de acciones clase-A sigue estando muy cerrado a los inversores institucionales internacionales. La única forma que tiene un extranjero de participar en este mercado es alistarse en el programa QFII (Qualified Foreign Institutional Investor) o hacerlo a través de una gestora que tenga una cuota en este programa. Sin embargo, hasta la fecha se han otorgado muy pocas licencias del programa QFII.

A largo plazo, el mercado chino de acciones clase-A ha tenido un comportamiento pobre. Hace 10 años, el índice Shanghai Composite cotizaba a unos 1.800 puntos, alcanzando un desarrollo estelar hasta los 6.000 puntos a finales de 2007. Desde entonces, el índice ha cedido la mayor parte de sus ganancias y cotiza de nuevo en el entorno de los 2.000 puntos. Este debería hacernos pensar si a la larga compensa invertir en las acciones clase-A.

Hay un par de características únicas de los mercados de acciones clase-A en China que han contribuido, de forma directa e indirecta, al rendimiento del mercado bursátil del país. El primer asunto clave es la existencia en China de “acciones no negociables”, que se otorgaban a los equipo directivos y empleados de compañías estatales que cotizaban en bolsa. Como su nombre indica, no se permitía que estas acciones se negociaran en el mercado bursátil. Sin embargo, tras un largo proceso de reforma que duró de 2005 a 2007, se fue permitiendo a los propietarios de estas acciones su venta gradual en el mercado. Durante los años que siguieron se fueron incorporando al mercado clase-A tandas de acciones, hasta entonces no negociables, generando una situación de exceso de liquidez que supuso un lastre para el comportamiento del mercado.

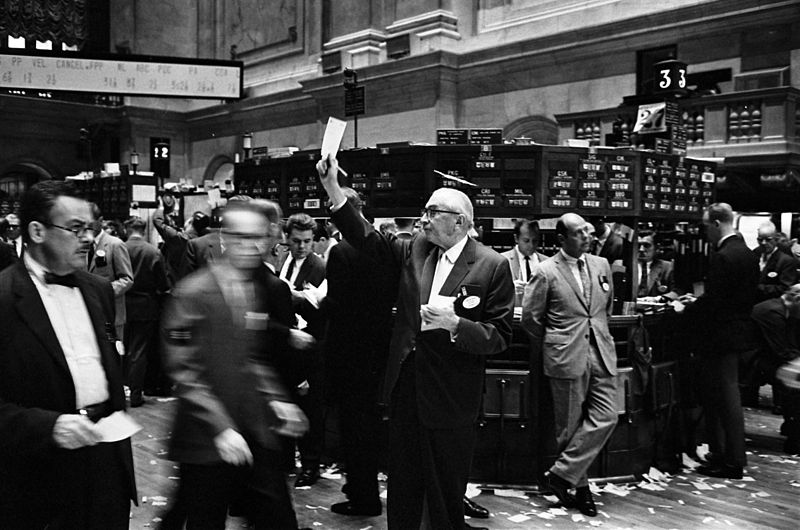

A diferencia de otros mercados, otra característica única del mercado de acciones clase-A es la exagerada volatilidad. Esta volatilidad es resultado de la predominancia de inversores retail en estos mercados, que representan un 80% del volumen total y suelen ser muy cortoplacistas.

Dicho esto, muchos de estos comentarios se refieren al pasado, no al futuro. La incorporación de acciones no negociables al mercado alcanzó su pico en 2009, y ya no es un asunto tan relevante. La altísima volatilidad sigue siendo un reto, pero se han tomado medidas para incorporar nuevos participantes en el programa QFII para promover una mentalidad de inversión a más largo plazo.

Al ir evolucionando, estos mercados pueden presentar oportunidades más atractivas para los inversores. Para empezar, las valoraciones son atractivas, cotizando a un ratio PER estimado por Bloomberg de 8x para 2014 y 7x para 2015. Esta valoración se está aproximando a los mínimos de los 10 últimos años. Los mercados de acciones clase-A también amplían el universo de acciones a disposición del inversor. Por ejemplo, determinados sectores que están experimentando un gran crecimiento en China, como los de sanidad, consumo y tecnología, cuentan con muchos más valores cotizados en los mercados de acciones de clase-A que en Hong Kong o en EE.UU. También podremos acceder a información y ratios de competidores de compañías que ya analizamos, pero que cotizan en mercados de clase-A.

Matthews Asia actualmente no cuenta con exposición a los mercados chinos de acciones clase-A y tampoco nos estamos refiriendo al interés de la totalidad de los mercados de acciones-A. La selección cuidadosa de valores es particularmente importante para este mercado porque existen un buen número de valores de baja calidad, incluyendo una vasta representación de negocios controlados por el estado. En todo caso, la enorme oferta de diversos valores tiene da a los inversores la oportunidad de elegir también entre compañías de alta calidad.

Columna de opinión de Winnie Chwang, analista senior, Matthews Asia

Los puntos de vista y la información expuestos suponen una opinión y análisis sobre las condiciones de mercado en un momento específico y son susceptibles de variar. No deben tomarse como una recomendación de compra o venta de un título específico o de los mercados en general. La temática contenida en este texto deriva de varias fuentes que se consideran fiables y precisas en el momento de su compilación. Matthews International Capital Management LLC no acepta ninguna responsabilidad por pérdidas directas o resultantes del uso de esta información. La inversión en mercados internacionales y emergentes puede conllevar riesgos adicionales, como los derivados de inestabilidad política y socio-económica, mercados ilíquidos, fluctuaciones de tipo de cambio, alta volatilidad y normativa limitada. Adicionalmente, los fondos invertidos en un solo país pueden estar sujetos a mayor riesgo de mercado que los fondos diversificados por su concentración en área geográfica determinada. La inversión en pequeñas y medianas empresas conlleva mayor riesgo que la inversión en grandes empresas, puesto que pueden ser más volátiles y menos líquidas que las grandes compañías. Este documento no ha sido revisado ni aprobado por ningún organismo regulatorio.