Fintual refuerza su apuesta en México con la compra de la distribuidora de fondos Invermerica

| Por Javiera Donoso | 0 Comentarios

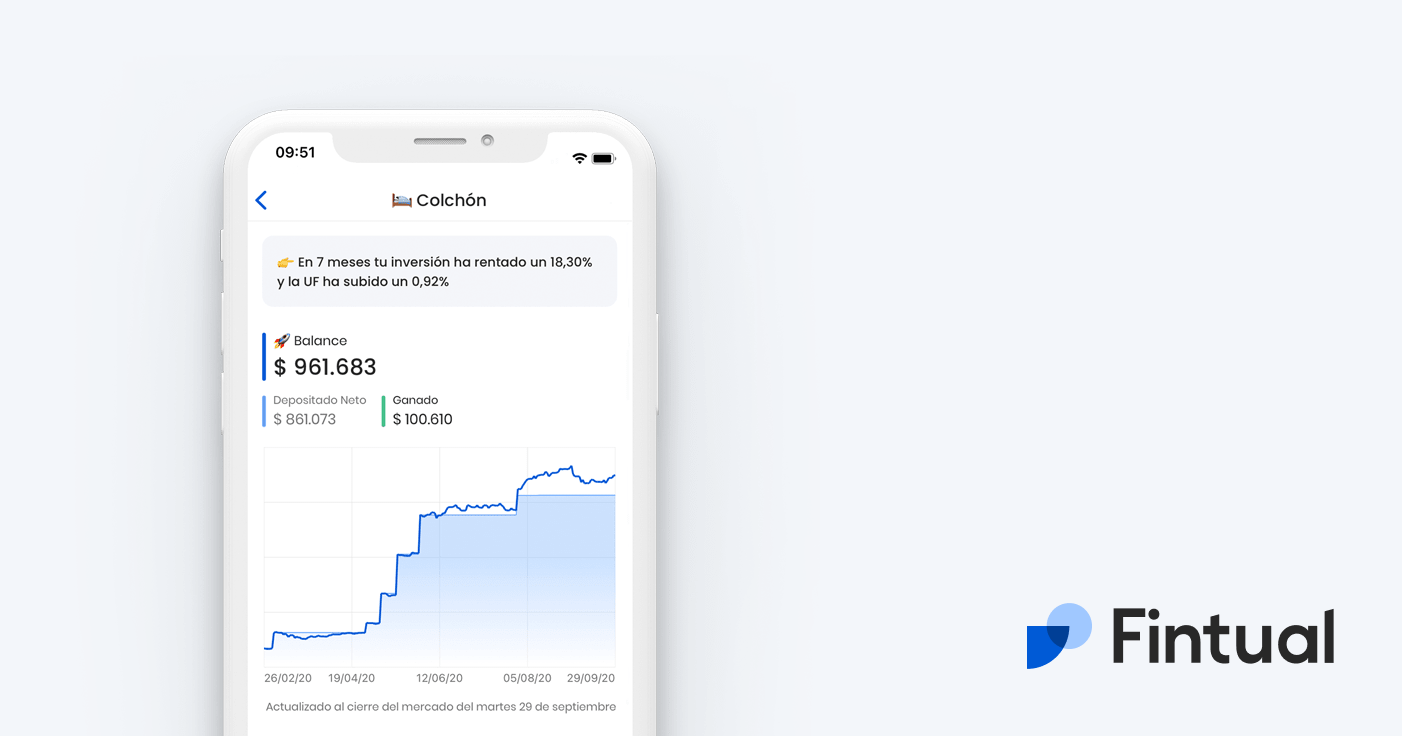

La fintech de origen chileno, Fintual, acaba de dar un paso más en su conquista de México, el segundo mercado más grande de la región y que ellos mismos han delineado como la prioridad de crecimiento para la compañía. La firma anunció recientemente la compra de la distribuidora de fondos Invermerica.

La adquisición, según un comunicado de prensa de la compañía, significa que ahora Fintual administra más de 100 millones de dólares en el mercado mexicano, llevando su AUM total –incluyendo la operación en Chile– que ronda los 650 millones de dólares.

Invermerica, destacó la fintech en su comunicado, “es la única distribuidora de fondos de inversión constituida y enfocada en el mercado de inversionistas de alto valor patrimonial en el noroeste del país” y cumplió un rol clave en el desembarco de Fintual en el país azteca.

“Nuestra llegada a México fue posible gracias a nuestra colaboración con Invermerica. Después de una gran trayectoria logramos posicionarnos en la industria como distribuidora de fondos, lo que nos permitirá no sólo tener una relación mucho más cercana con nuestros clientes, sino que también nos abrirá las puertas para la creación de nuevos productos como un Plan Personal para el Retiro, por ejemplo”, declaró el CEO de la firma de capitales chilenos, Pedro Pineda.

En entrevista con Funds Society, Fintual delineó sus planes en México, describiéndolos como “el foco” para los próximos meses en la compañía. En esa oportunidad, señalaron que la compañía apunta a entrar al mercado de ahorro previsional voluntario en el país, a través del lanzamiento de un Plan Personal de Retiro (PPR).

La compra de Invermerica llega a potenciar una historia de crecimiento en el país. Iniciando su oferta mexicana con un fondo conservador, fue a mediados de mayo de este año que Fintual completó la parrilla de fondos, con el lanzamiento de los vehículos Moderate Portman y Risky Hayek.

Ya antes del impulso en AUM proveniente de Invermerica, la compañía fundada en Chile tenía un historial de crecimiento interesante. En plena pandemia, la compañía llevó sus activos administrados de 75 a 500 millones de dólares entre mayo del año pasado y mayo de 2021.