Inicio de temporada de resultados: los bancos dan el primer paso

| Por Romina López | 0 Comentarios

La temporada de resultados del tercer trimestre ha comenzado en Estados Unidos con los bancos a la cabeza. En líneas generales, los grandes del sector han superado las expectativas del consenso, ofreciendo un discurso optimista respecto al entorno macroeconómico.

El consumo en Estados Unidos muestra resiliencia:

- La morosidad se estabiliza tras un aumento moderado (~3%).

- El endeudamiento de los hogares se mantiene un 14% por debajo del promedio de 30 años.

- El crédito hipotecario presenta alta calidad, con puntuaciones FICO muy superiores a los niveles previos a la crisis de 2008.

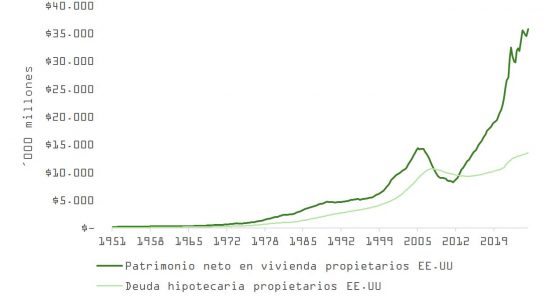

- El efecto riqueza de las familias (véase la gráfica) y una política monetaria expansiva pueden sostener un nivel de gasto saludable soportado por el endeudamiento. Las líneas de crédito sobre la vivienda (HELOC) crecieron un 4,5% entre abril de 2024 y junio de 2025, lo que refleja confianza en la riqueza residencial y expectativas de tipos a la baja.

Ruido en regionales: impacto de créditos deteriorados

Aunque el panorama general fue sólido, algunos casos puntuales generaron inquietud:

- Zions Bancorp cayó 13% tras asumir un cargo de 50 millones de dólares relacionado con préstamos deteriorados ligados a fondos Cantor I y IV.

- Western Alliance Bancorp perdió 11% por exposición a los mismos prestatarios.

A pesar del ruido, los resultados de JPMorgan, Citigroup, Wells Fargo y Goldman Sachs no mostraron señales sistémicas de deterioro en la calidad crediticia. Jamie Dimon advirtió, sin embargo: “Cuando ves una cucaracha, probablemente verás más”.

Los ingresos por corretaje y banca de inversión sorprendieron al alza, favorecidos por un mercado con abundante liquidez y una renta variable en máximos.

Liquidez en el radar de la Fed

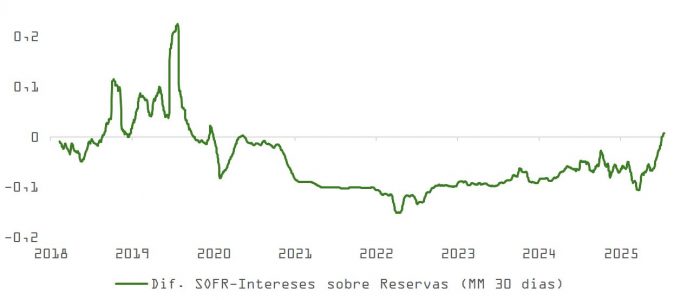

Powell señaló el martes que la Fed vigila señales de endurecimiento en las condiciones de liquidez. Un dato clave:

- El diferencial entre el SOFR y la remuneración de reservas bancarias se ha vuelto positivo por primera vez desde 2020.

Esto indica una demanda más persistente de efectivo, lo que podría llevar a la Fed a actuar con mayor cautela y da justificación a la suspensión en el adelgazamiento de su balance (QT).

Las implicaciones de la acumulación de noticias negativas relacionadas con operaciones fraudulentas en crédito (Tricolor, First Brands, y ahora Cantor) podría tensionar puntualmente la liquidez y dar más motivos a Powell para recortar los tipos en la reunión del 29 de octubre en 0,25 puntos. El mercado asigna un 100% de probabilidades a dos rebajas más en los fed funds en octubre y diciembre.

En paralelo, el presidente del banco central minimizó la falta de datos laborales actualizados por el shutdown, señalando que «tanto los despidos como las contrataciones siguen siendo bajos, y las percepciones de los hogares y empresas sobre el mercado laboral continúan deteriorándose lentamente”.

Mercado laboral: reajustando el equilibrio

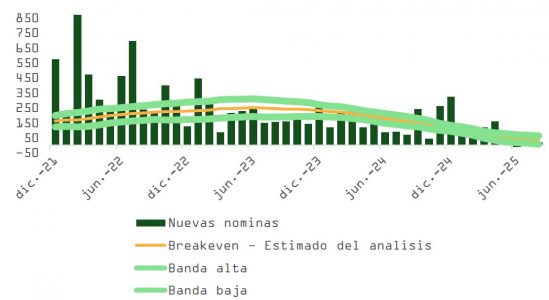

Un informe reciente de la Fed de Dallas redefine las necesidades del mercado laboral:

- La economía solo necesita entre 30.000 y 60.000 nuevos empleos/mes para evitar que aumente el desempleo, debido al menor crecimiento demográfico, baja inmigración y menor participación laboral.

- La media móvil de los últimos tres meses se sitúa en 29.000 empleos/mes, lo que indica un equilibrio muy justo.

Aunque este análisis tranquiliza, Powell podría preferir actuar de forma preventiva, sobre todo ante un entorno con alta incertidumbre. Según Brookings, el impacto acumulado del cierre del gobierno ya se acerca a -0,3% del PIB anualizado.

Shutdown prolongado: fricciones políticas y económicas

El shutdown ya dura tres semanas, y la próxima reunión de la Fed será el 29 de octubre. Las perspectivas de acuerdo siguen estancadas:

- Trump ha insinuado una posible extensión temporal de los subsidios del ACA (Obamacare), que afectan a 24 millones de estadounidenses.

- Sin embargo, hacer concesiones a los demócratas puede aumentar el déficit fiscal y presionar al alza la TIR del bono.

- El plazo de inscripción para las coberturas ACA comienza el 1 de noviembre y cierra el 15 de diciembre, lo que podría marcar un punto de inflexión política.

Históricamente, el Congreso solo ha actuado en temas complejos cuando el reloj estaba por agotarse.

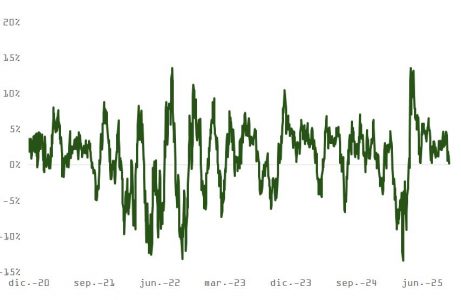

Expectativas de mercado: pausa lógica en el rally

El mercado ha subido casi sin interrupciones desde abril. Es razonable esperar una pausa para consolidar las ganancias.

Las caídas propiciadas por el artículo de The Information sobre Oracle, que comentábamos la semana pasada, o la resultante de los anuncios de Zion y Western Alliance Bancorp, son muestra de la incomodidad de los inversores.

A pesar de todo, el fondo macro no ha cambiado y apoya la continuación de la tendencia alcista.

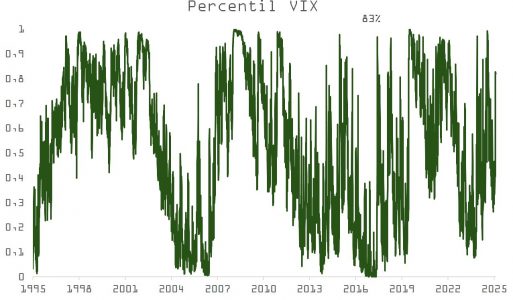

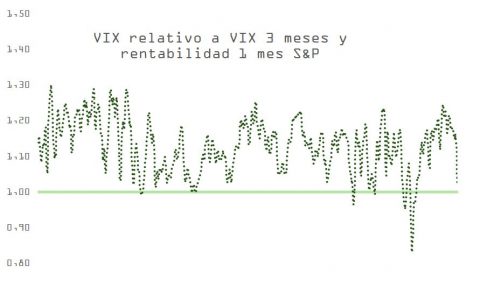

La bolsa está depurando rápidamente las lecturas de sobrecompra, y aunque podría corregir algo más, empezamos a identificar indicios que anticipan un suelo. Por ejemplo, el VIX está ya en el percentil 83% de sus lecturas más elevadas desde 1990 y los gestores se están apresurando a cubrir riesgo bajista en el corto plazo, con el ratio VIX/VIX 3 meses acercándose a cotas a partir de las cuales el S&P ha rebotado.

No obstante, los riesgos latentes favorecen una interpretación optimista de los planes de la Reserva Federal:

- Endurecimiento de la liquidez.

- Deterioro en bancos regionales.

- Estancamiento político y fiscal.

- Datos macro fragmentarios por el shutdown.

La curva de tipos sigue descontando recortes de casi 50 puntos básicos de aquí a fin de año. La presión sobre la Fed crece conforme se acumulan señales mixtas desde el frente laboral, el consumo y la política fiscal.