Así es la rotación geográfica, sectorial y de estilo de las carteras a nivel mundial

| Por Beatriz Zúñiga | 0 Comentarios

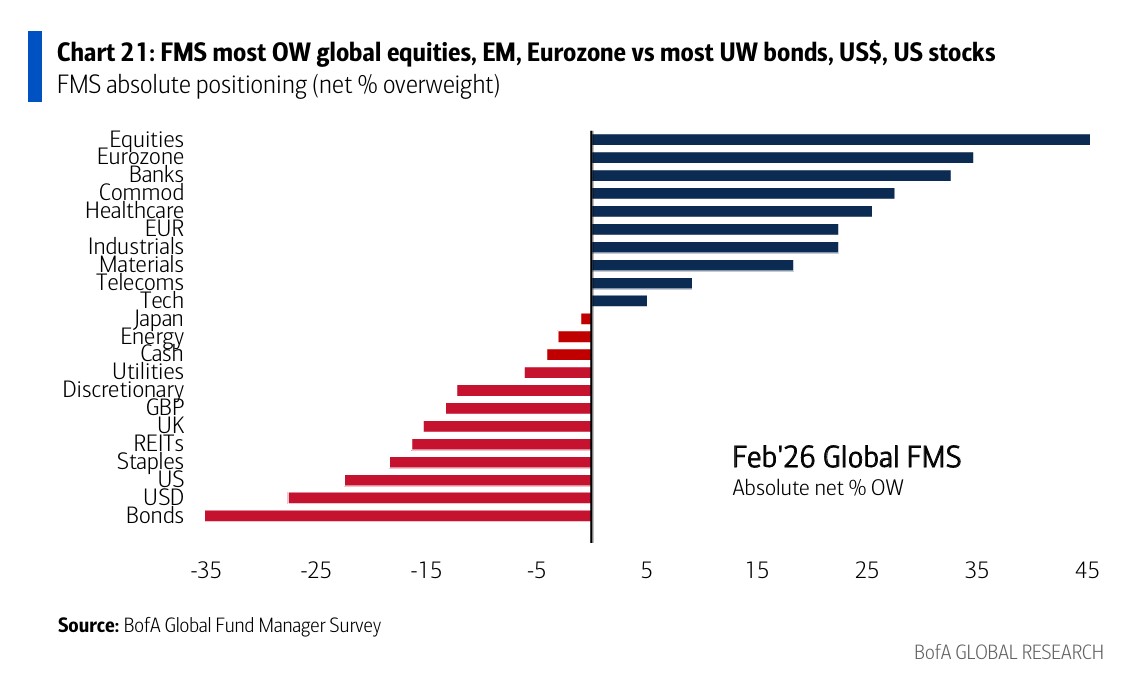

La encuesta global a gestores de Bank of America de febrero confirma la rotación en la asignación de activos desde EE.UU. hacia Europa y mercados emergentes. Si nos analizamos en el posicionamiento absoluto de los inversores de la FMS (% neto sobreponderado), se observa que, en este mes, los inversores están más sobreponderados en acciones, emergentes y zona euro, y más infraponderados en bonos, el dólar estadounidense y EEUU.

Frente a la historia, es decir los últimos 20 años, los inversores están sobreponderados en el euro, las materias primas y acciones bancarias e infraponderados en el dólar estadounidense, la liquidez y los REITs. De hecho, la sobreponderación de los inversores en acciones de mercados emergentes ha subido a 49% neto, el nivel más alto desde febrero de 2021. Además, por primera vez en 10 meses, una mayoría de gestores cree que las small caps lo harán mejor que las large caps (18% neto).

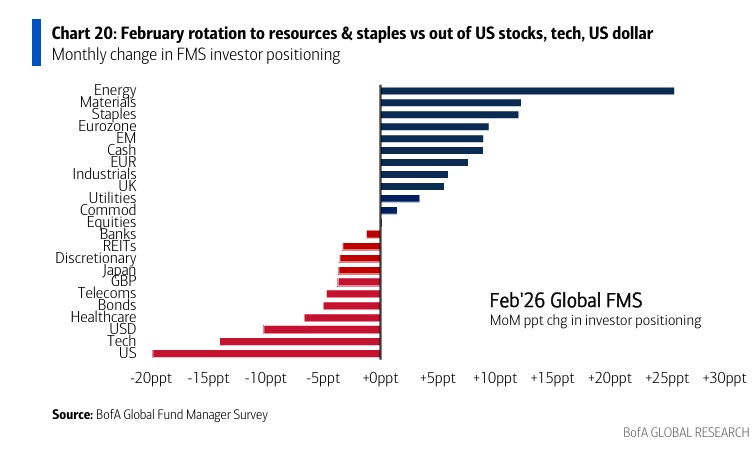

Otro dato significativo, que también muestra una cierta rotación sectorial, es que los inversores aumentaron la asignación a energía, materiales y consumo básico, mientras que se redujo la asignación a tecnología en renta variable estadounidense y al dólar estadounidense. También estaríamos ante un cambio en la percepción sobre qué estilo de inversión lo puede hacer mejor en el contexto actual. “Un 43% neto espera que las acciones value superen a las growth en los próximos 12 meses, el dato más alto desde abril de 2025”, indica la encuesta.

Si buscamos más novedades en la asignación de activos, la encuesta de febrero también muestra que la combinación de las carteras en renta variable y materias primas es del 76% neto, el nivel más alto desde enero de 2022. “Históricamente, la asignación de la FMS a acciones y materias primas (activos de riesgo) ha estado correlacionada con el PMI manufacturero del ISM. Sin embargo, últimamente ambos se han divergido de forma notable, ya que los PMI manufactureros se han quedado rezagados”, explican desde BofA. Por último, la encuesta destaca otro cambio más, esta vez en las divisas: “Un 23% neto está sobreponderado en el euro, un máximo histórico desde octubre de 2004. De hecho, los inversores de la han estado consistentemente sobreponderados en el euro desde julio de 2024”.

Una pensada a los sectores y la capitalización

Las firmas de inversión ya habían detectado esta rotación, que vimos por primera vez claramente en la segunda mitad de 2025. En opinión de Nenad Dinic, analista de Estrategia de Renta Variable en Julius Baer, las recientes rotaciones de estilo y sector muestran que el mercado se está ampliando más allá de la concentración en tecnología de mega capitalización. “Consideramos que estas rotaciones en curso son un desarrollo saludable y esperamos que continúen a corto plazo”, apunta Dinic.

Para este experto, tras tres años en los que las tecnológicas estadounidenses de mega capitalización impulsaron la mayor parte de las ganancias del mercado global, los mercados de renta variable están viviendo ahora una rotación notable y saludable. “Vemos estos desarrollos de rotación como constructivos y oportunos. El riesgo de concentración se está reduciendo a medida que se deshacen posiciones que estaban muy concurridas en el gran complejo tecnológico estadounidense, creando espacio para una mayor diversificación. La renta variable europea destaca con un crecimiento esperado de beneficios de alrededor del 8% y un mayor apoyo fiscal, especialmente en los segmentos cíclicos y orientados a value. Al mismo tiempo, mantener una asignación a exposiciones defensivas de alta calidad puede aportar estabilidad. Los mercados asiáticos, incluidos Japón, India y China, también se están beneficiando de una nueva rotación de capital, mientras que la renta variable de mercados emergentes a nivel global está fuertemente respaldada por sólidas revisiones al alza de beneficios y por el viento de cola de una esperada relajación de la Fed”, argumenta.

Desde Edmond de Rothschild AM consideran que la principal víctima de esta rotación sectorial es la tecnología, y en particular, el software. “Las preocupaciones sobre las enormes necesidades de inversión en IA aumentaron durante la semana y provocaron fuertes caídas en los gigantes tecnológicos estadounidenses, incluso en aquellos que presentaron buenos resultados. Además, las mejoras del nuevo modelo de Anthropic, con sus impresionantes capacidades en generación de código informático, avivaron los temores sobre la capacidad de las empresas de software para competir. Como resultado, el sector siguió perdiendo terreno y acumula ya una caída cercana al 30% desde el máximo alcanzado en octubre pasado. La corrección fue especialmente violenta en segmentos del mercado expuestos a inversores minoristas, que están sufriendo pérdidas significativas —incluidas las derivadas de la venta masiva de criptoactivos— y ahora se ven obligados a deshacer posiciones en todas las clases de activos de riesgo”, explican.

Anthony Willis, Senior Economist de Columbia Threadneedle Investments, considera que es demasiado pronto para afirmar hasta dónde llegará esta rotación, pero reconoce que estamos presenciando cambios en el sentimiento respecto a cómo evolucionará la IA. «Nos encontramos en una fase temprana de adopción y al inicio de una tendencia de largo plazo. Con el tiempo surgirá una mayor claridad, pero por ahora los inversores están siendo algo más prudentes con respecto a las grandes tecnológicas. Un aspecto positivo de las recientes dificultades del sector tecnológico es que otros sectores que habían pasado desapercibidos están recibiendo mayor atención. Hemos visto a las small caps, las acciones value y otras regiones demostrar un mejor comportamiento, entre ellas Japón, Asia y América Latina», señala Willis.

Dirección: valores cíclicos y de la vieja economía

Por su parte, Steve Chiavarone, subdirector de inversiones en renta variable global de Federated Hermes, coincide en esa rotación de estilo que refleja la última encuesta de Bank of America. Según su análisis, el mercado se está moviendo en una dirección más cíclica: “Las empresas de valor cíclico y los nombres de la vieja economía están empezando a responder y a participar más. Y dada la volatilidad que hemos visto en lo que va de año, los nombres defensivos de la economía de dividendos están empezando a responder y a participar más. Y dada la volatilidad que hemos visto en lo que va de año, las empresas defensivas que pagan dividendos también están participando y, en muchos casos, liderando”.

Para Chiavarone, esta ampliación es algo que los participantes en el mercado han estado esperando durante los últimos dos años, y ahora se ve claramente en las empresas que pagan grandes dividendos, que también están participando y, en muchos casos, liderando. “Esta ampliación es algo que los participantes en el mercado han estado esperando durante los últimos dos años, y ahora lo estamos viendo claramente en el valor de las grandes capitalizaciones, tanto en el lado cíclico como en el defensivo. Al mismo tiempo, las pequeñas capitalizaciones están empezando a obtener mejores resultados por primera vez en varios años”, argumenta.