La inversión en Moat supera el dominio de Los Siete Magníficos

| Por Guadalupe Barriviera | 0 Comentarios

Una vez más, septiembre estuvo a la altura de su reputación histórica como el peor mes del año para los mercados, y la renta variable estadounidense registró uno de sus mayores retrocesos mensuales del 2023.

Los inversores se enfrentaron a una larga lista de preocupaciones durante el mes, incluyendo un tono más belicista de lo esperado por parte del presidente de la Reserva Federal, Jerome Powell, la escalada de los precios del petróleo, el estrecho liderazgo en el mercado de valores de las megacapitalizaciones tecnológicas y la huelga del sindicato United Auto Workers. El último día de negociación del mes, la preocupación por el cierre del gobierno pesó aún más sobre el mercado.

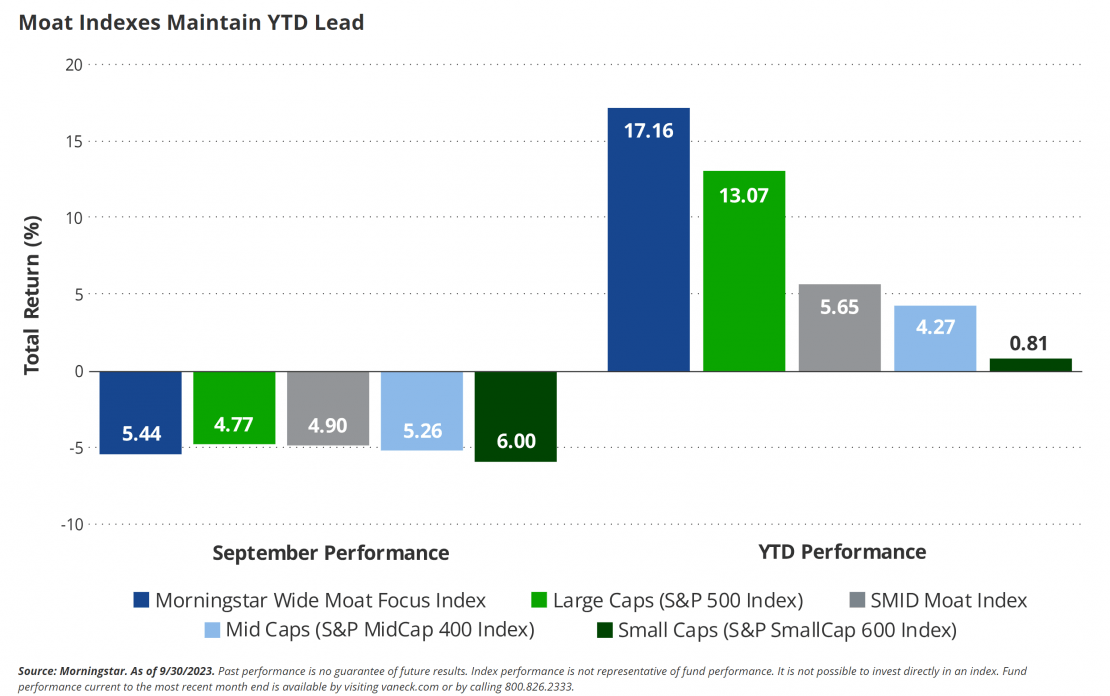

El Morningstar Wide Moat Focus Index (el «Moat Index») no fue resistente a los problemas del mercado, y terminó el mes con una caída del 5,44%, mientras que el índice S&P 500 bajó un 4,77%. Sin embargo, en lo que va del año, el Moat Index sigue aventajando al S&P 500 en más de 400 puntos básicos. Las empresas de menor capitalización también experimentaron un modesto descenso durante el mes, aunque el Morningstar US Small-Mid Cap Moat Focus Index (el «SMID Moat Index») capeó el temporal mejor que los índices de referencia de pequeña y mediana capitalización.

El creciente problema de concentración de los Siete Magníficos

El dominio cada vez mayor de los «siete magníficos»(*) valores tecnológicos de alta capitalización ha levantado ampollas en los círculos financieros, lo que ha suscitado una creciente preocupación por el riesgo de concentración en el mercado de renta variable estadounidense.

Estos gigantes, entre los que se incluyen Apple, Amazon, Microsoft, Google, Nvidia, Tesla y Meta, han visto dispararse su valor de mercado, convirtiéndose en actores fundamentales de la evolución del mercado bursátil. En la actualidad, los Siete Magníficos representan más del 25% del índice S&P 500 y han aportado más del 70% de los rendimientos interanuales del índice (1).

Aunque su espectacular ascenso subraya el poder transformador y la rentabilidad de la tecnología en la era digital actual, también plantea un riesgo potencial. Si alguna de estas empresas se tambalea, el efecto dominó en el mercado en general podría ser significativo.

La diversificación es la piedra angular de la gestión del riesgo en la inversión, y la creciente dependencia de un puñado de valores para obtener rentabilidad en el mercado pone en entredicho este principio fundamental.

Las estrategias equal-weighted Moat y SMID Moat ofrecen a los inversores una posible solución a este creciente riesgo de concentración. Al asignar la misma importancia a cada valor, estos enfoques reducen intrínsecamente la influencia de los siete magníficos.

Reconstitución de los índices Moat en septiembre

Tanto el Moat como el SMID Moat Indexes se sometieron a revisiones trimestrales el 15 de septiembre de 2023. Cada trimestre, estos indicadores se centran sistemáticamente en las empresas estadounidenses con un «moat» más atractivo dentro de sus respectivos universos. A continuación se exponen algunas conclusiones de las revisiones de septiembre y la posición de los índices de cara a lo que queda del año.

Lo más destacado del Índice Moat:

Éxodo del crecimiento liderado por la tecnología

El Moat Index vio aumentar su exposición a la tecnología hasta la mayor sobreponderación en bastante tiempo a finales de 2022, tras las drásticas caídas de las valoraciones del sector ese año. Ahora, con el increíble repunte que muchas de estas empresas experimentaron en la primera mitad del año, sus valoraciones se han vuelto menos atractivas.

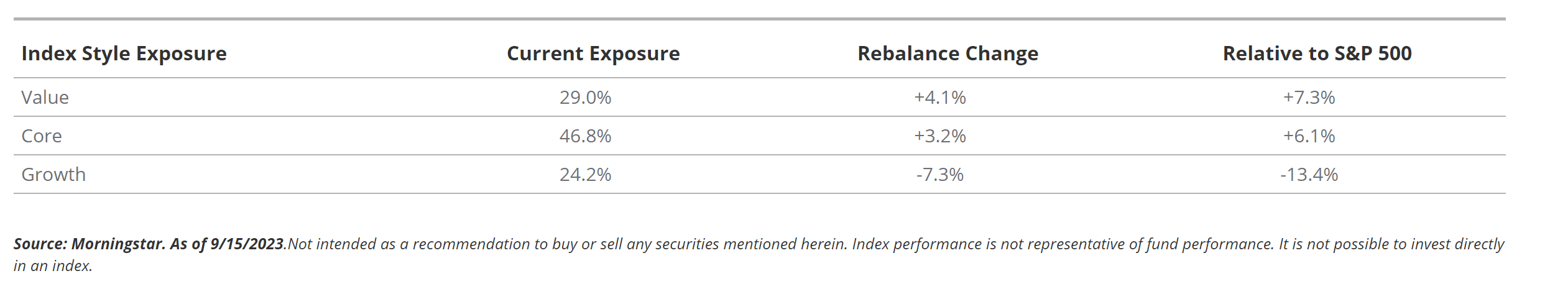

Durante la revisión de septiembre, el Índice Moat continuó su alejamiento de los valores de crecimiento, que comenzó en junio de 2023, hacia una postura más de mezcla/valor.

El sector tecnológico registró la mayor reducción de la exposición, lo que indica que el crecimiento es un segmento sobrevalorado del mercado estadounidense. Las acciones tecnológicas son ahora la mayor infraponderación del Índice Moat, alrededor del 12% en relación con el Índice S&P 500. Este vacío del sector tecnológico se llenó con empresas de sectores más orientados al valor, como el industrial (Honeywell, RTX Corp.), el financiero (Charles Schwab, MarketAxess) y el de bienes de consumo básico (Estee Lauder, Campbell Soup).

Los siete magníficos del Moat Index

El mercado se ha aficionado al nuevo apodo que representa a las siete empresas que impulsan la inmensa mayoría de los rendimientos del mercado estadounidense: Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia y Tesla. En medio de las elevadas valoraciones de este trimestre, el Moat Index eliminó Meta Platforms, dejando solo a Alphabet, Amazon y Microsoft en el Moat Index con una ponderación de alrededor del 5%. Mientras tanto, los Siete Magníficos tienen una exposición superior al 25% en el índice S&P 500.

Las valoraciones siguen siendo atractivas

La media ponderada precio-valor razonable del Índice Moat cayó de 0,81 a 0,77 tras la revisión de septiembre, lo que supone un descuento del 23% respecto a la estimación del valor razonable de Morningstar. Esto contrasta con el índice S&P 500, que presentaba un ratio precio medio ponderado/valor razonable de 0,96 en la misma fecha.

Aspectos destacados del índice SMID Moat:

Las empresas tecnológicas lideran las desinversiones

En esta revisión trimestral del SMID Moat Index se retiraron varias empresas tecnológicas. En total, se eliminaron siete nombres tecnológicos, entre ellos Crane NXT, Blackbaud, Guidewire Software, Monolithic Power Systems, Verisign y WorkDay. Casi todas estas retiradas se debieron a la pantalla de valoración del Índice.

Sin embargo, Morningstar sigue viendo algunas oportunidades dentro del sector tecnológico, ya que también se han añadido algunos nuevos nombres tecnológicos este trimestre. Entre estas empresas se encuentran el proveedor mundial de servicios informáticos Cognizant Tech Solutions y Tyler Technologies, que ofrece un conjunto completo de soluciones de software y servicios que responden a las necesidades de ciudades, escuelas, tribunales y otras entidades gubernamentales locales.

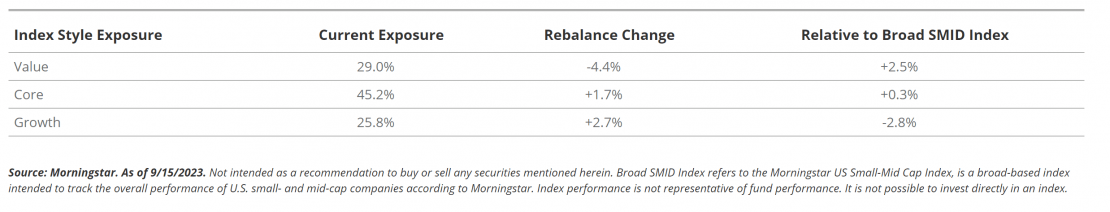

La exposición al valor disminuyó en favor del crecimiento

A pesar de que el SMID Moat Index eliminó varias empresas tecnológicas, la exposición por estilos dentro del índice se inclinó ligeramente hacia el crecimiento este trimestre. El cambio se produjo principalmente a costa del valor, que vio reducida su exposición. Esto contrasta con el Índice Moat de mayor capitalización, que experimentó el cambio de reserva en estas exposiciones. La exposición total al crecimiento para el SMID Moat Index se sitúa ahora en torno al 26%, pero sigue siendo una infraponderación menor de alrededor del 3% en relación con el amplio universo de SMID-capitalización.

Empresas de consumo discrecional y sanitarias

Las empresas pertenecientes a los sectores de consumo discrecional y atención sanitaria fueron notables incorporaciones este trimestre, con 12 nombres entre los dos sectores añadidos al Índice. DoorDash, Harley-Davidson y Wynn Resorts fueron algunas de las empresas de consumo discrecional incorporadas, mientras que en el sector sanitario se añadieron nombres como Veeva Systems, DaVita y Agilent Technologies. Ambos sectores están sobreponderados en el SMID Moat Index en relación con el amplio universo de capitalización SMID.

Las valoraciones del SMID Moat siguen siendo atractivas

La media ponderada precio-valor razonable del SMID Moat Index cayó de 0,77 a 0,75 tras la revisión de septiembre, lo que supone un descuento del 25% respecto a la estimación de valor razonable de Morningstar. Esto contrasta con el índice Morningstar US Small-Mid Cap, que presentaba un ratio precio medio ponderado/valor razonable de 0,96 en la misma fecha.

Acceso a los valores Moat

El VanEck Morningstar Wide ETF (MOAT) trata de replicar lo más fielmente posible, antes de comisiones y gastos, la evolución del precio y la rentabilidad del Morningstar Wide Moat Focus Index.

El VanEck Morningstar SMID Moat ETF (SMOT) trata de replicar lo más fielmente posible, antes de comisiones y gastos, la evolución del precio y la rentabilidad del Morningstar US Small-Mid Cap Moat Focus Index.

(*) “Siete Magníficos” hace referencia al grupo de siete acciones tecnológicas de mega capitalización del S&P 500, que consta de Alphabet, Amazon, Apple, Meta, Microsoft, NVIDIA y Tesla.

(1) Fuente: Morningstar Direct. Al 30/09/2023.

Fuente de todos los datos, a menos que se indique lo contrario: Morningstar.

Tribuna de opinión de Coulter Regal, CFA, Gestor de Producto Asociado de VanEck.

Para recibir más información sobre Moat Investing, regístrese en nuestro centro de suscripciones.