Oro: ¿qué podría desencadenar el mercado alcista más fuerte desde 1971?

| Por Beatriz Zúñiga | 0 Comentarios

El precio del oro ha tenido un comportamiento muy notable en lo que va de año. Hasta la fecha, el valor del preciado metal ha aumentado un 12,58%, pasando de los 1.970 dólares la onza de principios de año a los 2.219 dólares la onza de esta semana. Según estima Bank of America en su último informe, el oro podría alcanzar los 3.000 en los próximos 12-18 meses. Las expectativas de cambios en las políticas monetarias de los principales bancos centrales, el lento descenso y control de la inflación y la continua demanda como activo refugio, ante la actual incertidumbre geopolítica, serían algunas de las causas que explican su alza.

“Creemos que el oro puede alcanzar los 3.000 dólares la onza en los próximos 12-18 meses, aunque los flujos actuales no justifican ese nivel de precio por ahora. Lograr esto requeriría que la demanda no comercial aumente desde los niveles actuales, lo cual a su vez necesitaría una reducción de la tasa de la Fed. Un flujo hacia ETFs respaldados físicamente y un aumento en los volúmenes de compensación de la LBMA serían una primera señal alentadora. Las compras continuas de los bancos centrales también son importantes, y un impulso para reducir la proporción de dólares en los portafolios de divisas probablemente provocará más compras de oro por parte de los bancos centrales”, señala Bank of America en su último informe.

En opinión de James Luke, gestor de fondos especializado en materias primas de Schroders, el oro ha superado con facilidad los máximos históricos anteriores y actualmente cotiza por encima de los 2.300 dólares la onza, a pesar de las ventas casi ininterrumpidas de los inversores occidentales durante 2023 y 2024. “Las liquidaciones occidentales se han visto sorprendidas por las compras de los bancos centrales, inversores y hogares en Oriente. Esa dinámica cambiante ha estado liderada por China, pero no ha sido sólo una realidad de este país; también se han producido aumentos de la demanda en Oriente Medio y en otros lugares”, señala.

Renta variable de oro

Según su visión, la fragilidad geopolítica y fiscal se combinan hoy para forjar un camino hacia un impulso mundial sostenido y múltiple de los suministros de oro. “En nuestra opinión, esto podría desencadenar uno de los mercados alcistas más fuertes desde que el presidente Nixon cerró la puerta al oro en noviembre de 1971, poniendo fin a la convertibilidad del dólar estadounidense en oro”, añade Luke.

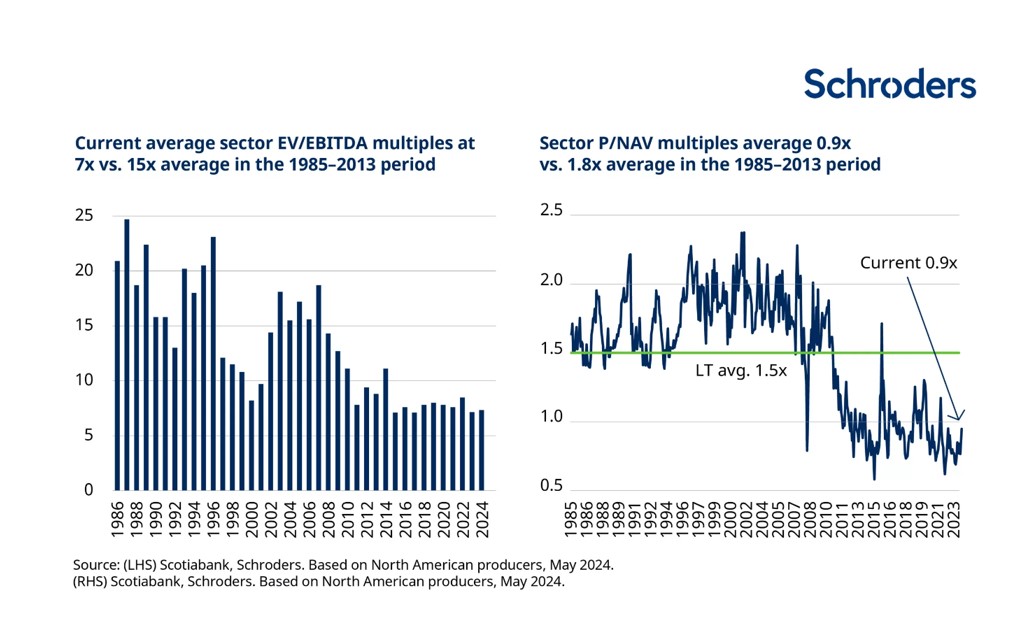

Un matiz que añade el gestor de Schroders es que, aunque los precios del oro han subido, la renta variable del oro se ha quedado rezagada con respecto al precio de los lingotes. Luke explica que a pesar de los sólidos fundamentos financieros, impulsados por este mercado alcista del oro liderado por Oriente, las valoraciones se acercan a los mínimos de 40 años debido a la pésima opinión de Occidente sobre el oro y a los pobres resultados operativos de algunos “líderes” del sector. ¿Qué podría cambiar esta situación?

“No es exagerado decir que el sector de la minería del oro podría subir un 50% y seguir pareciendo barato. Con una capitalización de mercado total de 300.000 millones de dólares estadounidenses, el sector de la renta variable aurífera ha sido básicamente ignorado, pero creemos que eso va a cambiar. Si alguna vez ha llegado el momento de incluir la renta variable de oro en una asignación plurianual de metales preciosos, creemos que es ahora”, explica.

Bancos centrales, demanda y oro

Un factor relevante en la evolución del precio del oro es la demanda de los bancos centrales. Según destaca BofA en su informe, “de manera alentadora”, la última encuesta del Banco Central del Consejo Mundial del Oro confirmó que las autoridades monetarias buscan aumentar sus compras de oro. “La reserva de valor a largo plazo / cobertura contra la inflación, el rendimiento durante tiempos de crisis, el diversificador de portafolio efectivo y la ausencia de riesgo de incumplimiento hacen que el oro sea atractivo. Aunque las motivaciones de los bancos centrales para poseer oro pueden variar, tienden a tener algo en común: la proporción de dólares en las carteras ha estado disminuyendo”, señala la entidad.

En este sentido, añade que los bancos centrales han tenido una variedad de motivos para reducir su proporción de dólares, “incluyendo la realineación de denominaciones de moneda en reservas con las monedas con las que los países realmente comercian y moviéndose hacia un mundo multipolar”.

En concreto, los bancos centrales -China, Singapur y Polonia, los mayores en 2023- han estado escuchando, aunque las compras récord sólo han hecho que las reservas de oro pasen de representar el 12,9% del total de reservas a finales de 2021 al 15,3% a finales de 2023.

A la hora de hablar de la demanda del oro, Luke señala como tendencia que ésta está aumentando por parte de los inversores chinos, ante el desvanecimiento del brillo del sector inmobiliario. “Los hogares chinos, que han añadido billones (en dólares estadounidenses) a un exceso de ahorro ya récord en 2022 y 2023, son uno de esos actores. El final del mercado alcista inmobiliario de treinta años ha sido clave para desencadenar un enorme cambio de actitud hacia el oro. El aumento de la preferencia de los inversores por el oro ha reflejado el declive del sector inmobiliario. Dudamos que la mayor demanda de oro por parte de los hogares sea un fenómeno temporal”, argumenta.

Polarización y oro

Por último, el gestor de Schroders destaca que la fortaleza del oro refleja el cambio hacia un mundo más polarizado, lo que hace ganar fuerza como activo refugio. Sin duda, el endurecimiento de la tensión entre Estados Unidos y China, y las sanciones impuestas a Rusia tras la invasión de Ucrania en 2022, han impulsado las compras récord de oro por parte de los bancos centrales como activo monetario de reserva.

“Desde una perspectiva a largo plazo, las compras de los bancos centrales reflejan bien la evolución de la dinámica geopolítica y monetaria/fiscal mundial. Entre 1989 y 2007, los bancos centrales occidentales vendieron todo el oro que les fue posible en la práctica ya que después de 1999 se vieron limitados por los acuerdos sobre el oro que alcanzaron los bancos centrales para mantener el orden en las ventas. En aquel mundo posterior al Muro de Berlín y a la Unión Soviética, en el que la democracia liberal liderada por EE.UU. estaba en auge, la globalización se aceleraba y los indicadores de deuda de EE.UU. eran francamente pintorescos en comparación con los actuales, por lo que la desmonetización del oro como activo de reserva parecía totalmente lógica”, argumenta Luke.

En su opinión, las más de 1.000 toneladas de oro (20% de la demanda mundial) compradas por los bancos centrales en 2022 y 2023, un ritmo que continuó en el primer trimestre de 2024, es potencialmente sísmico. Parece totalmente plausible que la tensa dinámica actual de poder establecido/poder emergente, combinada con la fragilidad fiscal que se cierne no solo sobre la moneda de reserva que emite EE.UU. sino sobre todo el bloque económico desarrollado, pueda desencadenar un movimiento sostenido hacia el oro. “Dicho sin rodeos, el mercado del oro no es lo bastante grande como para absorber un movimiento tan sostenido sin que suban mucho los precios, sobre todo si otros actores mundiales también intentan entrar más o menos al mismo tiempo”, concluye el gestor de Schroders.