El optimismo de los gestores se traduce en niveles mínimos de efectivo y más renta variable en las carteras

| Por Beatriz Zúñiga | 0 Comentarios

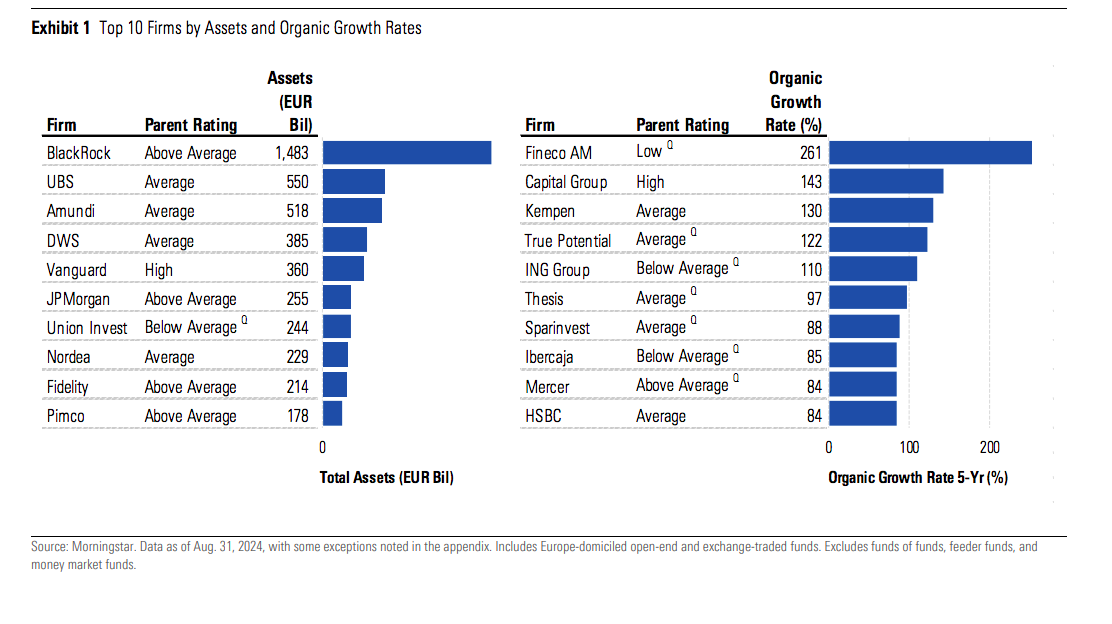

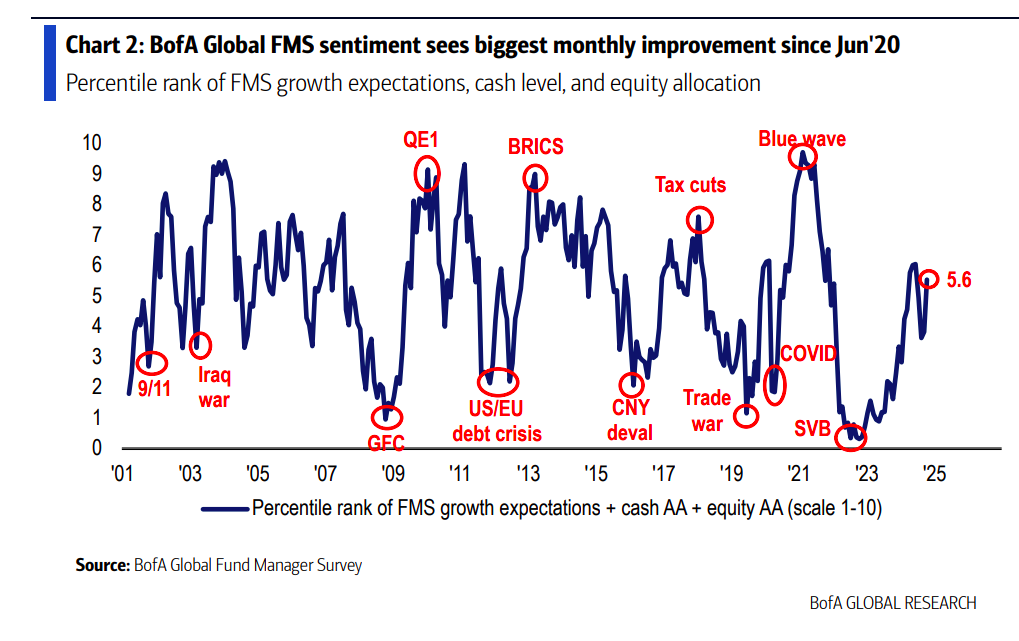

A falta de pocas semanas de las elecciones presidenciales en EE.UU. y a dos meses de acabar el año, el nivel de optimismo de los gestores de fondos a nivel global es el mayor desde 2020, según BofA. Un sentimiento que ha quedado claramente reflejado en su encuesta mensual a través varios datos: su índice Bull&Bear sube un 7,1 y se ha experimentado el mayor incremento en las expectativas de crecimiento desde mayo de 2020, en la asignación a renta variable desde junio de 2020 y una caída récord en el peso de los bonos en las carteras.

“Nuestra medida más amplia del sentimiento del FMS, basada en niveles de efectivo, asignación de acciones y expectativas de crecimiento económico, aumentó de 3,8 a 5,6, su mayor subida mensual desde junio de 2020. El nivel de efectivo cayó del 4,2% al 3,9%, el nivel más bajo desde febrero de 2021. A medida que el nivel de efectivo cayó por debajo del 4%, la regla de efectivo global de BofA para el FMS activó su primera señal contraria de ‘venta’ desde junio de 2024. Desde 2011, ha habido 11 señales de ‘venta’ anteriores que mostraron rendimientos de renta variable global (ACWI) del -2,5% en el mes posterior y del -0,8% en los tres meses posteriores a que se activara esta señal”, explican desde BofA.

Otro dato relevante que refleja este optimismo es que los precios de los activos están impulsando al alza las expectativas de crecimiento económico. Además, la encuesta refleja que los gestores estiman que la probabilidad de un “aterrizaje suave” por parte de la Fed es del 76%, mientras que el «no aterrizaje» ahora es el principal escenario alternativo con un 14% (frente al 7%), seguido por el «aterrizaje brusco» con un 8%.

Por último, la encuesta recoge el sentimiento y opinión de los gestores globales tras el paquete de estímulos que ha anunciado China. En este sentido, consideran que el “mayor ganador” de estas iniciativas serán las acciones de mercados emergentes (47%) y las materias primas (41%). En cambio, indicaron que los bonos gubernamentales (41%) y las acciones japonesas (33%) serán los mayores «perdedores» tras los anuncios de estímulo en China.

A la hora de hablar de riesgos, el conflicto geopolítico se considera el mayor riesgo de cola. Llama la atención que un 33% ve el conflicto geopolítico como el mayor «riesgo de cola», frente al 19% del mes pasado. Según concluye la entidad, las preocupaciones sobre la aceleración de la inflación continuaron aumentando, pasando del 18% al 26%, y las preocupaciones sobre una recesión en EE.UU. disminuyeron al 19% frente al 40%, que era el mayor riesgo en septiembre.

Por último, la encuesta también refleja el próximo evento político: las elecciones presidenciales en EE.UU. “Al preguntar sobre el impacto de una «barrida» electoral en EE.UU., es decir, que el mismo partido gane la Casa Blanca y el Congreso, el 47% considera que el resultado sería negativo para el S&P 500, mientras que el 28% lo ve como positivo para las acciones. Un 66% de los inversores piensa que este escenario se traduciría en mayores rendimientos de bonos, mientras que solo un 12% espera menores rendimientos de bonos. Los inversores están algo divididos sobre el impacto que tendría en el dólar estadounidense: el 43% espera un dólar más fuerte, mientras que el 35% espera un dólar más débil”, indican desde BofA.

Principales asignaciones

Según muestran los resultados de la encuesta, los inversores aumentaron su asignación a acciones, registrándose el mayor crecimiento desde junio de 2020. “Un 31% de los inversores tienen sobreponderación en acciones, frente al 11% del mes pasado. En cuanto a las asignaciones, un 18% tiene infraponderación en bonos gubernamentales y un 32% tiene sobreponderación en bonos corporativos”, añaden.

Si analizamos los sectores, se redujo la exposición a sectores defensivos (por ejemplo, productos básicos, servicios públicos) y se vio una rotación hacia sectores cíclicos (por ejemplo, consumo discrecional, industriales y energía). “La asignación a productos básicos cayó al ritmo más rápido desde 2005, mientras que la asignación a consumo discrecional tuvo el mayor aumento mensual registrado desde 2005”, matizan desde BofA. En este sentido, en términos relativos, los inversores tienen la mayor infraponderación en productos básicos frente al consumo discrecional desde diciembre de 2021.