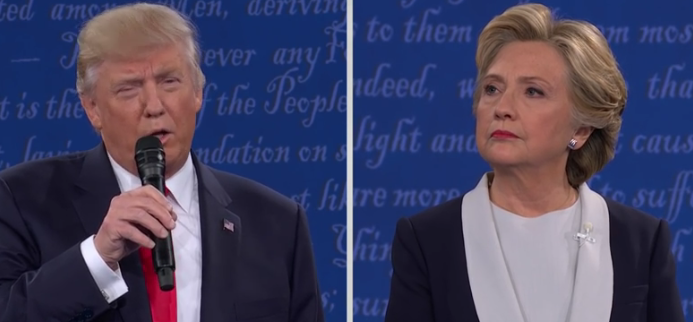

JP Morgan AM prepara lanzamientos en el campo de la smart beta pero lejos de los ETFs tradicionales, pues “lo más barato no es siempre la respuesta”

| Por Alicia Miguel | 0 Comentarios

La industria de gestión de activos en Europa afronta innumerables retos: un bajo crecimiento económico que limita el ahorro, crecientes presiones regulatorias que impactan en la industria, el auge la competencia –tanto por parte de la gestión pasiva como de otros actores en el marco de las fintech-…. Pero la oportunidad para el sector de asset management sigue sobre la mesa, y con más sentido que nunca, según defiende Massimo Greco, responsable de Negocio de Fondos para Europa en JP Morgan Asset Management.

“Por un lado, la economía real necesita financiación, requiere de capital para poder incrementar sus inversiones; y por otro, los ciudadanos cuentan con una gran cantidad de ahorros, sobre todo en depósitos bancarios, que ofrecen una rentabilidad muy baja. Una situación que no beneficia a nadie”, explica, en una entrevista con Funds Society en sus oficinas de Londres. En un entorno en el que la capacidad de préstamo de los bancos se ha reducido sobre todo por cuestiones regulatorias y, como consecuencia, el mecanismo de financiación bancaria ya no es tan eficiente como en el pasado, Greco considera que la industria de la gestión de activos puede ocupar ese lugar de intermediario, de conector, entre ahorradores e inversores. “La industria tendrá en Europa un lugar incluso más importante que en el pasado”, dice, aunque necesitará ayuda.

Ayuda de reguladores y políticos, si bien considera que se haría un mejor trabajo si el sector participara activamente en ese proceso de construir el nuevo entorno y las reglas del juego. “La industria siempre agradecerá comprometerse con los políticos en un diálogo positivo”, explica. Con todo, la creciente regulación no es un problema para una entidad del tamaño de JP Morgan AM, aunque sí podría serlo para otros jugadoresmás modestos, en un entorno en el que la escala importa cada vez más: “En un mercado más global, será más difícil proporcionar buenos resultados a los clientes si, por ejemplo, se restringe el universo de inversión desde un punto de vista geográfico”.

Ante las dificultades de algunas gestoras, vislumbra futuros movimientos de consolidación, que tilda de “normales”. Y aunque pudiera parecer que esa consolidación llevará a un entorno menos competitivo, cree que habrá nuevas formas de competencia al abrigo de la nueva regulación (que “creará una competencia efectiva” y ayudará a reducir los monopolios fruto del modelo bancario en el Viejo Continente, explica) y, además, recuerda que la industria de asset managment en Europa está muy fragmentada. “Las entidades no tienen cuota de mercado de doble dígito, lo que muestra que ya es una industria muy competitiva”.

En este contexto, las gestoras podrían verse obligadas a reducir sus comisiones pero Greco no da demasiada importancia ni efectividad a la bajada de precios, teniendo en cuenta su experiencia: en la gestora ya redujeron los costes administrativos en las clases para minoritas de sus fondos, sin que los clientes apenas lo notaran.

Apuntarse a la gestión pasiva… pero no a la tradicional

Entre los competidores que van ganando terreno con fuerza está la gestión pasiva, que, según el experto, podrá jugar un papel importante en las carteras, dependiendo del tipo de activo en el que se invierta, el tipo de cliente y su tolerancia al riesgo, pero advierte: el cliente debería tener cuidado y darse cuenta de que lo importante es crear valor y que “lo más barato no es la respuesta siempre ni para todo”. Con todo, dentro de este tipo de gestión se pueden ofrecer respuestas muy atractivas, como aquellas dentro del espacio de la smart beta, en el que JP Morgan AM trabaja. “Debido a la demanda, actualmente estamos entrando en estrategias de smart beta, lejos de los ETFs tradicionales. No vamos a entrar en los fondos de índices tradicionales basados en la capitalización de mercado, sino en ETFs vectoriales”, un campo en el que ya ha dado algún paso pero que espera ver avances antes del próximo verano.

La segunda área en la que la gestora trabaja para lanzar nuevos productos es la inversión socialmente responsable, donde JP Morgan AM quiere ser un jugador más importante y donde también hay demanda.

Pero si hay ahora un rango de fondos que esté sirviendo para dar respuesta a los inversores europeos, la palabra lave es “income”, donde la gestora está ofreciendo sus fondos orientados a proporcionar rentas, especialmente a través de carteras multiactivos. “En general, pensamos que cualquier producto con esta orientación debería estar diversificado, por geografías y tipos de activos, para gestionar mejor los riesgos”, explica Greco. Y, además, cree necesario ofrecer productos sencillos y fáciles de entender para que el cliente no malinterprete esos riesgos.

Porque, en su opinión, el viraje hacia el riesgo es inevitable: “El cliente europeo es muy conservador y se centra demasiado en los riesgos a corto plazo, de forma que no arriesga lo necesario como para acumular un capital suficiente para su jubilación”. Es decir, aunque ahorra, “no invierte suficientemente bien” como para hacer frente a los cerca de 25 años que vivirá tras su retiro laboral. “Es necesario asumir más riesgos para obtener más retornos y los profesionales de la gestión de activos deben ocuparse de ello. Eso sí, el margen de error es muy bajo”, explica. Porque, además, los clientes se han vuelto más exigentes, algo que apoya: “No deberían tolerar la mediocridad ni de los intermediarios ni de nosotros, los proveedores de fondos. Agradecemos la presión, que nos ayuda a trabajar bien. Y debemos educar para que los clientes tengan unas expectativas correctas”.

Margen para crecer en España

En cuanto a su negocio en España, cree que aún tiene un gran potencial de crecimiento en un contexto en el que los inversores empiezan a diversificar sus ahorros desde los depósitos y a pensar más en el largo plazo, de forma que en los próximos años la gestora podría crecer a ritmos en la parte baja del doble dígito. Su objetivo, dice, es proporcionar a los intermediarios con los que trabaja (fondos de fondos, entidades que crean carteras discrecionales…) herramientas para ayudarles a crear mejores carteras, con mejor perfil de rentabilidad-riesgo, en un mundo con tipos bajos, correlaciones distintas a las del pasado y una mayor volatilidad.

Sobre la situación política en España, Greco descarta preocupación, al igual que con el Brexit. Aunque la salida de Reino Unido de la Unión Europa tendrá consecuencias económicas negativas para ambas regiones, no cree que la gestora sufra consecuencias, al operar ya tanto en Luxemburgo como en el Viejo Continente con numerosas oficinas, y descarta movimientos importantes de profesionales desde Londres a otros destinos. “La situación sería diferente si no tuviéramos ese despliegue en Europa”, reconoce.