Aprovechar las oportunidades de obtener rentas mediante portafolios de bonos con vencimientos fijos

| Por Silvia Meijon | 0 Comentarios

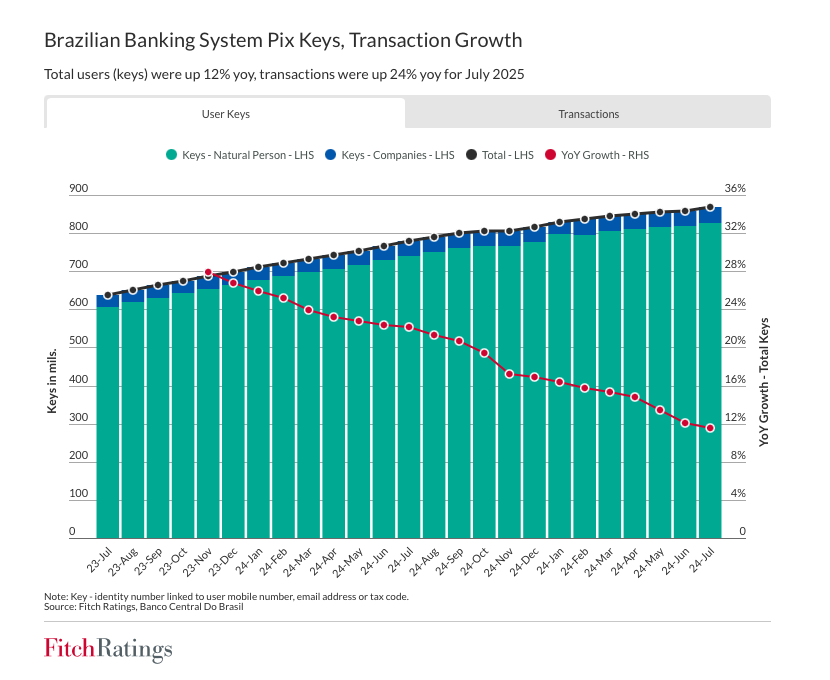

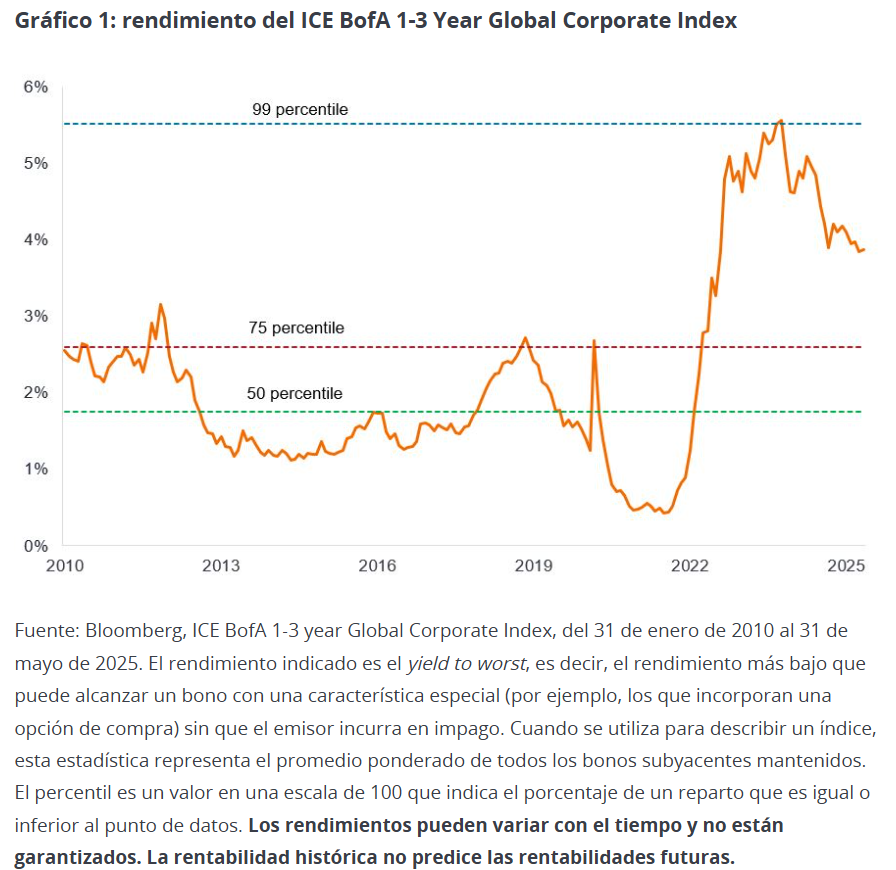

Conseguir rentas atractivas durante gran parte de la última década supuso un reto cuando los tipos de interés rozaban cero y los rendimientos de los bonos no subían mucho. En la actualidad, no hace falta que los inversores asuman mucho riesgo para lograr un nivel de rendimiento históricamente atractivo. Los bonos corporativos investment grade a corto plazo, es decir, los que presentan vencimientos de uno a tres años, conllevan un riesgo de tipos de interés relativamente bajo, y aún así ofrecen rendimientos medios superiores al 3,5%. Si nos remontamos a los últimos 15 años, el rendimiento actual que ofrecen los bonos corporativos globales es mucho más alto que la observación media (percentil 50). De hecho, los rendimientos han sido más bajos durante más del 80% de ese tiempo. Por lo tanto, asegurar los rendimientos que se ofrecen ahora podría resultar rentable, sobre todo si se movieran a la baja.

Fuertes flujos de efectivo

Las empresas se han mostrado resilientes en los últimos años, ya que pasaron buena parte de los años posteriores a la pandemia de COVID fortaleciendo sus balances para poder protegerse frente a vulnerabilidades futuras. Aunque los costes por intereses se dispararon cuando los bancos centrales subieron los tipos, los costes de refinanciación empezaron a estabilizarse a medida que los tipos de interés oficiales fueron cayendo desde sus máximos. La mayoría de las empresas, especialmente los prestatarios de bonos investment grade, se han adaptado bien al nuevo entorno. Por otro lado, la actividad de fusiones y adquisiciones ha sido escasa. Las empresas han evitado celebrar operaciones costosas, a menudo financiadas con deuda, lo que les ha permitido reducir la sensibilidad de sus bonos a los costes por intereses.

Mientras los costes de financiación se han mantenido a raya, los beneficios también han sido sólidos y el consumo ha resistido bien a pesar de la subida de los tipos de interés. En Estados Unidos, casi todas las empresas que componen el S&P500 han declarado ganancias y durante el primer trimestre de 2025, aumentaron en torno al 13,7% interanual.1 En Europa, alrededor de la mitad de las empresas que integran el Stoxx 600 habían declarado beneficios a mediados de junio y, de momento, muestran un aumento medio del 2,3% en el primer trimestre de 2025 comparado con el mismo trimestre del año anterior.1

Estos boyantes beneficios están permitiendo que se mantengan razonablemente saludables las métricas de crédito. Aunque los aranceles pueden estar creando un obstáculo para los beneficios en algunas áreas (al elevar los costes para las empresas y mermar los volúmenes para los exportadores), esto se ve compensado parcialmente por el mayor gasto público. En Estados Unidos, se cree que la ley «One Big Beautiful Bill Act» de Trump aumentará el déficit federal del país en 1,9 billones de dólares durante los años fiscales 2025-29, según la Oficina de Presupuesto del Congreso de Estados Unidos.2 Estiman que sus efectos de transmisión podrían elevar el producto interior bruto (PIB) en un 0,9% en 20262, lo que supondría un espaldarazo para los bonos corporativos.

La mayoría de los países de mercados desarrollados han prometido aumentar su gasto en defensa, mientras que Alemania ha anunciado un importante programa de infraestructuras. Centrándonos solo en el fondo de infraestructuras de Alemania, la Comisión Europea ha estimado que el PIB del país podría aumentar un 1,25% al término del mandato legislativo (2029) y un 2,5% hacia 2035 debido a las inversiones que realizará el fondo, lo que producirá un efecto indirecto económico que podría elevar el PIB de la UE en un 0,75% en 2035.3

Encontrar el punto óptimo

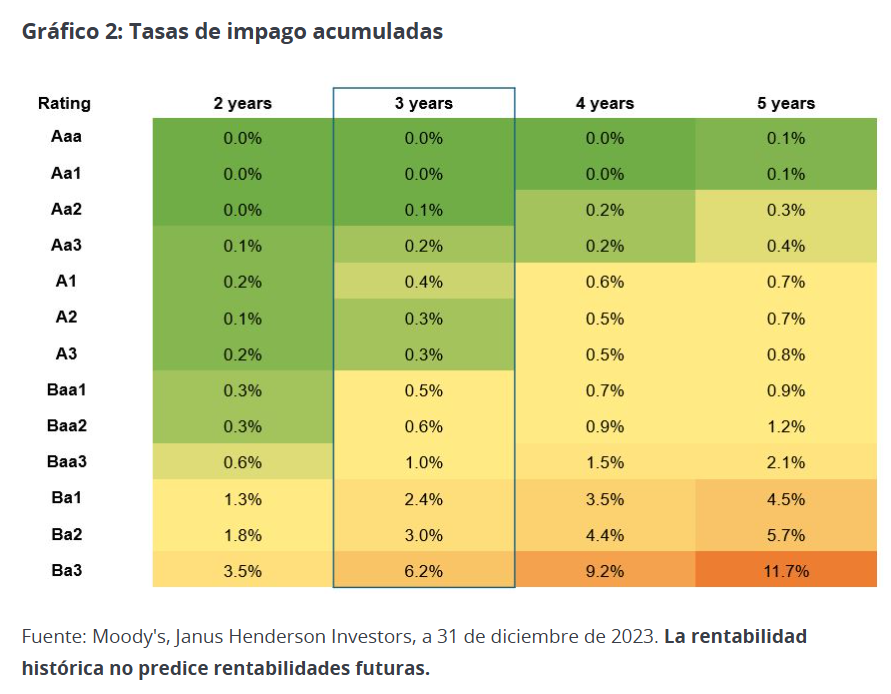

Esto, en su conjunto, presagia buenos tiempos para los ingresos y flujos de efectivo de las empresas, aunque no significa que debamos ser complacientes. Nos reconforta el hecho de que los impagos (el incumplimiento de la obligación de devolver la deuda) suelen ser muy bajos en la categoría de bonos investment grade y se encuentran especialmente controlados durante periodos cortos (véase el Gráfico 2). En nuestra opinión, un trienio ofrece una especie de punto óptimo en el que la incidencia de impagos acumulados sigue siendo relativamente baja, lo que permite a los inversores captar rendimientos sin asumir un riesgo excesivo.

Mediante la incorporación selectiva de algunos bonos high yield, los inversores también pueden cosechar rendimientos más altos a partir de bonos con calificación inferior a investment grade. Por ejemplo, los bonos high yield con calificación BB-B (equivalente a los bonos Ba-B según el baremo de Moody’s) con un plazo de vencimiento de 1 a 3 años generaron un rendimiento medio del 5,7% al final de mayo de 2025.4 Realizando un análisis minucioso de los emisores de bonos y limitando la exposición al segmento high yield a un pequeño porcentaje de una cartera, los inversores pueden tratar de captar parte de ese rendimiento adicional al tiempo que limitan su exposición al riesgo de impago.

Los bancos centrales mantienen su postura de «recortes» de los tipos de interés. Aunque la Reserva Federal estadounidense (Fed) está en modo «pausa», tanto los mercados como las propias previsiones económicas de la Fed auguran nuevos recortes de tipos en los próximos 12 meses. Del mismo modo, se prevé que el Banco Central Europeo y el Banco de Inglaterra aplicarán nuevas rebajas de tipos.5 Ante esto, creemos que sigue siendo un buen momento para emplear bonos corporativos a tipo fijo como modo de asegurarse la obtención de rendimientos relativamente atractivos en previsión de nuevos recortes de tipos de interés y rebajas de los tipos del mercado monetario.

Los inversores podrían tratar de asegurar el rendimiento de hoy comprando un bono individual, pero creemos que un fondo de renta fija con vencimiento fijo podría ofrecer una vía de acceso menos arriesgada. Al igual que un bono individual, tiene un cupón regular y una fecha de vencimiento fija, pero tiene la ventaja adicional de la diversificación en una cartera de bonos. Por otro lado, la selección de crédito corre a cargo de un equipo de expertos, que realizarán un seguimiento de la cartera durante todo su plazo fijo, lo que ayuda a evitar el riesgo de impago y maximizar el rendimiento.

Artículo escrito por James Briggs y Brad Smith, gestores de Carteras y Carl Jones, gestor de Carteras Asociado en Janus Henderson Investors.

1Fuente: LSEG I/B/E/S, S&P500 2025Q1 Earnings Dashboard, 13 de junio de 2025. Perspectivas de beneficios del STOXX 600, 17 de junio de 2025. Los beneficios están sujetos a revisiones posteriores.

2Fuente: Oficina del Presupuesto del Congreso, H.R.1, One Big Beautiful Bill Act (Dynamic Estimate), 17 de junio de 2025.

3Fuente: El impacto económico potencial de la reforma del marco fiscal de Alemania, 19 de mayo de 2025.

4Fuente: Bloomberg, ICE BofA 1-3 Year BB-B Global High Yield Non-Financial Constrained Index, yield to worst, 31 de mayo de 2025. Los rendimientos pueden variar con el tiempo y no están garantizados.

5Fuente: Bloomberg, World Interest Rate Projections, 20 de junio de 2025; Reserva Federal, previsiones económicas, 18 de junio de 2025. No hay garantía de que se mantengan las tendencias pasadas ni de que se cumplan las previsiones.