El regreso del crecimiento de la riqueza al 4,2% compensa el desplome de 2022

| Por Beatriz Zúñiga | 0 Comentarios

La riqueza de la población mundial se incrementa de forma progresiva. Según revela el último informe publicado por UBS, titulado UBS Global Wealth Report, tras el desplome de 2022, la riqueza ha experimentado un crecimiento del 4,2%. Además, prevé que la movilidad ascendente de la riqueza se acentúe de aquí a 2030 y que, en un horizonte más lejano, surjan señales de transferencia de riqueza horizontal.

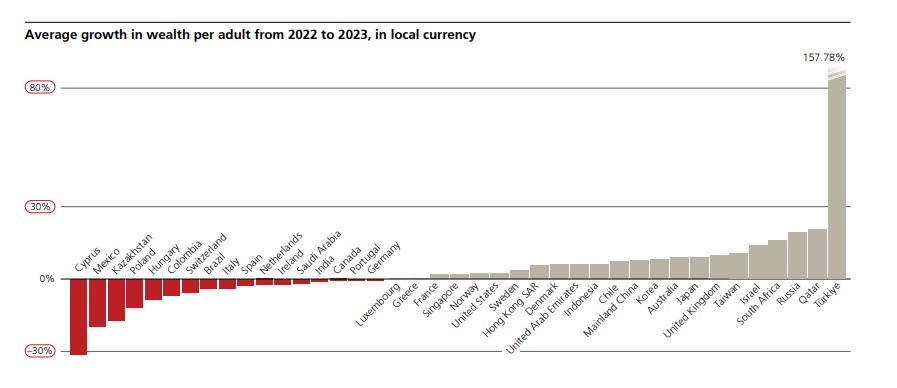

En concreto, según el informe, el crecimiento mundial de la riqueza se recuperó en 2023 de la contracción del 3% sufrida el año anterior, atribuida en gran medida al impacto monetario que tuvo la fortaleza del dólar. Sin embargo, el repunte del 4,2% compensó la pérdida de riqueza de 2022, tanto en dólares estadounidenses como en moneda local, gracias al crecimiento en Europa, Oriente Medio y África (EMEA), región que creció un 4,8%, así como en Asia-Pacífico (APAC), donde la riqueza aumentó un 4,4%. Además, al ralentizarse la inflación, el crecimiento real superó al nominal en 2023, con lo que la riqueza mundial ajustada a la inflación creció casi un 8,4%.

“La riqueza crece de forma constante en todo el mundo, aunque a distintas velocidades, con muy pocas excepciones. La proporción de personas con el nivel de riqueza más bajo del mundo se ha reducido desde 2008, mientras que la proporción de personas con cualquier otro nivel de riqueza ha aumentado. El porcentaje de adultos en la franja de riqueza más baja, por debajo de los 10.000 dólares, se redujo casi a la mitad entre 2000 y 2023. La mayoría de estas personas ascendieron a la segunda franja, considerablemente más amplia, situada entre 10.000 y 100.000 dólares, que se duplicó con creces. Y ahora es tres veces más probable que la riqueza supere el millón de dólares”, señalan los autores del informe.

Por otro lado, el documento explica que aunque la desigualdad ha ido en aumento a lo largo de los años en los mercados de rápido crecimiento, ha disminuido en varias economías maduras desarrolladas y, a escala mundial, el número de adultos en el tramo de riqueza más bajo experimenta un descenso constante, mientras que todos los demás registran una expansión constante.

Visión regional

Tal y como indica el informe, esta recuperación de la riqueza está impulsada por Europa, Medio Oriente y África. Según refleja el documento, notablemente, mientras que la caída global de la riqueza en 2022 fue causada principalmente por la fortaleza del dólar estadounidense, el año pasado la riqueza se recuperó por encima de los niveles de 2021, incluso cuando se mide en monedas locales.

Destaca que desde 2008, la riqueza ha crecido más rápido en Asia-Pacífico, aparentemente impulsada por la deuda. “En la región, la riqueza ha crecido más – casi un 177% – desde que publicamos nuestro primer Informe Global de Riqueza hace quince años. Las Américas ocupan el segundo lugar, con casi un 146%, mientras que EMEA se queda muy atrás con apenas un 44%. El crecimiento excepcional de Asia-Pacífico en tanto riqueza financiera como no financiera ha estado, notablemente, acompañado por un significativo aumento de la deuda. La deuda total en esta región ha crecido más de un 192% desde 2008 – más de veinte veces que en EMEA y más de cuatro veces que en las Américas”, señalan.

En el caso de EE.UU., sigue siendo uno de los pocos mercados donde el crecimiento de la riqueza se ha acelerado desde 2010 en comparación con la década anterior. En EE.UU., al igual que en el Reino Unido, la riqueza ha crecido de manera uniforme en todas las categorías de riqueza. “Nuestro análisis muestra que la desigualdad en la riqueza ha disminuido ligeramente en EE.UU. desde 2008; en 2023 albergaba el mayor número de millonarios en dólares estadounidenses”, añaden.

Respecto a América Latina, el crecimiento fue fuerte, pero la desigualdad sigue presente. En concreto, la riqueza promedio por adulto en Brasil ha crecido más de un 375% desde la crisis financiera de 2008, cuando se mide en moneda local. Esto es más del doble del crecimiento de México, de poco más del 150%, y más que el 366% de China continental. Sin embargo, Brasil tiene la tercera tasa más alta de desigualdad de riqueza en nuestra muestra de 56 países, detrás de Rusia y Sudáfrica.

Por último, EMEA disfruta de la mayor riqueza por adulto en términos de dólares estadounidenses, con poco más de 166.000 dólares, seguido de APAC, con un poco más de 156.000 dólares y las Américas, con 146.000. “El crecimiento en la riqueza promedio por adulto desde 2008, expresado en dólares, muestra un panorama diferente: EMEA ocupa el último lugar con un 41%, en comparación con el 110% en las Américas y el 122% en APAC”, explican.

Transferencia y movilidad de la riqueza

Una de las tendencias clave que apunta el informe es que la movilidad de la riqueza ha sido más probable hacia arriba que hacia abajo. “Nuestro análisis de la riqueza de los hogares en los últimos 30 años muestra que una parte sustancial de las personas en nuestros mercados de muestra se mueve entre las franjas de riqueza a lo largo de su vida. En cada banda de riqueza y en cualquier horizonte temporal, es consistentemente más probable que las personas asciendan en la escala de riqueza que desciendan. De hecho, nuestro análisis muestra que aproximadamente una de cada tres personas se mueve a una banda de riqueza superior en el transcurso de una década. Y, aunque los movimientos extremos hacia arriba y hacia abajo en la escala son poco comunes, no son desconocidos. Incluso los saltos desde el fondo hasta la cima son una realidad para una parte de la población. Sin embargo, la probabilidad de volverse más rico tiende a disminuir con el tiempo. Nuestro análisis muestra que cuanto más tiempo les lleva a los adultos ganar apreciablemente en riqueza, más lenta tiende a ser el aumento en los años futuros”, señala el informe.

En este sentido, UBS ha detectado que “una gran transferencia horizontal de riqueza está en marcha”. Según explica el documento, en muchas parejas, uno de los cónyuges es más joven que el otro, y en general, las mujeres sobreviven a los hombres por poco más de cuatro años en promedio, independientemente de la esperanza de vida promedio de una región dada. Esto significa que la herencia intra-generacional a menudo ocurre antes que la transferencia de riqueza inter-generacional.

“Como muestra nuestro análisis, se puede esperar que el cónyuge heredero conserve esta riqueza durante un promedio de cuatro años antes de pasarla a la siguiente generación. Nuestro análisis también muestra que se transferirán 83,5 billones de dólares de riqueza en los próximos 20-25 años. Estimamos que 9 billones de dólares de esta cantidad se transferirán horizontalmente entre cónyuges, la mayoría en las Américas. Más del 10% del total de 83,5 billones es probable que se transfiera a la siguiente generación por parte de mujeres”, apunta en sus conclusiones.

Los millonarios

Otra conclusión relevante es que el número de millonarios está en camino de seguir creciendo. En 2023, los millonarios ya representaban el 1,5% de la población adulta que analizó el UBS. En concreto, Estados Unidos tenía el número más alto, con casi 22 millones de personas (o el 38% del total), mientras que China continental estaba en segundo lugar con poco más de seis millones, aproximadamente el doble del número del Reino Unido, que ocupó el tercer lugar.

“Para 2028, el número de adultos con una riqueza de más de un millón de dólares habrá aumentado en 52 de los 56 mercados de nuestra muestra, según nuestras estimaciones. En al menos un mercado, Taiwán, este aumento podría alcanzar el 50%. Se esperan dos excepciones notables: el Reino Unido y los Países Bajos”, indica el informe en sus conclusiones.