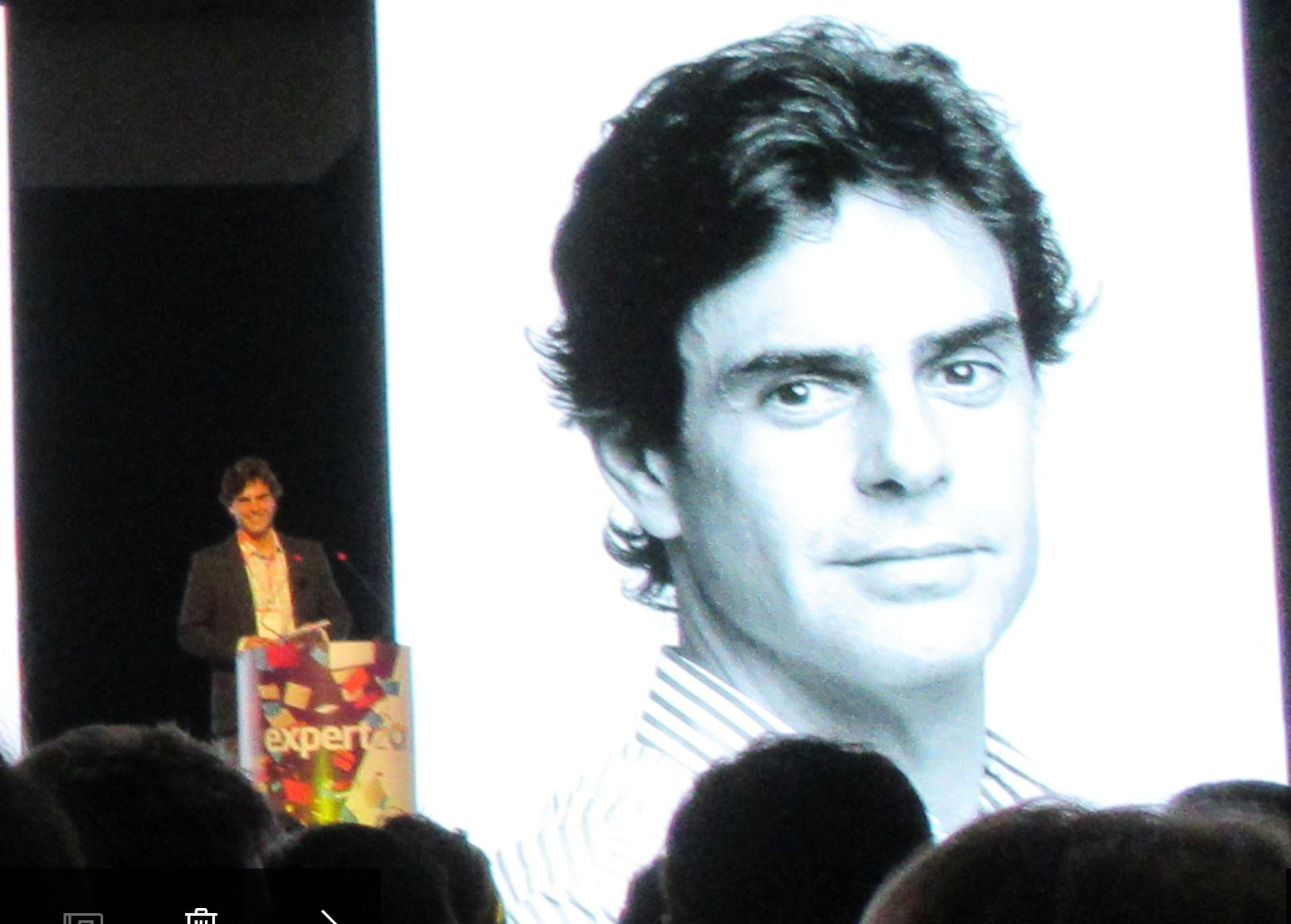

Stephen Thariyan: “En 2017 podríamos ver políticas que tengan efectos positivos en la deuda privada corporativa”

| Por Fórmate a Fondo | 0 Comentarios

Stephen Thariyan, director global de deuda privada de Henderson, comenta en esta entrevista las perspectivas que presentan los mercados de deuda privada en 2017, señalando que el área geográfica y la posición que ostente el título en la escala de calificaciones tenderán a cobrar cada vez más importancia a lo largo del próximo año.

¿Qué lecciones ha aprendido de 2016?

La gran lección es que no debemos subestimar el poder del voto popular y que los mercados de capitales pueden habituarse a algunas de las decisiones más atípicas que ha tomado el electorado.

Con el Brexit se generó la inquietud de que los mercados podrían zozobrar, pero el Banco de Inglaterra reaccionó con rapidez en la misma línea que otros bancos centrales que estaban aplicando programas de expansión cuantitativa (QE). Dada la fortaleza de los mercados y la inyección de liquidez, los inversores no tenían inconveniente en conservar su exposición a los mercados de deuda privada.

La elección de Donald Trump como próximo presidente de Estados Unidos fue un resultado de otra índole, ya que pudo generar en una sola semana una ampliación de la curva de tipos, objetivo que los bancos centrales habían tratado de alcanzar desde hacía varios años. Cuando se produce una inyección de dinero y liquidez siempre hay razones para participar en los mercados de capitales.

¿Cuáles son los temas claves más susceptibles de determinar la evolución de los mercados de deuda privada en 2017?

Es probable que 2017 se vea influido predominantemente por las decisiones que adopten los bancos centrales, los políticos y el voto popular, junto con la cantidad de liquidez que quede en los mercados de capitales, debido a la enorme cantidad de bonos ofertados que están comprando los bancos centrales. Dicho esto, nos hemos visto gratamente sorprendidos por la abundancia de liquidez que ha existido en el mercado; los niveles son bastante alentadores.

El mercado de deuda high yield estará determinado por la selección de los títulos. Las emisiones de deuda con categoría investment grade tenderán a moverse dependiendo de lo que ocurra con la deuda pública y el rumbo que tomen las rentabilidades; por tanto, esta categoría podría ofrecer más valor a medida que fuera transcurriendo el año, aunque la elevación de las curvas de tipos probablemente provoque efectos adversos en la rentabilidad total. Evidentemente algunos de los acontecimientos vistos en 2016 se irán desgranando con más intensidad en 2017.

¿Cuáles son sus posiciones de mayor convicción de cara al nuevo año?

Eso depende de los mercados geográficos y de dónde nos encontramos en la escala de calificaciones.

Por ejemplo, en función de lo que Trump implique para la deuda privada estadounidense investment grade, su presidencia podría ser positiva para ciertas áreas: una curva de tipos con pendiente más alcista y una menor regulación producirían efectos favorables para las entidades financieras.

Por lo que respecta al segmento high yield europeo, nos hallamos en un buen momento del ciclo crediticio (las empresas aún mantienen una disciplina razonable) y sus bonos ofrecen un recorrido alcista aceptable frente a la deuda pública locales y a los bonos investment grade, por lo que podrían habituarse a lo que suceda en el área de los tipos de interés.

¿Y la deuda europea investment grade? ¿Y la de los mercados emergentes?

Presenta un diferencial pequeño y existe cierta inquietud por los efectos que podría tener en la rentabilidad total una revaloración de los bonos del Estado. Con respecto a los bonos corporativos de mercados emergentes, los inversores no siempre se percatan de que este mercado es principalmente de categoría investment grade y está ofreciendo algunas rentabilidades aceptables en toda la gama de países y empresas.

¿Qué deberían esperar los inversores de esta clase de activos?

Como digo todos los años, los inversores deben esperar cierta volatilidad, pero esto es especialmente pertinente en 2017, dada la forma que ha adoptado la curva de tipos y el lugar en el que se encuentran los países en el ciclo del crédito. Puede que veamos algunos movimientos bruscos en los precios y diferenciales.

¿Qué va a marcar el año?

Probablemente sea un año para recoger los frutos del «carry». La renta derivada de un bono. La razón es que cuando sopesas el efecto potencialmente negativo de un aumento de las rentabilidades de la deuda pública con el posible estrechamiento de los diferenciales, debido a una mejoría de los fundamentales corporativos, probablemente termines en un punto medio entre estos dos factores, es decir, con una ganancia parecida a la rentabilidad corriente.

Aparte de esto, depende de las diferencias de gestión que existan entre los partidos políticos de los diversos países y a quién se vote, de si salen adelante o no algunas medidas políticas extremas que pudieran crear más volatilidad; pero en general creo que podríamos ver políticas que tengan efectos positivos en la deuda privada corporativa.