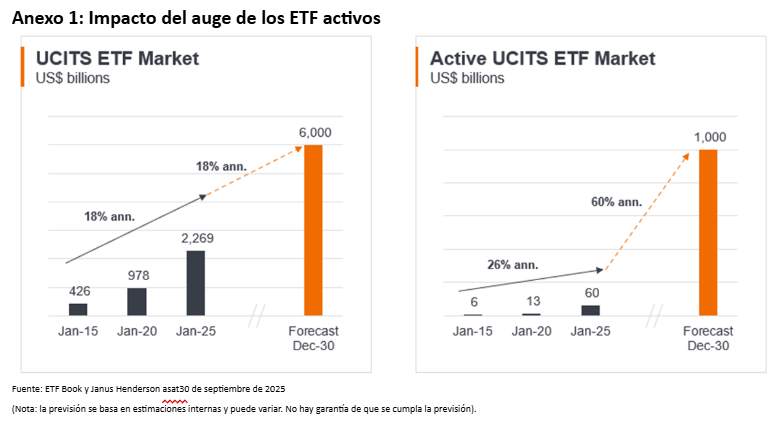

Adopción global de los ETFs y dinámica del mercado

Los activos gestionados por los ETFs siguen aumentando, y los ETFs activos y las estrategias temáticas están ganando impulso. La dinámica competitiva sigue siendo intensa, ya que los emisores buscan diferenciarse a través del coste, el rendimiento y la innovación. En Europa, la demanda está pasando de estrategias puramente pasivas a estrategias «índice plus» o «núcleo activo», que ofrecen la posibilidad de obtener un rendimiento superior moderado con comisiones incrementales bajas.

El mercado de ETFs activos en Europa sigue estando dominado por estrategias de bajo tracking error, es decir, aquellas que se desvían solo ligeramente del índice de referencia. Estos enfoques atraen a los inversionistas que desean obtener un alfa incremental sin asumir un riesgo significativo ni pagar comisiones elevadas. Aunque los ETFs activos de «alta convicción» aún no han ganado terreno, el camino hacia soluciones más activas está en marcha.

Esta evolución gradual refleja la psicología de los inversionistas. Los asignadores europeos se enfrentan a incentivos asimétricos: rara vez se les recompensa por asumir riesgos adicionales, pero se les penaliza cuando las estrategias obtienen un rendimiento inferior. Como resultado, prefieren mejoras incrementales, como las carteras diseñadas a partir de análisis, que prometen un rendimiento superior modesto y mantienen una baja volatilidad.

Prioridades de los inversionistas: liquidez, transparencia y rentabilidad

Los inversionistas europeos suelen seguir siendo reacios al riesgo y prefieren estrategias con resultados más predecibles. Están dispuestos a pagar un poco más por un alfa incremental —a menudo solo 10 puntos básicos por encima de las comisiones pasivas— si se puede obtener de forma constante. Esta dinámica está configurando la demanda de ETFs mejorados por análisis y con mayores ingresos, que prometen un rendimiento superior modesto y mantienen una baja volatilidad. Más allá de los ETFs tradicionales, los productos tokenizados y las mejoras basadas en derivados están surgiendo como herramientas para la eficiencia fiscal y la personalización. Estas innovaciones respaldan la tendencia generalizada de alejarse del concepto «ETF = pasivo»; se están convirtiendo en componentes flexibles para carteras sofisticadas.

Las soluciones para los clientes son lo primero: resolver los retos de los inversionistas

La filosofía de Janus Henderson se centra en resolver los problemas de los clientes utilizando la propiedad intelectual existente. Esta flexibilidad incluye el lanzamiento de ETFs bajo demanda y la creación de vehículos eficientes para las necesidades complejas de los clientes. Entre los casos de éxito se encuentran nuestros productos tokenizados, que ofrecen exposición a bonos del Tesoro de EE. UU. y activos titulizados de alta calidad, y que hasta la fecha han recaudado 1.400 millones de dólares estadounidenses al ofrecer liquidez y transparencia en formato digital.

Los ETFs forman parte cada vez más del conjunto de soluciones para clientes de Janus Henderson. A diferencia de los vehículos de inversión colectiva tradicionales, que ofrecen una gama fija de productos, los ETFs permiten una rápida personalización y escalabilidad. Esta capacidad de respuesta es fundamental en un entorno en el que los inversionistas institucionales demandan soluciones a medida en múltiples jurisdicciones.

La innovación y la diversificación son fundamentales para satisfacer las necesidades de los inversionistas en 2026

Aprovechando sus puntos fuertes en obligaciones de préstamos garantizados (CLO), valores respaldados por hipotecas (MBS) y renta fija a corto plazo, Janus Henderson está ampliando su conjunto de herramientas de ETFs para satisfacer las diversas necesidades del mercado. También estamos adaptando estrategias de renta variable de alta convicción a ETFs con un tracking error moderado, aprovechando el análisis propio para ofrecer alfa incremental y controlar la volatilidad.

Por ejemplo, el enfoque de Janus Henderson aprovecha los conocimientos de sus carteras de alta convicción para ofrecer ETFs con una diversificación más amplia, lo que reduce el tracking error y preserva el alfa. Esta evolución refleja una respuesta pragmática a las preferencias de los inversionistas por una exposición activa con control del riesgo.

El concepto de «alfa portátil» sustenta esta estrategia. Al diluir las exposiciones de alta convicción en carteras más diversificadas, Janus Henderson puede distribuir el alfa entre un mayor volumen de activos gestionados, al tiempo que satisface la demanda de previsibilidad de los clientes. Este enfoque también se ajusta a las tendencias de compresión de las comisiones: los inversionistas no están dispuestos a pagar por apuestas concentradas, pero sí están dispuestos a pagar primas modestas por mejoras incrementales.

El camino por delante: los ETFs como soluciones para los clientes

Los ETFs se posicionan cada vez más como parte del negocio de soluciones para clientes de Janus Henderson. A diferencia de los vehículos tradicionales, los ETFs pueden lanzarse bajo pedido, lo que permite estrategias a medida para clientes institucionales. También sirven como soluciones eficientes para exposiciones complejas, incluidas las mejoras basadas en derivados para la optimización fiscal.

Esta flexibilidad es importante en un contexto global. Los ETFs UCITS domiciliados en Europa se están convirtiendo en la solución por defecto para los inversionistas institucionales no estadounidenses, ya que ofrecen un formato estandarizado, líquido y transparente en múltiples jurisdicciones. A medida que Janus Henderson amplía su presencia en el mercado de ETFs en EMEA, se hará hincapié en la personalización, la escalabilidad y la integración con soluciones multiactivos.

A medida que ayudamos a los inversionistas a posicionarse para un futuro más brillante, nuestro objetivo es seguir siendo líderes del sector con soluciones innovadoras, centradas en el cliente y con una perspectiva global.