La mirada de la geopolítica ensombrece el dólar

| Por Beatriz Zúñiga | 0 Comentarios

A diferencia de años anteriores, los mercados de divisas estuvieron impulsados en gran medida por la geopolítica en 2025 y, tras una avalancha de nuevos acontecimientos políticos en los primeros días de 2026, parece que continuará la misma tendencia. Según los expertos, es el caso del dólar.

De hecho, la divisa norteamericana se ha debilitado de forma notable durante la última semana: el índice DXY cae aproximadamente un 2% y el cruce euro/dólar cotiza por debajo de nuestra previsión a tres meses de 1,18. Los analistas explican que esto ha ocurrido pese a un entorno de crecimiento sólido en EE.UU. y a que se espera que el próximo recorte de tipos de la Fed no llegue hasta junio.

“La reciente debilidad del dólar parece estar impulsada en gran medida por incoherencias en la política exterior y doméstica de EE.UU., que han mermado la confianza de los inversores. Como resultado, han resurgido las narrativas sobre la devaluación de la moneda, empujando al dólar a la baja incluso en ausencia de catalizadores macroeconicos. Aunque se ha debilitado, sigue estando en gran medida sobrevalorado. Por ello, seguimos esperando más caídas a medida que se estrecha su ventaja de tipos de interés”, comenta David A. Meier, economista de Julius Baer.

Ahora bien, no todos los análisis pone todo el peso en la geopolítica. En opinión de Jack Janasiewicz, Portfolio Manager de Natixis IM Solutions, la reciente caída del dólar estadounidense es consecuencia del movimiento del yen japonés, ante el ruido del fin de semana sobre una posible intervención de la Fed en el cruce dólar/yen. Pero fuera de estos aspectos técnicos, reconoce que «las amenazas sobre Groenlandia han debilitado la confianza en el dólar estadounidense, por lo que estamos viendo cómo vuelve a tocar mínimos recientes».

Tendencia desde 2025

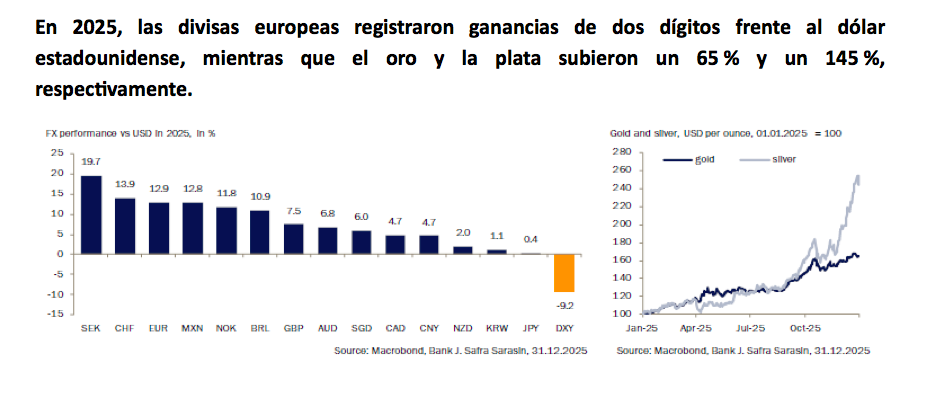

El año pasado, la caída del dólar se concentró principalmente en la primera mitad de 2025, tras el anuncio del presidente Trump de los aranceles recíprocos en abril, marcando una escalada significativa de la guerra comercial de Trump contra el resto del mundo. “La depreciación del dólar reflejó en gran medida un fuerte aumento de la cobertura en divisas ante la posibilidad de un dólar más débil. Las divisas europeas registraron ganancias de dos dígitos cuando la narrativa de mercado ‘vender América’ se convirtió en dominante en el segundo trimestre de 2025, provocando una rotación hacia activos europeos. En esencia, los metales preciosos fueron los principales beneficiarios del incierto contexto político en 2025, con el oro subiendo un 65% y la plata alcanzando un espectacular 145%”, recuerda Claudio Wewel, estratega de divisas en J. Safra Sarasin Sustainable AM.

De cara a este año, Wewel considera que el peso de la geopolítica y las decisiones de la Administración Trump seguirá pesando en el comportamiento del dólar, y anticipa una tendencia bajista para 2026. “La divisa sigue sobrevalorada según estándares históricos. Consideramos que este argumento es especialmente relevante en el actual contexto político. La demanda estructural del dólar debería disminuir si EE.UU. sigue adoptando políticas predatorias, lo que también justificaría niveles de valor razonable más bajos para los tipos de cambio frente al pasado”, insiste.

Además, añade otro matiz a su argumento: “En 2026, también esperamos que el apoyo al dólar disminuya desde una perspectiva cíclica relativa. El crecimiento económico debería converger más entre EE.UU. y la eurozona, ya que la economía europea se beneficiará del desembolso del paquete fiscal alemán”.

Amenazas para su estatus

En lo va de este mes, el índice del dólar (DXY) acumula una caída aproximada del 1,5%, alcanzando su nivel más bajo desde el 18 de septiembre. De su comportamiento de ayer, en línea con esta tendencia, algunos analistas concluyen que el mercado está rotando posiciones y en lugar de refugiarse en el dólar como antes, los inversores buscan otros activos. Pese a esto, los expertos no creen que el dólar vaya a perder su estatus ni como reserva de valor ni como activo refugio.

“El libro Smart Money, de Brunello Rosa, expone que la amenaza al dólar proviene principalmente de la expansión global de China. A través de políticas como la Iniciativa de la Franja y la Ruta y el desarrollo de la Moneda Digital del Banco Central (CBDC) de Pekín, China está incrementando lentamente el uso del renminbi en los pagos globales por comercio. El control de las cadenas de suministro globales y de las materias primas va de la mano de la hegemonía monetaria global. Queda mucho camino antes de que el estatus del dólar como moneda de reserva se vea amenazado de forma terminal”, defiende Chris Iggo, director de inversiones (CIO) de AXA IM Core, BNP Paribas Asset Management.

Sin embargo, Iggo sí reconoce que el mayor uso de las CBDC junto con un equilibrio de poder global más bipolar es una amenaza. «Tener influencia sobre una mayor parte de la oferta mundial de petróleo es un antídoto frente a estos riesgos, al igual que mantener relaciones estratégicas con grandes productores de petróleo, en particular Arabia Saudí. Pero existen riesgos para el dólar incluso más allá de la geopolítica: el deterioro de la posición fiscal de Estados Unidos, la posible influencia política sobre la política monetaria y el margen para que los inversores globales respondan a la incertidumbre política y de política económica reduciendo las asignaciones en dólares en las carteras globales. La subida del precio del oro, la plata y el platino en dólares probablemente refleje riesgos geopolíticos y riesgos relacionados con la política económica estadounidense. Para Estados Unidos, la gran amenaza es que la menor confianza en el dólar incremente el coste de financiar sus déficits gemelos. Unos rendimientos del Tesoro más altos serían malas noticias para un mercado bursátil que ya cotiza con valoraciones muy elevadas”, concluye.