El mercado de crédito privado alcanza los 2,1 billones de dólares a nivel mundial

| Por Antonio Sandoval | 0 Comentarios

El mercado de crédito privado, por medio del cual las instituciones financieras no bancarias especializadas, como fondos de inversión, prestan a prestatarios corporativos, superó ya los 2,1 billones de dólares a nivel mundial el año pasado en activos y capital comprometido.

La cifra fue confirmada en un análisis del Fondo Monetarion Internacional (FMI) elaborado por sus economistas Charles Cohen, Caio Ferreira, Fabio Natalucci, y Nobuyasu Sugimoto

Aproximadamente tres cuartas partes del mercado se negocia en Estados Unidos, donde su participación se acerca a la de los préstamos sindicados y los bonos de alto rendimiento.

Este mercado surgió hace unas tres décadas como fuente de financiación para empresas demasiado grandes o riesgosas para los bancos comerciales y demasiado pequeñas para endeudarse en los mercados públicos.

En los últimos años, ha crecido rápidamente a medida que características como la velocidad, la flexibilidad y la atención han demostrado ser valiosas para los prestatarios.

Los inversores institucionales, como los fondos de pensiones y las compañías de seguros, han invertido con entusiasmo en fondos que, aunque ilíquidos, ofrecían mayores rendimientos y menos volatilidad.

El crédito corporativo privado ha generado importantes beneficios económicos al proporcionar financiamiento a largo plazo a los prestatarios corporativos.

Riesgos potenciales, dice el FMI

Sin embargo, la migración de estos préstamos desde bancos regulados y mercados públicos más transparentes al mundo más opaco del crédito privado crea riesgos potenciales.

Entre ellos destaca que la valoración es poco frecuente, la calidad crediticia no siempre es clara o fácil de evaluar, y es difícil entender cómo se pueden estar acumulando riesgos sistémicos dadas las interconexiones poco claras entre los fondos de crédito privados, las empresas de capital privado, los bancos comerciales y los inversores.

Hoy en día, los riesgos inmediatos para la estabilidad financiera derivados del crédito privado parecen ser limitados.

No obstante si el rápido crecimiento continúa con una supervisión limitada, las vulnerabilidades existentes podrían convertirse en un riesgo sistémico para el sistema financiero en general, dice el FMI.

En primer lugar, las empresas que recurren al mercado de crédito privado tienden a ser más pequeñas y tener más deuda que sus contrapartes con préstamos apalancados o bonos públicos.

Esto los hace más vulnerables al aumento de las tasas y a las recesiones económicas. Con el reciente aumento de las tasas de interés de referencia, el análisis del FMI señala que más de un tercio de los prestatarios ahora tienen costos por intereses que exceden sus ganancias actuales.

El rápido crecimiento del crédito privado ha estimulado recientemente una mayor competencia de los bancos en grandes transacciones.

Esto, a su vez, ha presionado a los proveedores de crédito privados para que desplieguen capital, lo que ha dado lugar a normas de suscripción más débiles y condiciones de préstamo más laxas, algunas de las cuales ya han sido observadas por las autoridades supervisoras.

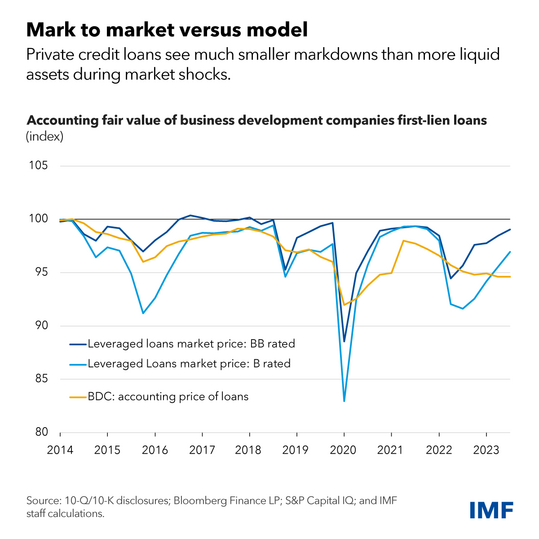

En segundo lugar, los préstamos del mercado privado rara vez se negocian y, por lo tanto, no pueden valorarse utilizando los precios del mercado, dicen los expertos del FMI.

En cambio, a menudo se califican solo trimestralmente utilizando modelos de riesgo y pueden sufrir valoraciones obsoletas y subjetivas en todos los fondos.

El análisis del organismo financiero multilateral compara el crédito privado con los préstamos apalancados (que se negocian regularmente en un mercado más líquido y transparente) y muestra que, a pesar de tener una menor calidad crediticia, los activos crediticios privados tienden a tener rebajas más pequeñas en momentos de tensión.

En tercer lugar, si bien el apalancamiento de los fondos de crédito privados parece ser bajo, el potencial de múltiples capas de apalancamiento oculto dentro del ecosistema de crédito privado genera preocupación dada la falta de datos.

El apalancamiento lo ejercen también los inversores en estos fondos y los propios prestatarios. Esta estratificación del apalancamiento dificulta la evaluación de las posibles vulnerabilidades sistémicas de este mercado.

Cuarto, parece haber un grado significativo de interconexión en el ecosistema crediticio privado.

Si bien los bancos no parecen tener una exposición importante al crédito privado en conjunto (la Reserva Federal ha estimado que el endeudamiento crediticio privado de Estados Unidos ascendió a menos de unos 200 mil millones de dólares, menos del 1 por ciento de los activos bancarios estadounidenses), algunos bancos pueden tener exposiciones concentradas al crédito privado.

Además, un grupo selecto de fondos de pensiones y aseguradoras se están sumergiendo más profundamente en aguas crediticias privadas, aumentando significativamente su participación en estos activos menos líquidos.

Esto incluye a las compañías de seguros de vida influenciadas por el capital privado.

Por último, el FMI señala que no obstante los riesgos de liquidez parecen limitados hoy en día, una creciente presencia minorista puede alterar esta evaluación.

Los fondos de crédito privados utilizan bloqueos de capital a largo plazo e imponen restricciones a los reembolsos de los inversores para alinear el horizonte de inversión con los activos ilíquidos subyacentes.

Pero los nuevos fondos dirigidos a inversores individuales pueden tener mayores riesgos de reembolso.

Si bien estos riesgos se mitigan mediante herramientas de gestión de liquidez (como puertas y períodos de reembolso fijos), no se han puesto a prueba en un escenario de segunda vuelta grave.

En general, aunque estas vulnerabilidades actualmente no representan un riesgo sistémico para el sector financiero en general, pueden seguir acumulándose, con implicaciones para la economía. En una crisis grave, la calidad crediticia podría deteriorarse drásticamente, provocando impagos y pérdidas significativas.

Las conclusiones de los expertos del FMI

- Es imperativo adoptar una postura regulatoria y de supervisión más vigilante para monitorear y evaluar los riesgos en este mercado.

- Las autoridades deberían considerar un enfoque de supervisión y regulación más activo del crédito privado, centrándose en el seguimiento y la gestión de riesgos, el apalancamiento, la interconexión y la concentración de exposiciones.

- Las autoridades deberían mejorar la cooperación entre industrias y fronteras nacionales para abordar las lagunas de datos y hacer que las evaluaciones de riesgos sean más consistentes en todos los sectores financieros.

- Los reguladores deberían mejorar los estándares de presentación de informes y la recopilación de datos para monitorear mejor el crecimiento del crédito privado y sus implicaciones para la estabilidad financiera.

- Los reguladores de valores deberían prestar mucha atención a la liquidez y al riesgo de conducta en los fondos de crédito privados, especialmente minoristas, que pueden enfrentar mayores riesgos de reembolso.

- Los reguladores deberían implementar las recomendaciones sobre diseño de productos y gestión de liquidez del Consejo de Estabilidad Financiera y la Organización Internacional de Comisiones de Valores.