La próxima década debería ser testigo de un cambio en el atractivo relativo de las distintas clases de activos

| Por Ignacio Valles | 0 Comentarios

Ya plantados en el segundo trimestre del año, las gestoras recalibran algunas de sus perspectivas. Por ejemplo, desde Amundi consideran que, en los próximos 10 años, podríamos ver un mayor crecimiento y una menor inflación en comparación con sus previsiones a largo plazo de 2023, debido en parte a los aumentos de productividad derivados de la adopción de la Inteligencia Artificial (IA).

Esta es solo una de las conclusiones que ha presentado en su informe Capital Market Assumption, que ofrece a los inversores previsiones actualizadas sobre 40 clases de activos, con la incorporación este año de la renta variable de mercados emergentes excluyendo China. Según explica la gestora, sus nuevas hipótesis macroeconómicas tienen en cuenta los cambios en las trayectorias de la transición energética y el impacto de la IA en el crecimiento de la productividad, y son la base de una asignación estratégica de activos que apunta a cambios importantes en las expectativas de riesgo-rentabilidad y en el papel de las distintas clases de activos en la construcción de carteras.

«La próxima década debería ser testigo de un cambio en el atractivo relativo de las distintas clases de activos. Los bonos son el pilar y su atractivo renovado se extiende a los mercados emergentes. La renta variable de los mercados emergentes también debería verse favorecida, en particular la india. La renta variable europea también debería recuperar cierto atractivo», apunta Vincent Mortier, director de Inversiones del Grupo Amundi.

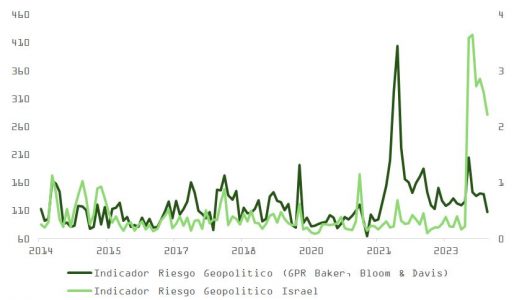

Por su parte, Monica Defend, directora del Amundi Investment Institute, señala que el cambio climático, la transición energética y la geopolítica probablemente impulsarán a los países hacia sendas de crecimiento distintas. «Pueden surgir nuevos ganadores, mientras que los bancos centrales tendrán que gestionar un delicado equilibrio, manteniendo la estabilidad de los precios y costes del servicio de la deuda asequibles para financiar la transición», afirma Defend.

Escenario central para 2024

En comparación con la edición del año pasado, la gestora ha revisado su escenario central de 2024 para reflejar la evolución del cambio climático, las tensiones geopolíticas y el posible impacto a largo plazo de la IA en la economía global. «Nuestro escenario central de 2024 tiene en cuenta una mayor probabilidad de retrasos en las políticas climáticas y una reducción de las perspectivas de alcanzar el objetivo de 1,5-2°C en 2050», indica su informe.

Según explica, estos ajustes tienen importantes implicaciones macroeconómicas para la próxima década, con unos riesgos generales de transición más bajos y unos riesgos físicos más altos, ya que los costes se están repartiendo a lo largo de un periodo de tiempo más largo. En este sentido, según la gestora, los bancos centrales tendrán que reconciliar los objetivos de política monetaria, los elevados niveles de deuda y la necesidad de yields a largo plazo relativamente bajos para financiar la transición. También pone el foco en la inflación: «Nuestras previsiones de inflación a corto plazo se mantienen por encima de los objetivos de los bancos centrales, pero se han recortado con respecto al año pasado porque los costes de la transición energética se extienden a lo largo de un período de tiempo más largo. A medio y largo plazo, el aumento de la productividad impulsado por la IA, junto con reducciones de costes más generales, arrastrarán la inflación hacia los objetivos de los bancos centrales».

Por el contrario, añade que los niveles de crecimiento a 10 años de los mercados desarrollados se revisan al alza debido al retraso de las políticas climáticas y a algunos efectos positivos derivados de la adopción de la IA. Suponemos que esta adopción será gradual, dada la necesidad de evaluar los costes sociales y energéticos de la IA. Amundi estima que hacia 2050 el aumento de los riesgos físicos derivados de los fenómenos meteorológicos extremos y la disminución de los efectos de la IA deberían reducir el crecimiento. «El crecimiento anual de los mercados emergentes será de media un 2,3% superior al de los mercados desarrollados entre 2024 y 2033. Esta ventaja de crecimiento disminuirá en las dos décadas siguientes, ya que el camino hacia el net zero parece más difícil para muchos mercados emergentes. Sin embargo, también vemos que algunos países emergentes, concretamente los ricos en minerales críticos como Chile e Indonesia, se benefician de la transición», añade.

Por último, la gestora comenta que un impuesto sobre el carbono tendría un impacto significativo en el crecimiento y la inflación, afectando especialmente a los mercados emergentes y a los hogares de renta baja. Una transición justa es la base de la fiscalidad del carbono.

Asignación estratégica

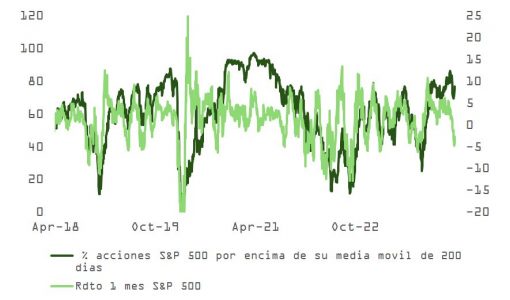

La gestora explica que los resultados previstos a 10 años son, de media, serán ligeramente inferiores a las expectativas del año pasado, pero observan un cambio en las preferencias relativas por clases de activos. Según su opinión los menores retornos previstos y la mayor volatilidad también tendrán importantes implicaciones en términos de asignación estratégica de activos. La gestora observa varias tendencias. En primer lugar, una reordenación de los perfiles de las clases de activos. «Tras la fuerte recuperación del año pasado, la visión a largo plazo sobre los bonos de alta calidad crediticia sigue siendo positiva. La deuda de mercados emergentes, los hedge funds y la deuda privada son las clases de activos que ofrecen el potencial de rentabilidad más atractivo con un riesgo moderado», apunta el informe.

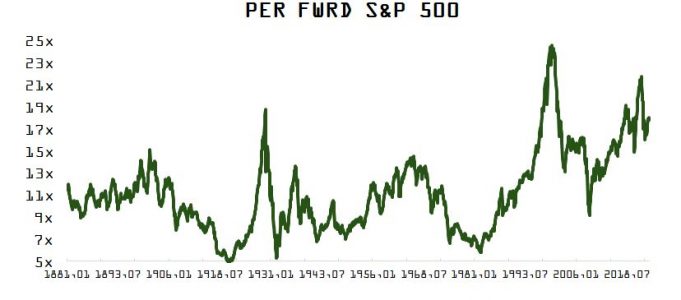

Además, en sus conclusiones indica que entre la renta variable de los mercados desarrollados, el mercado estadounidense debería quedar rezagado en general (5,6% de rentabilidad prevista anualizada para los próximos 10 años), debido a las altas valoraciones, mientras que la renta variable Pacífico excluyendo a Japón y la europea podrían ofrecer mejores resultados (en torno al 6,5%). «La renta variable india, los mercados emergentes excluyendo a China y el capital riesgo destacan como las clases de activos con mayor potencial de rentabilidad (por encima del 7%). Se espera que los sectores ganadores a escala global sean la sanidad, los servicios informáticos y de comunicaciones y el sector financiero», apuntan.

También creen que se producirá una asignación estratégica de activos más diversificada. En este sentido, defiende que las carteras tendrán que diversificarse aún más para hacer frente a la mayor volatilidad prevista en los activos de riesgo y aumentar el potencial de rentabilidad. «Seguimos considerando la renta fija como un motor clave de las carteras, en particular los activos de alta calidad. La mayor volatilidad de la renta variable obligará a los inversores a buscar fuentes adicionales de diversificación, como la deuda de los mercados emergentes», matiza.

En último lugar, la gestora apunta en su informe, que no se perderá el foco en los activos reales y alternativos. «Estos activos contribuirán a mejorar los perfiles de riesgo-rentabilidad a largo plazo de las carteras y merecen una asignación en torno al 20%. Los hedge funds y la deuda privada son los preferidos de los inversores que desean un riesgo moderado, mientras que el capital riesgo es para inversores con mayor apetito por el riesgo. Las infraestructuras son un buen diversificador que podría beneficiarse de importantes inversiones destinadas a la mitigación y adaptación al cambio climático», concluyen.

La característica competencia, que este año contó con el patrocinio de Lexus, contó con la participación de más de 17.000 personas que representaban 728 organizaciones de todos los rubros de la ciudad.

La característica competencia, que este año contó con el patrocinio de Lexus, contó con la participación de más de 17.000 personas que representaban 728 organizaciones de todos los rubros de la ciudad.