Ninety One: ¿por qué las empresas de calidad tienen su propio estilo de crecimiento?

| Por Meritxell Sedo | 0 Comentarios

Después de un comienzo de década mucho más dramático de lo que nadie hubiera podido predecir, la economía mundial se prepara para su mayor contracción desde la Segunda Guerra Mundial. A pesar de que los mercados de renta variable globales hayan recuperado gran parte del terreno perdido en un salvaje primer trimestre, ayudado en parte por el gobierno y por las inyecciones de liquidez del banco central, merece la pena recordar que la mayoría de las métricas de la actividad mundial permanecen muy por debajo de sus niveles anteriores a la crisis. Por lo que será difícil ver que el crecimiento económico se recupera rápidamente, o una recuperación en forma de “V”.

En la opinión de Ninety One, tomará un tiempo considerable hasta que la confianza regrese a la economía, y esto probablemente vendrá liderado por la ciencia, de la mano de una posible vacuna, y no de los intentos desesperados de los políticos por reactivar el crecimiento.

Teniendo esto en cuenta, los mercados podrían seguir siendo volátiles y, a pesar de que la renta variable parece ser todavía el lugar donde muchos inversores sienten que pueden capturar rentabilidades positivas, en Ninety One recomiendan centrarse en poseer empresas que puedan navegar en un mundo de estrés geopolítico y económico, de cambio estructural, -y que se vuelvan aún más fuertes en el proceso-.

No todas las empresas de calidad tienen la calidad que exige Ninety One

Dentro del equipo de inversión de Quality de Ninety One, que gestiona las estrategias Global Franchise, Global Quality Equity Income, American Franchise, UK Alpha y Asia Pacific Franchise, se define las empresas de alta calidad como aquellas firmas con unas ventajas competitivas duraderas que se derivan de activos intangibles como marca, propiedad intelectual, contenido único y redes de distribución.

Estas cualidades excepcionales proporcionan a estas empresas unas barreras de entrada y un poder de fijación de precios, que a su vez les permiten ofrecer un crecimiento estructural y resiliencia a largo plazo, y flujos de efectivo compuestos con unos altos niveles de rentabilidad sostenibles, mucho más allá de las expectativas del mercado.

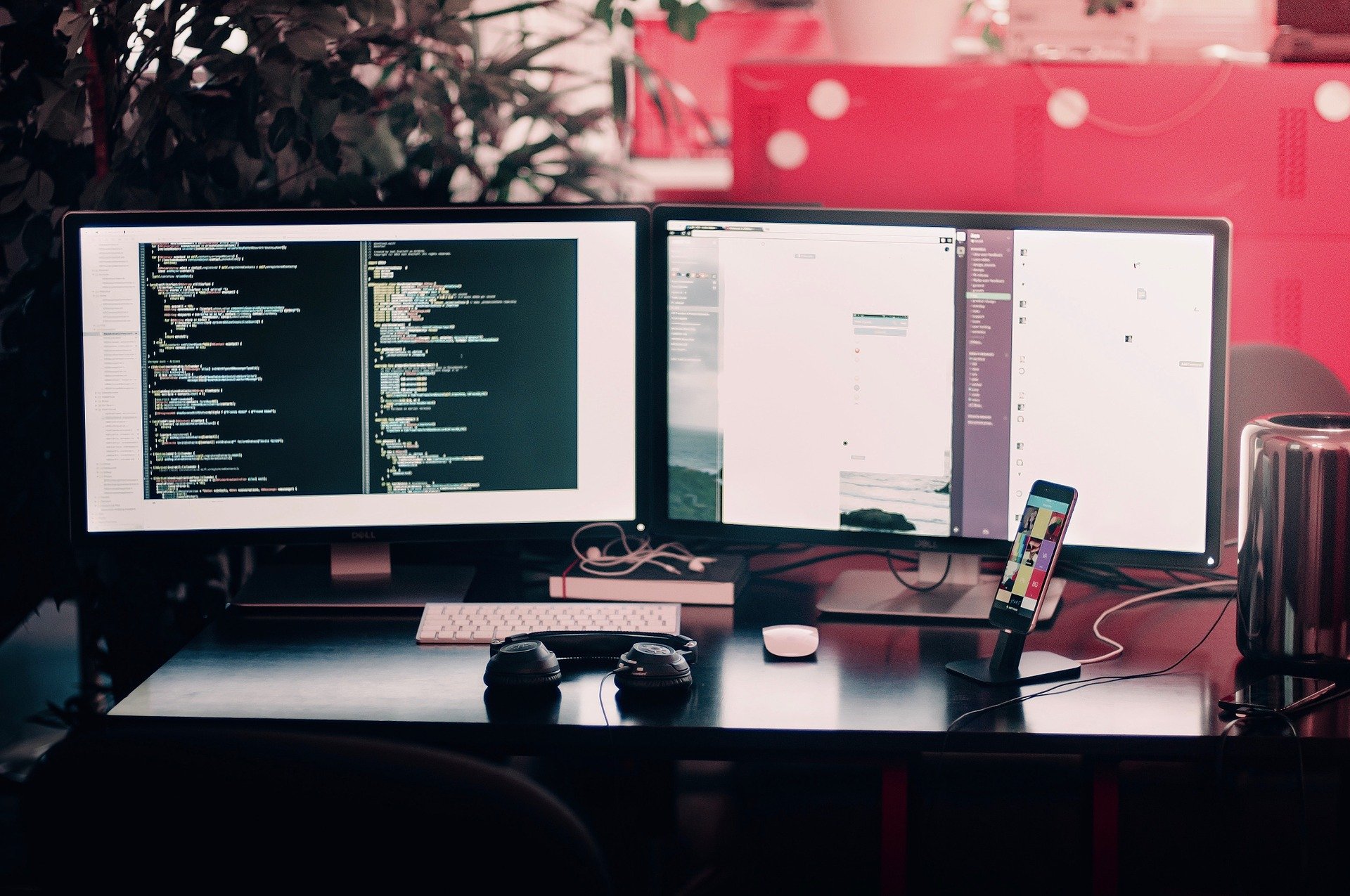

Un ejemplo de empresa de calidad

Un ejemplo de empresa de calidad sería ASML, que ocupa la envidiable posición de poseer una situación cercana al monopolio en el campo de la fotolitografía. La empresa holandesa diseña y fabrica las máquinas de litografía que clientes como Intel y Samsung utilizan para crear los microchips utilizados en muchos dispositivos electrónicos, como teléfonos inteligentes y computadoras portátiles.

En un mundo interconectado como el de hoy en día, los chips semiconductores se extienden más allá de estos dispositivos; pueden ayudar a ahorrar energía en un hogar a través de un termostato inteligente, impulsar el contenido tecnológico en un automóvil o incluso monitorear las constantes vitales de una persona a través de su reloj. Además, de servicios basados en la nube y el Internet de las cosas (IoT) continúa impulsando el crecimiento de los datos globales mercado, especialmente en un mundo donde trabajar desde casa se ha convertido en algo más común: ASML tiene múltiples factores que impulsan su crecimiento a largo plazo, ayudando a proporcionar una visibilidad significativa con respecto a los flujos de efectivo futuros. En este año, las acciones de ASML han subido un 15%, lo que las encamina a superar el MSCI ACWI por quinto año consecutivo (1).

Una menor sensibilidad económica proporciona una mayor protección

Los atributos mencionados anteriormente se traducen en empresas de calidad que demuestran una resistencia significativa en tiempos de tensiones económicas y en el mercado. Sus ingresos tienden a ser repetibles porque tienden a ofrecer productos y servicios que la gente necesita. Esto puede relacionarse con una gran variedad de negocios, comenzando por productos médicos, fabricantes de dispositivos electrónicos, fabricantes de ascensores y hasta productores de alimentos básicos; todos proporcionan bienes y servicios que se necesitan a través de cualquier forma de entorno económico, asegurando un flujo de caja estable.

Estas características defensivas han permitido que las empresas de calidad sobrevivan múltiples ciclos económicos con su posición de mercado y competitiva economía intacta, al tiempo que ofrecen beneficios a los accionistas que, por lo general, no sólo han sido más fuertes que el mercado, sino que también relativamente defensivos y no correlacionados con el resto del mercado.

Valores defensivos durante una recesión, incluso con un impacto directo

Nestlé y Unilever son ejemplos de empresas de alta calidad defensivas. Ambas firmas tienen unas extensas carteras de marcas dominantes, con unas redes de distribución líderes en el mercado, ayudando a generar unos ingresos recurrentes a través de la repetición de compras de artículos de bajo coste todos los días. Ambas empresas están diversificadas a nivel mundial y bien posicionadas en varias categorías, mercados y canales de distribución atractivos.

Además de capitalizar el valor de los accionistas en el largo plazo, ambas acciones también han demostrado repetidamente sus cualidades defensivas en el corto plazo – el caso más reciente, durante el primer trimestre de este año, han superado significativamente al mercado conforme los confinamientos en todo el mundo no han interrumpido la necesidad de las poblaciones de comprar los productos de consumo básicos en el día a día.

En el caso de que empresas de calidad se vean directamente impactadas por circunstancias económicas únicas, en Ninety One creen que sus atributos de calidad deberían verlos contrarrestar la amenaza con más éxito que sus pares. Por ejemplo, en el caso de la agencia de viajes en línea Booking Holdings, que posee todos los atributos que Ninety One busca en una empresa de calidad, pero que se ha visto afectada directamente por las restricciones impuestas a nivel mundial a los viajes para evitar la expansión de la pandemia. Si bien el precio de la acción ha bajado aproximadamente un 10% en lo que va de año, esto se compara favorablemente con otros operadores en el industria de viajes, especialmente hoteles y aerolíneas, debido a su balance sólido y base de costes variables que le dan tremenda flexibilidad en tiempos de estrés. Esto no debería solo permitir a la empresa sobrevivir a esta crisis, sino también emerger en una posición competitiva fuerte (2).

Preparándose para el futuro a través del I+D

Además de proporcionar una cierta resiliencia frente a la volatilidad actual de los mercados, las empresas de calidad también ponen a prueba sus modelos de negocios invirtiendo continuamente en Investigación y Desarrollo (I+D). Esta inversión ayuda a las empresas a impulsar la innovación en sus productos y mejora la lealtad y la conciencia de marca. Al hacerlo, las empresas de calidad no solo contribuyen a autofinanciar su crecimiento a futuro, sino que también refuerza las barreras de entrada y protege a las empresas frente a la disrupción y las amenazas competitivas. En conjunto, las empresas de la estrategia Global Franchise de Ninety One (3) – la estrategia más antigua (2007) y la estrategia global con más activos bajo gestión (8.800 millones de dólares) dentro del rango de estrategias Quality de Ninety One- gastan un 7,1% de sus ingresos en I+D en comparación con solo el 1,9% del mercado en general, y aún generan unos niveles de rentabilidad mucho más altos (4).

Los programas de I+D exitosos obtienen una protección adicional mediante la obtención de patentes para nuevos productos, lo que proporciona otra formidable barrera de entrada otorgando a las empresas unos períodos prolongados para recuperar su desembolso. Cuanto más crece una empresa, más eficaz puede llegar a ser el proceso: puede aumentar el gasto en I+D y al mismo tiempo unos balances contables más fuertes pueden absorber más fácilmente los posibles fracasos.

Del mismo modo, las empresas de tecnología también gastan grandes sumas de dinero en I+D para mantener las ventajas competitivas de sus productos. Unos fuertes balances contables también permiten a los grandes operadores tradicionales comprar startups prometedoras, que también pueden considerarse como una forma de inversión en I+D.

Anotaciones:

(1) Fuente: Bloomberg, a 10 de septiembre de 2020.

(2) No se hace ninguna representación de que cualquier inversión vaya a lograr o sea probable que obtenga ganancias o pérdidas similares a las logradas en el pasado o que se evitarán pérdidas importantes.

Esta no es una recomendación de compra, venta o retención de ningún valor en particular. Para obtener más información sobre nombres de carteras específicas, consulte la sección de información importante.

(3) Esta cartera de alta convicción contiene entre 25 y 40 acciones.

(4) Fuente: Ninety One, FactSet, basado en componentes de MSCI ACWI, al 31 de diciembre de 2019.

Solo para inversores profesionales y asesores financieros. No para distribución al público o dentro de un país donde la distribución sería contraria a leyes o reglamentos aplicables.