Nutrición y longevidad: la temática con la que Pictet AM participará en la tercera edición del Funds Society Investment Summit

| Por Alicia Miguel | 0 Comentarios

Nutrición y longevidad: es la temática que ha elegido Pictet AM para participar en la tercera edición del Funds Society Investment Summit, que se celebrará los días 20 y 21 de octubre en el Monasterio de Santa María de Valbuena, en Valladolid, en plena Ribera del Duero.

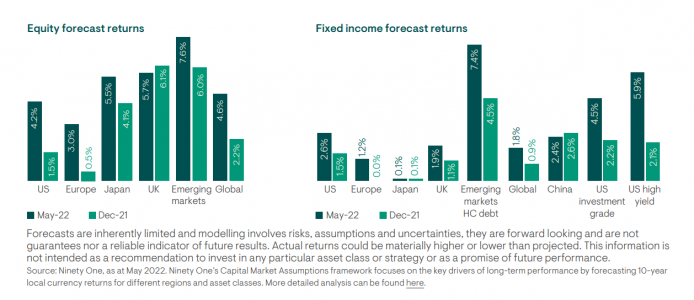

Se estima que para 2050 la población mundial superará los 9.000 millones de personas, con la necesidad de alimentar a todos. Al mismo tiempo, la degradación del suelo y el incremento de la demanda de biocombustibles están reduciendo la cantidad de suelo disponible para cultivar alimentos. La entidad presentará su fondo Pictet Nutrition, que invierte en empresas que están desarrollando soluciones para ayudar a garantizar el futuro suministro mundial de alimentos. Estas soluciones incluyen innovaciones para mejorar la productividad en la agricultura, incrementar la eficiencia del transporte y el procesado de alimentos, así como maximizar el contenido nutricional de los alimentos que consumimos.

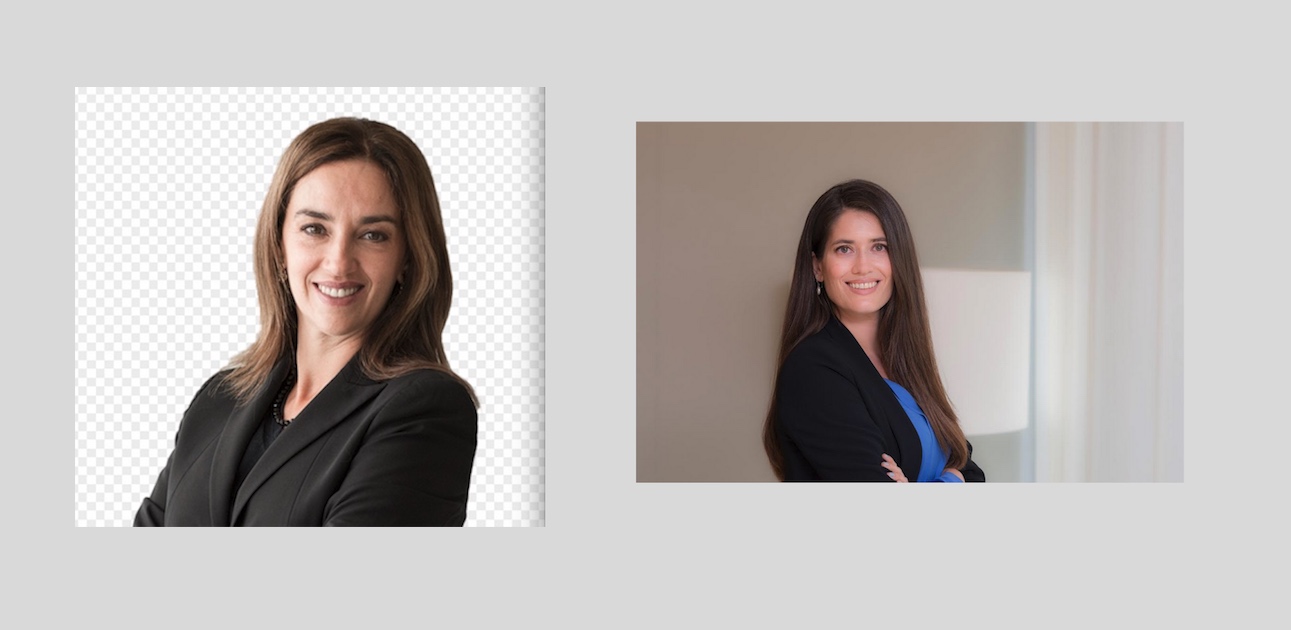

Las ponentes serán Patricia de Arriaga, subdirectora general de Pictet Asset Management Iberia y Rocío Jaureguizar, Senior Client Servicing & ESG Specialist en la gestora.

Patricia de Arriaga se incorporó a Pictet en 2006 como directora de ventas para el mercado español. Anteriormente desempeñó las funciones de directora comercial en Société Genérale Asset Management, directora de relación con clientes en Paribas Asset Management, y directora de operaciones en Inverseguros Sociedad de Valores. Patricia es licenciada en ciencias económicas y empresariales por la Universidad Complutense de Madrid.

Rocío Jaureguizar se incorporó a Pictet en 2014 y es Senior Client Servicing Manager, desarrolla el negocio de EAFs en España y es especialista en ESG de la oficina de Madrid. Anteriormente trabajó en Santander Private Banking UK como Senior Private Banker en Londres, donde residió tres años. Trabajó también en Barclays Wealth en Madrid como Private Banker, y como analista en Santander AM España y ABN Amro Bank. Es licenciada en Administración y Dirección de Empresas por la Universidad Autónoma de Madrid y tiene el Certificado ESG Investing del CFA Institute.

Pictet AM es una gestora de activos independiente que administra inversiones por un valor de más de 250.000 millones de euros en diversos productos de renta variable, renta fija, alternativos y multiactivos. Entre sus clientes cuentan con algunos de los fondos de pensiones, entidades financieras, fondos soberanos e intermediarios (con sus correspondientes clientes) más importantes del mundo.

Tercera edición

La gestora estará presente en esta tercera edición del Investment Summit que Funds Society celebra en España los próximos 20-21 de octubre, en un entorno en el que manda la historia, la gastronomía y el buen vino. Las conferencias se celebrarán en el Monasterio de Santa María de Valbuena, a lo largo del jueves día 20 de octubre, mientras el viernes día 21 de octubre habrá una cata de vinos en la Bodega Pago de Carraovejas.