Todos los caminos conducen a los alternativos fue la premisa del ALTS de LATAM ConsultUs

| Por Marcelo Soba | 0 Comentarios

LATAM ConsultUs organizó una nueva edición de su evento sobre alternativos, ALTS, y las gestoras que participaron coincidieron en la importancia de estos productos para diversificar las carteras en momentos de un mercado turbulento.

El evento, que se celebró entre el 24 y 25 de octubre en el Sheraton de Colonia del Sacramento, Uruguay, contó con nueve presentaciones que variaron entre alternativos líquidos y no líquidos, y sus diferentes clasificaciones en el mercado.

“El año pasado vinieron con un poco de resistencia, pero menos mal que pusimos a los alternativos en agenda porque es lo que ha aguantado los portafolios de los clientes”, dijo Verónica Rey, Founder y CEO de LATAM ConsultUS.

Rey hizo hincapié en que el evento es una instancia de formación y aprendizaje.

“Más que nunca en tiempos de crisis, más que nunca tenemos que volver a las aulas a estudiar”, insistió.

Blackstone

Pedro Parjus de Blackstone, abrió la serie de conferencias y comentó que los inversores profesionales quieren invertir en alternativos porque “se ha vuelto más difícil que nunca conseguir diversificación y descorrelación dentro de lo tradicional”.

El experto evidenció los problemas que están teniendo las carteras tradicionales 60/40 dijo que se debe al ya conocido contexto macroeconómico.

“La correlación entre bonos y acciones en lo que va el año ha eliminado muchos de los beneficios de diversificación dentro de activos tradicionales”.

En consecuencia, según Parjus “las carteras que más se han aferrado a los alternativos, que suelen ser las de inversionistas sofisticados como pensiones o endowments universitarios, son las que están pasando mejor el momento del mercado”.

Schroders

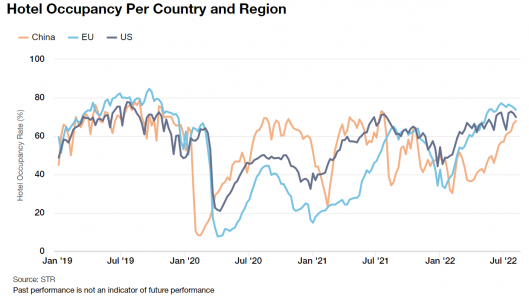

Por otro lado, Kieran Farrelly de Schroders, presentó las diversas oportunidades que brinda el Real Estate como activo ilíquido.

Farrelly, que detalló los distintos tipos de Real Estate, aseveró que es “una oportunidad global en crecimiento”.

Además, destacó que es un asset que “tiene correlación con la inflación” y que las “tendencias son bastante predecibles”.

“Dentro de 10 años la gente dejará de tratar a los alternativos como alternativos. Será algo más normal”, concluyó.

Excel Capital

Durante el turno de Excel Capital y la presentación de la estrategia de KKR, Gastón Angélico, habló de la importancia de la selección del gestor debido a la dispersión de retornos que existe actualmente en private equity.

Además, comentaron cómo las firmas de Private Equity utilizan recursos estratégicos, operacionales y financieros para generar valor.

Siguiendo con la exposición, Cristian “Toro” Reynal de Excel Capital hizo mención a cómo su firma de distribución evaluó los parámetros para ofrecer el producto de alternativos de KKR.

El Partner y Country Head de Excel Capital comentó que se tuvieron en cuenta los principales obstáculos de los financial advisors a la hora de pensar en alternativos: montos de inversión, la liquidez, la operatoria y las comisiones.

En base a esta observación, Reynal destacó que se la estrategia acepta inversiones de 100.000 dólares, aseguró la liquidez de los productos, destacó la compatibilidad con las plataformas y alertó sobre una comisión competitiva.

Morgan Stanley

Morgan Stanley también dijo presente para hablar más precisamente del crédito privado.

En la primera presentación de la wirehouse, Blanca García Requesens, Vice President de Solutions y Multi Assets recordó que Morgan Stanley tiene mucha actividad en el mercado de alternativos.

«Es quizás por cómo estamos situados en el mercado financiero. Si tomamos el crédito como ejemplo, Morgan Stanley está involucrado en sell side research, capital markets, emisión y restructuración de deuda, inversión directa en bonos, inversión directa en crédito privado, y también en inversión esponsorizada por gestores terceros o ajenos a la firma», detalló.

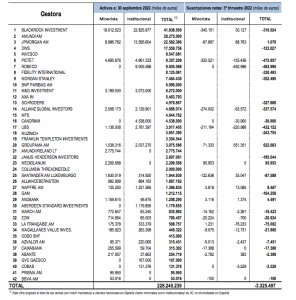

En cuanto a alternativos, Morgan Stanley maneja cerca de 210.000 de millones en activos reales, crédito privado, capital de riesgo y soluciones multi-activo, según la información proporcionada por la empresa.

Para García Requesens el contexto del mercado evidencia que “las rentabilidades nominales y la frontera eficiente han caído aún más”.

Por esta razón, invertir en renta fija o variable, acciones o bonos no nos da el retorno esperado y “añadir alternativos a un portafolio puede reducir la volatilidad y aumentar potencialmente la rentabilidad», agregó.

Por último, la experta de Morgan Stanley presentó una distinción entre el crédito público y el privado.

En cuanto al público, trazan en el mercado de valores. Su precio fluctúa por el mark to market y la generación de flujos.

Sin embargo, el privado, entre los que destacó préstamos a empresas, respaldos a activos, consumidores y otros se origina con cada préstamo de forma única y privada. El inversor mantiene la posición hasta el vencimiento, concluyó García Requesens.

Janus Henderson

Janus Henderson ofreció su presentación a cargo de Gerardo Barbosa, quien aprovechó su carácter docente para explicar la razón de ser de los alternativos en una cartera de inversión.

“El objetivo para incorporar alternativos es mejorar el retorno beneficio”, comentó y agregó que la diversificación es uno de los “drivers fundamentales”.

“Diversificación y reducir volatilidad son de las razones más fundamentales”, ejemplificó.

En cuanto a los tipos de alternativos, para Barbosa se pueden incorporar estrategias más líquidas.

“Estamos en lo más liquido, con liquidez diaria. Han provado su capacidad de protección”, aseveró.

Para el contexto actual del mercado, con mucha inflación y volatilidad, los activos líquidos ofrecen desde la perspectiva de construccion de portafolios, dos ventajas pontenciales, según Barbosa.

Por un lado, pueden reducir los efectos de las significativas correcciones en los mercados accionarios y por el otro pueden proporcinar rendimientos positivos en periodos de aumentos de tasas de interés.

MAN

En el turno de MAN, Tarek Aboud-Zeid también resaltó lo oportuno de invertir en alternativos para este momento del mercado.

Aboud-Zeid insitió en que mucho de lo que pasa en los mercados es impulsado por los propios inversores que caen en sesgos que obstaculizan las buenas decisiones.

“Las tendencias del mercado surjen por nosotros. Nuestros miedos, nuestra reacción, nuestro comportamiento”, dijo el experto que aprovechó para recalcar la importancia de informarse sobre los alternativos para no sesgar la opinión sobre este tipo de activo.

AMUNDI – LYXOR

En el turno de Amundi, David Isacovici, también enfatizó en la diversificación que brindan estos activos en su formato más líquido y luego profundizó en la importancia de tener buena información al momento de invertir en hedge funds.

“Es importante tomar en cuenta que cuando uno invierte en hedge funds requiere un análisis diferente”, dijo Isacovici como preámbulo a su otra premisa.

“Tener acceso a los mejores managers es muy importante”, setenció el experto quien más adelante comentó que teniendo en cuenta esto puede mitigar los riesgos operacionales de un hedge fund.

En la misma línea, Wassim Sakka de Lyxor Asset Management, agregó que el manager debe ser testeado.

El experto proveedor de Amundi agregó que lo que dice el manager debe ser verificado. Esto es un proceso que puede llevar unos seis u ocho meses dependiendo la complejidad del fondo, concluyó.

Lazard

Por último, Eduardo Mora de Lazard Asset Management, habló sobre crédito y su carácter mutidimensional.

“En el mundo del crédito es bastante multidimensional, puede venir de mil partes diferentes”, explicó.

Según comentó Mora, esas dimensiones pueden ser varias en base al riesgo del crédito. En esa línea, se podrán diferenciar por su tasa de interés, su duration risk, una liquidez premium o un market risk premium.

El experto hizo un repaso de los tipos de créditos y cómo pueden ser las colocaciones tanto short term como long term.

Los hedge funds comparten algunos rasgos con los prestamistas directos, los fondos mezzanine y las empresas de capital privado en dificultades, pero también difieren en al menos tres aspectos importantes, según la presentación de Mora.

En primer lugar, los prestamistas directos y las empresas financian directamente a las empresas, es decir compran su deuda cuando la empresa la emite al precio de emisión. Pero los fondos de cobertura crediticia suelen comprar bonos en el mercado secundario después de que los precios han cambiado significativamente, y apuestan por los cambios en estos precios.

En segundo lugar, la mayoría de los prestamistas directos y los fondos mezzanine operan con una mentalidad de «préstamo para poseer», donde el objetivo es mantener una emisión hasta el vencimiento o el cambio de control. Por el contrario, los hedge funds pueden hacer casi cualquier cosa, desde la tenencia a largo plazo hasta las operaciones largas/cortas o las complejas operaciones con derivados, explicó el experto.

Por último, otras empresas de crédito tienden a centrarse en tipos específicos de renta fija, como los mezzanine. Incluso las empresas de private equity en dificultades se centran en el «fulcrum security» (el que tiene más probabilidades de convertirse en capital en un proceso de quiebra). Pero los hedge funds de crédito pueden negociar casi cualquier tipo de crédito.

Posteriormente también indicó por qué entiende que es un buen momento para invertir en hedge funds y lo separó en dos argumentos principales.

Por un lado, comentó que se está ante un periodo de emisión “increible” y por el otro se enfrenta un momento de volatilidad del mercado “mayor a lo que esperábamos”, concluyó.

El evento, que reunió a inversores profesionales de la región, también contó con ofertas de estrategias, sin perder el foco en el objetivo pedagógico.