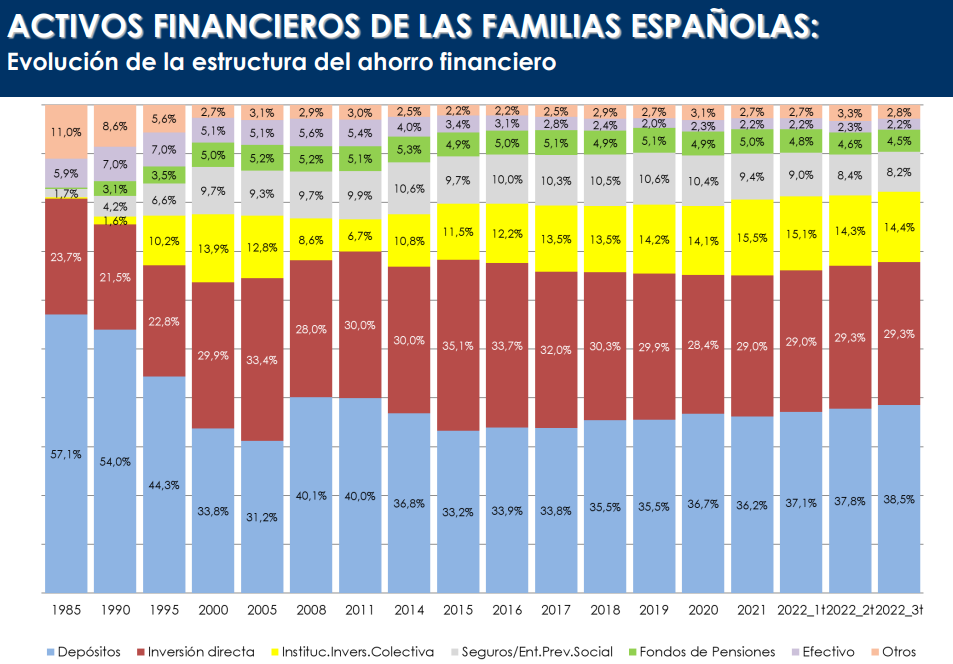

Las familias siguen apostando por los depósitos: superan el billón de euros y concentran el 38,5% de su ahorro financiero

| Por Fórmate a Fondo | 0 Comentarios

El ahorro financiero (activos financieros) de las familias españolas se situó en 2,62 billones de euros a finales de septiembre de 2022, según datos del Banco de España. En los tres primeros trimestres del año, los hogares españoles redujeron en un 2,8% su saldo en activos financieros respecto a finales de 2021. La reducción del volumen total de activos financieros en el tercer trimestre, según apuntan desde Inverco, se debió de forma equivalente tanto a los nuevos ajustes de valoración tras las correcciones de los mercados, como a las desinversiones netas realizadas por los hogares durante el trimestre.

Los depósitos siguen siendo la principal vía de ahorro de los hogares españoles, ya que concentran el 38,5% del ahorro total, un porcentaje que ha aumentado ligeramente en comparación con el trimestre anterior (37, 8%). Si se suma el efectivo, representan casi el 41% del ahorro con más de un billón de euros. Le sigue la inversión directa, que se mantiene estable llevándose casi un 30% del pastel. Las Instituciones de Inversión Colectiva (IICs) se mantienen como la tercera opción favorita (14,4%), seguidos de los seguros, los fondos de pensiones y el efectivo.

Hasta septiembre de 2022, la adquisición neta de activos financieros por parte de los hogares ascendió a 11.316 millones de euros. Solo los fondos de inversión (aparte de las cuentas bancarias) registraron operaciones financieras netas positivas (suscripciones netas), en el acumulado del año, confirmando a este instrumento como referencia de inversión para los hogares españoles.

En relación al PIB, el saldo de activos financieros de los hogares se redujo hasta el 201,7% debido tanto al incremento del PIB nacional como al descenso de los activos financieros mantenidos por los hogares.

El total de pasivos financieros de las familias presentó un descenso del 1,7% en términos trimestrales, manteniéndose en torno a los 0,76 billones de euros.

La riqueza financiera neta (activos menos pasivos) de los hogares experimentó en septiembre un descenso del 2,1%, situándose en 1,86 billones de euros, manteniéndose cerca de sus máximos históricos.

El ahorrador de fondos mantiene su tono inversor

Inverco también ha publicado los datos específicos del desempeño de los fondos de inversión del mes de diciembre y durante todo 2022. El ahorrador en fondos, a pesar del complejo año 2022 (tensiones geopolíticas, alzas en los tipos de interés, temor a recesión económica en las principales economías) mantuvo constante su tono inversor, permitiendo que los nuevos flujos de entrada en fondos superasen los 17.000 millones de euros para el conjunto del año. Sin embargo, estos vehículos cedieron en diciembre 4.395 millones de euros. De esta manera, el volumen de activos de los fondos de inversión cerró el año 2022 en 306.151 millones de euros, un 3,6% menos que el año anterior .

En diciembre, tras dos meses de estabilización en los mercados financieros, las nuevas subidas de los tipos de interés oficiales comunicadas en el mes, produjeron tensiones en los mercados financieros tanto de acciones como de bonos. Aún así, estos ajustes no afectaron en el ánimo del inversor de los partícipes que registraron captaciones netas en el último mes del año cercanas a los 2.000 millones de euros.

En el último trimestre, recuperaron buena parte del ajuste patrimonial de los tres primeros, incrementando su volumen de activos en 11.795 millones de euros, de los cuales el 70% se debió a nuevas suscripciones y el 30% a rendimientos. En cualquier caso y para el conjunto del año, los fondos experimentaron en 2022 un ajuste por valoración de carteras de 28.565 millones de euros, compensados en una gran proporción por los 17.171 millones de euros de suscripciones netas registradas.

En el conjunto del año aquellas categorías con vocaciones de inversión más conservadoras fueron las que registraron mayores alzas patrimoniales, donde destacan los fondos de renta fija (10.428 millones de euros) y los rentabilidad objetivo con 4.829 millones de euros. Mientras que aquellos con mayor exposición a renta variable registraron retrocesos de mayor intensidad. En términos porcentuales, destaca el incremento del 75% de la categoría de fondos de rentabilidad objetivo, impulsados por la nueva realidad de tipos de interés tras varios años de descensos continuos.

En cuanto a suscripciones y reembolsos, experimentaron en diciembre captaciones netas positivas superiores a los 1.974 millones de euros, convirtiéndose en el segundo mejor diciembre de la serie histórica. De esta manera, se encadenan 26 meses consecutivos con captaciones netas positivas.

En el conjunto del año los de renta fija son los que más captaciones netas registran con 15.238 millones de euros, donde predominan aquellos a más largo plazo (16.112 millones de euros), seguidos por los rentabilidad objetivo (5.187 millones de euros), confirmando la preferencia del partícipe por posiciones más conservadores en un entorno de gran volatilidad. Por el lado contrario, los globales (3.089 millones de euros) son los que lideran los reembolsos en el acumulado. Los mixtos en su conjunto experimentaron flujos negativos por importe de 3.542 millones de euros, donde únicamente los RV mixta internacional registraron suscripciones netas (187 millones de euros).