El avance de la renta variable estadounidense depende de la ejecución de las empresas

| Por Cecilia Prieto | 0 Comentarios

Los mercados de renta variable estadounidenses han dado un giro drástico desde el inicio del año. En el primer día de negociación de 2022, el S&P 500® Index alcanzó un máximo histórico. Las Bolsas no tardaron en invertir su rumbo al comenzar a entender los inversores (y la Reserva Federal, o Fed) que la inflación suponía un riesgo más persistente de lo que muchos habían previsto. A pocos días para que arranque 2023, los mercados siguen enfrascados casi por completo en ese riesgo, como hemos visto en las drásticas oscilaciones relacionadas con datos económicos claves y las decisiones de política monetaria de la Fed. Aunque las cifras recientes sugieren una cierta moderación de la inflación, la retahíla de factores persistentes (la guerra Rusia-Ucrania, la escasez de mano de obra, la resistencia del gasto de los consumidores, la desglobalización, las restricciones al comercio transfronterizo y las fluctuaciones de divisas mundiales) han conspirado para mantener la presión alcista sobre los precios.

Los inversores están muy pendientes de los datos económicos en previsión de una posible pausa de los tipos de interés, lo cual será fundamental para calibrar el futuro potencial de crecimiento y las valoraciones de las empresas. Cualquier señal de que la Fed podría moderar el ritmo del endurecimiento monetario estabilizaría los mercados, y lo mismo ocurriría si se aplacasen las crecientes tensiones geopolíticas. Una mejoría de las relaciones entre Estados Unidos y China, o la resolución de la guerra Rusia-Ucrania, podría eliminar parte de las restricciones al comercio transfronterizo y aliviar las interrupciones y cuellos de botella que aquejan a las cadenas de suministro.

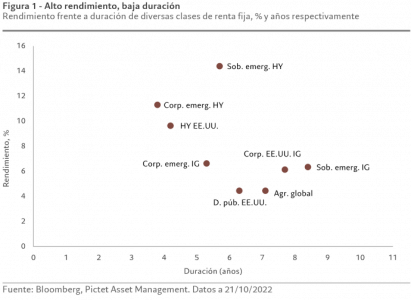

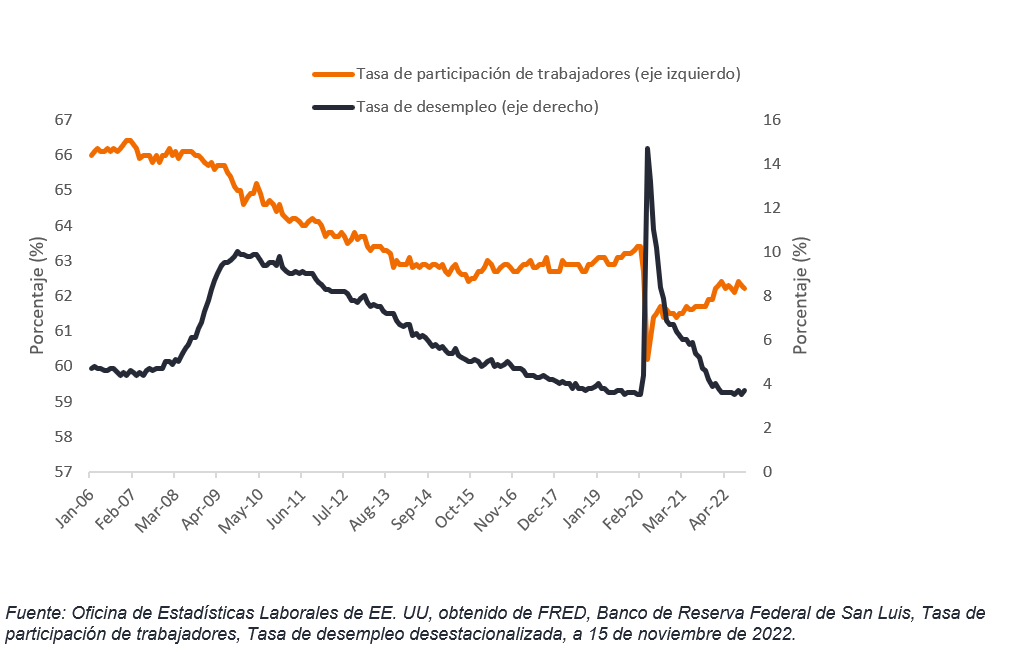

Aunque las interrupciones del suministro más relevantes (en el petróleo, el gas natural, los semiconductores y los productos agrícolas, por ejemplo) han cobrado protagonismo en los medios, creemos que la escasez de oferta de mano de obra es un riesgo que podría estar infravalorado. Cuando la economía superó la fase endémica de la COVID, muchos creían que más personas se reincorporarían al mundo laboral, lo que aliviaría las restricciones de la oferta de trabajadores. Aunque la participación de trabajadores ha ido aumentando lentamente desde el pico de la pandemia, se ha mantenido obstinadamente baja comparado con los niveles prepandémicos, como se observa en el Gráfico 1 adjunto, mientras que la tasa de desempleo sigue situada casi a mínimos históricos. Todo esto se ha traducido en un fuerte aumento de los salarios, lo que añade otra fuerza inflacionaria a la cesta. Un aumento de la participación de trabajadores ayudaría a contener esta inflación salarial, mientras que una mayor productividad laboral, que también ha disminuido en los tres primeros trimestres de 20221, ayudaría a aliviar la necesidad de las empresas de contratar más empleados.

Gráfico 1. Participación de trabajadores y tasas de desempleo

Dada la presión que ejerce la Fed mediante subidas de tipos, la desaceleración del crecimiento económico también podría empezar a moderar parcialmente el crecimiento de los salarios, aunque por ahora sigue aumentando los costes de las empresas, al tiempo que proporciona a los particulares más efectivo para destinarlo al gasto. De hecho, la pujanza del consumo se ha mantenido constante desde la pandemia, gracias no solo a las subidas salariales, sino también a los estímulos ofrecidos por el gobierno y, hasta hace poco, a la bonanza de los mercados de capitales e inmobiliario. Actualmente el gobierno ha reducido sus estímulos, lo que ha producido un descenso de los ahorros personales. Mientras, los tipos de interés más altos han empezado a incidir tanto en los componentes de vivienda e inversión de los balances de las familias. Estas fuerzas podrían empezar a presionar a la baja la inflación a medida que sus efectos se extienden a la economía durante el próximo año.

Por ahora, creemos que el consumo privado se mostrará resistente. Aunque el gasto en bienes de consumo ha empezado a contraerse en el periodo postpandemia, el gasto en servicios continúa creciendo. Dados los ajustes que han sufrido las valoraciones en el sector de consumo discrecional, que ha sido uno de los más castigados este año, han surgido algunas oportunidades atractivas para los inversores con horizontes de inversión más lejanos.

Dentro del sector de tecnologías de la información, seguimos creyendo que la transformación digital y la migración a la nube están generando rentabilidad tanto a los clientes que aplican estas tecnologías como a sus proveedores; de ahí que sigamos viendo oportunidades en el sector de software y servicios. El hardware tecnológico es un segmento del sector que parece menos atractivo debido al deterioro de las ventas de ordenadores personales (PC) y la maduración de la demanda de smartphones.

Aunque el mercado laboral sigue siendo rígido, al mejorar el empleo en el sector salud, deberíamos ver una recuperación de los volúmenes en tecnología y servicios médicos.

El sector energético ha sido el más destacado por sus buenos resultados este año en el S&P 500. A pesar de la inquietud suscitada por el crecimiento de la demanda y la mayor regulación conforme el mundo avanza hacia fuentes de energía más limpias, hemos observado que la disciplina del capital ha mejorado en el sector, lo que podría realzar su atractivo.

Los múltiplos de las acciones parecen situarse en un rango razonable ahora y durante el próximo año probablemente nos enfrentemos a un mercado menos temático. En lugar de que grupos amplios de valores lleven la delantera movidos por tendencias o factores generales, creemos que el rendimiento relativo dependerá más de la dinámica que presente cada empresa. En este mercado, la innovación en productos y servicios, la asignación eficaz de capital y la capacidad de la Dirección para contener los costes y ganar productividad a partir de los recursos (tanto físicos como laborables), unido a la habilidad de aprovechar la capacidad de un modo eficiente, serán decisivos para determinar el crecimiento de las empresas. Aunque las oscilaciones diarias del mercado y la volatilidad persistirán casi con total seguridad, la apreciación del capital de aquí en adelante vendrá determinada probablemente por la capacidad de las empresas para aumentar sus beneficios en sintonía con estos factores.

Tribuna de Jeremiah Buckley, gestor de cartera en Janus Henderson Investors.

Cuando la sencillez y la flexibilidad se unen: aprenda más sobre la estrategia Balanced de Janus Henderson Investors.