¿Hay más volatilidad por delante? Abróchese el cinturón con valores defensivos

| Por Héctor Chamizo | 0 Comentarios

Después de un tumultuoso 2022, los inversores esperan que finalmente se ponga fin al endurecimiento monetario y, con ello, llegue un respiro a la brutal volatilidad del mercado. Sin embargo, dado que los beneficios empresariales aún se están ajustando a un nuevo régimen, el camino estará lleno de baches. ¿Qué pueden hacer los inversores para reducir el riesgo?

La volatilidad del mercado del año pasado fue impulsada principalmente por la incertidumbre sobre la inflación y los tipos de interés. El presidente de la Reserva Federal, Jerome Powell, no ha dicho cuándo la Fed dejará de subir los tipos, pero ha señalado la intención de la institución monetaria de moderar el ritmo de los incrementos de los mismos en los próximos meses.

Una vez que vemos una tasa terminal, la pregunta es: ¿la renta variable volverá a estar a toda máquina?

No necesariamente.

Los riesgos actuales podrían alterar los mercados

Los mercados aún se están ajustando a la pérdida de las fuerzas estabilizadoras clave que dominaron la era anterior al Covid. Esto no significa necesariamente una repetición de 2022, pero en nuestra opinión, los inversores harían bien en prestar atención a los posibles catalizadores de la continua volatilidad del mercado: inflación continua, tipos de interés en aumento y un sector de la tecnología de la información en maduración que no está garantizado para seguir creciendo a un ritmo vertiginoso.

Cabe empezar con la inflación.

A pesar de la evidencia de que la inflación se está enfriando, incluidos los precios más bajos en las gasolineras y la desaceleración de los precios al consumidor, la inflación está lejos de extinguirse. El Índice de Precios al Consumidor de Estados Unidos aumentó un 6,5% en diciembre con respecto al año pasado, justo en línea con las expectativas, pero no lo suficiente como para calmar las preocupaciones sobre las presiones inflacionistas. El indicador de inflación preferido por la Reserva Federal, el índice de precios PCE, también muestra que los aumentos de precios se están moderando, pero persisten. En la zona del euro y el Reino Unido, la inflación de los precios al consumidor todavía supera un incómodamente alto 10%.

Incluso si llegamos al final del ciclo de ajuste monetario en 2023, los bancos centrales de todo el mundo siguen aumentando los tipos al ritmo más rápido de las últimas dos décadas. En nuestra opinión, la Fed se encuentra en la segunda fase de su ciclo de ajuste, con un par de aumentos de 25 puntos básicos que todavía son probables en 2023. Cuando la inflación finalmente se modere, las empresas y los mercados tardarán en adaptarse a la nueva realidad de tipos más altos y un crecimiento económico más lento. Los inversores deberían esperar más volatilidad a medida que se desarrolla este proceso.

Las acciones tecnológicas ya no son presagios del crecimiento

En la recesión del año pasado, las acciones tecnológicas estuvieron en el epicentro de la volatilidad del mercado. Después de años de beneficios recurrentes, los inversores ahora reconocen que los valores tecnológicos no crecerán para siempre. Pero creemos que las preocupaciones generales sobre el sector están fuera de lugar.

Hace veinte años, la tecnología se caracterizó por un crecimiento explosivo, pero poco en cuanto a madurez o rentabilidad. Hoy, la rentabilidad ha mejorado considerablemente junto con la expansión dentro del software, los semiconductores y los servicios de pago.

Las empresas de hipercrecimiento, que incluyen muchas compañías tecnológicas de alto vuelo, surgieron durante la pandemia, pero fueron rechazadas en la reorganización del 2022. El factor clave de la baja rentabilidad de la tecnología fue una reducción de la calificación de las empresas que carecían de rentabilidad. Tanto en 2020 como en 2021, muchas firmas del sector orientadas al crecimiento que no tenían un historial de rentabilidad vieron cómo sus acciones alcanzaban valoraciones elevadas. A medida que el mercado cambió su enfoque del crecimiento a la rentabilidad en 2022, estos títulos se desplomaron.

Los nombres tecnológicos rentables han experimentado menos volatilidad

Pero muchas empresas de tecnología rentables y de alta calidad que operan entre bambalinas no se enfrentan a los mismos riesgos que los gigantes orientados al consumidor. A menudo se pasan por alto, por ejemplo, los habilitadores de la tecnología de bajo perfil y las empresas de servicios de pago que tienen modelos comerciales sostenibles y grandes flujos de ingresos recurrentes. Si bien puede parecer contradictorio, pensamos que las acciones tecnológicas seleccionadas con estos atributos exhiben características defensivas, que pueden ayudar a amortiguar los picos de volatilidad del mercado.

El software es un caso de estudio interesante. Muchas empresas de software de alto perfil que estaban creciendo rápidamente pero que no tenían perspectivas de lograr una rentabilidad a medio plazo alcanzaron alturas increíblemente elevadas en 2021 en las bolsas. A medida que el mercado se centró más en la rentabilidad el año pasado, estas acciones cayeron en desgracia de manera sorprendente. Sin embargo, varios nombres estables y de alta calidad que pasaron desapercibidos evitaron esta montaña rusa. Son estos tipos de compañías las que creemos que aún pueden acumular a tasas atractivas, con menos volatilidad general.

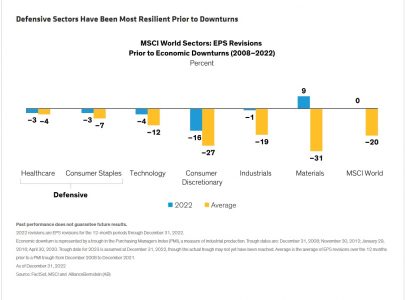

Además, los sectores defensivos tradicionales, como el cuidado de la salud y los productos básicos de consumo, en general, han proporcionado menos riesgo de beneficios durante las recesiones económicas.

Calidad, Estabilidad, Precio: Claves para navegar en tiempos inciertos

Entonces, ¿cómo pueden los inversores identificar acciones con el potencial de capear episodios de volatilidad del mercado? Creemos que un enfoque disciplinado y de baja volatilidad para comprar empresas estables y de alta calidad al precio correcto (QSP) brinda a los inversores múltiples formas de mitigar el riesgo mientras siguen participando en las ganancias del mercado.

En primer lugar, los inversores pueden darle un mordisco a la inflación con calidad. Las empresas de calidad con un fuerte poder de fijación de precios suelen demostrar una rentabilidad constante, incluso en entornos inflacionarios. Compañías como estas se ven a menudo en sectores defensivos tradicionales, como los servicios públicos y los productos básicos de consumo.

Los inversores también pueden compensar la desaceleración del crecimiento con estabilidad. Las empresas estables tienen un colchón a la baja porque normalmente tienen una beta más baja (sensibilidad al mercado más amplio) que las empresas de crecimiento tradicionales. El análisis fundamental puede descubrir empresas con características de estabilidad en una amplia gama de sectores, incluidos el financiero, el energético y el de tecnología de la información.

Nuestro análisis sugiere que las empresas que califican alto tanto en calidad como en estabilidad tienen una caja sustancial y menos deuda en sus balances que incluso los baluartes defensivos tradicionales. De hecho, en 20 recesiones del mercado entre el 1 de enero de 1970 y el 31 de diciembre de 2021, nos encontramos que las acciones del S&P 500 segregadas en el quintil más alto para las características del QSP obtuvieron buenos resultados durante las recesiones del mercado.

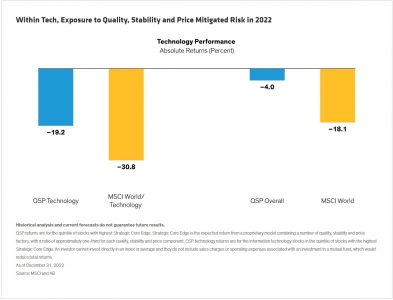

A la calidad por sí sola le fue mal en 2022, pero la calidad junto con la estabilidad funcionó mejor, al mismo tiempo que mitiga el riesgo. En el caso de la tecnología, este diferencial de comportamiento fue particularmente llamativo. Las estrategias de baja volatilidad que buscaban equilibrar el riesgo y el rendimiento a través de la selección de acciones bottom-up en las defensas tradicionales, así como en sectores como tecnología, finanzas y energía, tenían más palancas para manejar la volatilidad.

Por supuesto, identificar estas empresas de alta calidad y resistentes a los shocks puede ser un desafío. Creemos que un enfoque de alta convicción que utiliza la gestión activa puede ayudar a identificar empresas con características de calidad y estabilidad que tienen precios competitivos porque el mercado no las aprecia por completo.

Este marco para la selección de acciones puede ayudar a los inversores a reducir las pérdidas en una recesión mientras participan en la mayor parte del alza durante una recuperación. Incluso si la inflación y la volatilidad siguen siendo elevadas, los patrones de rendimiento más suaves pueden ayudar a animar a los inversores a seguir invirtiendo en acciones durante las recesiones y posicionarse para obtener mejores resultados a largo plazo.