Cinco formas de obtener rentabilidad en mercados volátiles

| Por Elsa Martin | 0 Comentarios

Las ventajas de la inversión activa son bien conocidas. Sin embargo, el entorno actual nos recuerda el valor de la gestión activa a la hora de buscar una rentabilidad sólida ajustada al riesgo.

Identificamos tres razones principales por las que un enfoque activo en la gestión de una cartera multiactivos es esencial en mercados inestables.

Mayor divergencia entre economías y empresas

En primer lugar, vemos trayectorias divergentes para muchas economías y empresas. En parte, la divergencia se derivará del impacto de los acuerdos comerciales. Los países han acordado diferentes tipos arancelarios con EE. UU. que podrían dar lugar a tendencias divergentes en materia de inflación y crecimiento.

Las economías se enfrentarán a diferentes presiones y, como resultado, aplicarán diferentes políticas fiscales y monetarias. Del mismo modo, las perspectivas de rentabilidad y rendimiento de muchas empresas también se están volviendo menos claras debido a los aranceles y su impacto más amplio y, para algunas empresas estadounidenses, a la posibilidad de acuerdos de reparto de ingresos con su Gobierno. En resumen, la mayor incertidumbre sobre las perspectivas a largo plazo de la economía mundial y de muchas empresas amplía el abanico de posibles resultados futuros. Las condiciones pueden favorecer a quienes asuman riesgos de forma activa.

Cambio radical en las normas tradicionales de inversión

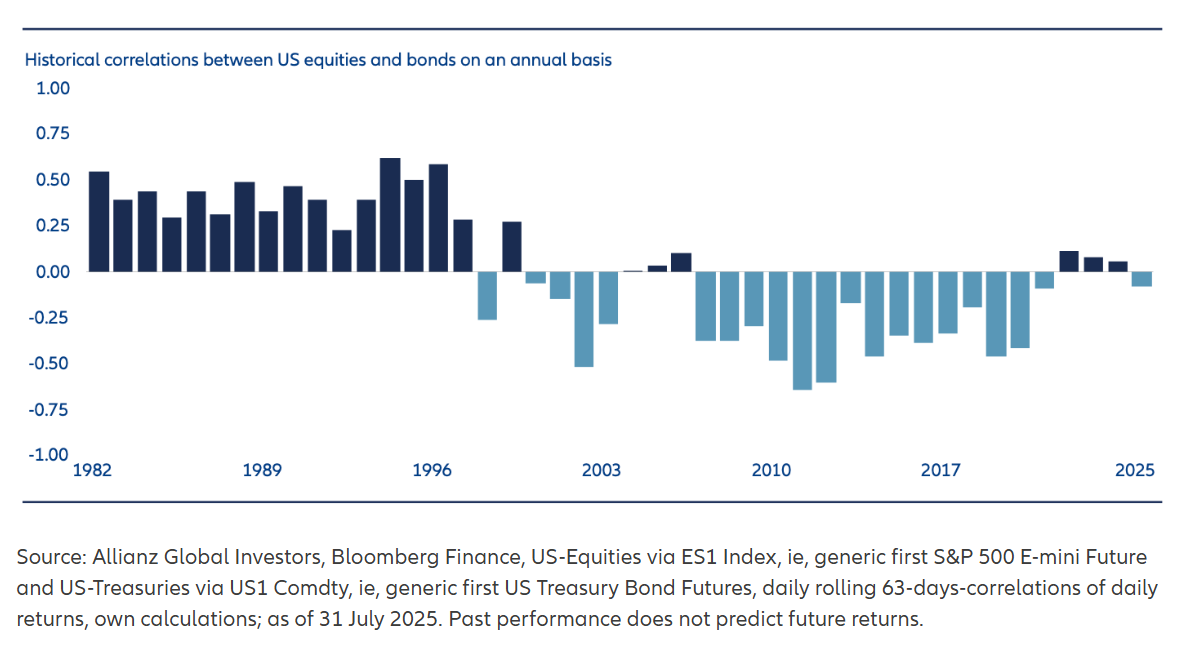

En segundo lugar, se observan indicios claros de una fractura en la correlación negativa entre bonos y acciones.

Tradicionalmente, mantener bonos del Estado y acciones en una misma cartera ha permitido mejorar la rentabilidad ajustada al riesgo. Durante las últimas décadas, esta correlación negativa ha contribuido a mantener el equilibrio: cuando uno de los activos tenía un buen rendimiento, el otro solía registrar un desempeño más débil, y viceversa.

Sin embargo, desde 2022, se ha observado con mayor frecuencia que bonos y acciones se mueven en la misma dirección (véase el gráfico 1), lo que podría reducir las ventajas de diversificación que históricamente ofrecía combinar ambos activos.

Además, el entorno actual ha puesto en entredicho los conceptos tradicionales de activos refugio. El dólar estadounidense ha mostrado debilidad en 2025, y las perspectivas para los bonos del Tesoro de EE. UU. podrían ser menos sólidas, lo que refuerza la necesidad de replantear las estrategias de protección y diversificación en las carteras.

Anexo 1: La correlación negativa entre las acciones y los bonos puede ser menos segura que en el pasado reciente.

Riesgos de valoración errónea derivados del comportamiento gregario

En tercer lugar, la dinámica actual del mercado de valores pone de relieve el valor de la gestión activa.

El S&P 500 y otros índices estadounidenses ponderados por capitalización bursátil siguen estando impulsados de forma desproporcionada por el grupo conocido como los “Magnificent 7”, compuesto por algunas de las mayores empresas tecnológicas.

Las fuertes entradas de capital en carteras pasivas de renta variable en EE. UU. durante los últimos años han inflado los precios de los índices ponderados por capitalización, y muy especialmente los de sus componentes más representativos, como las “Magnificent 7”.

El riesgo es que el “efecto halo” generado por las elevadas valoraciones de estas grandes compañías lleve a una sobrevaloración generalizada de las acciones en otros sectores.

La gestión activa permite a los inversores ajustar las asignaciones estratégicamente con el fin de minimizar la exposición excesiva a una sola acción, sector o región, y así reducir el riesgo de pérdidas potenciales derivadas de una valoración distorsionada del mercado.

Gestión activa en acción

¿Cómo aprovechamos las oportunidades emergentes como inversores activos en multiactivos?

Identificamos al menos cinco formas clave de hacerlo:

1. Navegar los riesgos macroeconómicos a través de la renta fija

Una forma de adaptarse a un entorno económico cambiante es mediante la gestión activa de la duración de los bonos dentro de la cartera. La duración determina en qué medida la renta fija de una cartera es sensible a los cambios en los tipos de interés. Los gestores eligen la duración según sus perspectivas sobre los tipos:

- Una duración corta suele implicar menor riesgo, pero también menor rentabilidad esperada.

- Una duración más larga tiende a aumentar el riesgo, aunque puede mejorar la rentabilidad.

Algunas de nuestras estrategias ofrecen a los gestores la flexibilidad para ajustar la duración entre cero y nueve años, o incluso utilizar derivados (como futuros sobre tipos o swaps) para cubrir la duración y proteger el capital ante una posible subida de tipos.

En el entorno actual, evitamos posiciones de duración larga y preferimos estrategias steepener, que se benefician de las diferencias crecientes de rentabilidad a lo largo de la curva de tipos.

2. Ajustar la exposición a renta variable

Las condiciones cambiantes del mercado requieren un enfoque flexible en la gestión de la exposición a renta variable. Los gestores pueden responder con una selección activa de sectores, regiones y valores individuales.

Por ejemplo, las acciones de defensa europeas podrían resultar más atractivas ante la expectativa de un aumento del gasto militar. Además, los gestores pueden alternar entre distintos estilos de inversión, utilizando señales sistemáticas y fundamentales para determinar el nivel óptimo de exposición a:

- Crecimiento: compañías con expectativas de superar el promedio del mercado en ingresos y beneficios.

- Valor: empresas consolidadas que cotizan a múltiplos más bajos que sus pares de crecimiento, pero con un potencial de crecimiento estable.

- Revisiones: compañías cuyas estimaciones de beneficios han sido revisadas recientemente por los analistas, al alza o a la baja.

- Momentum: empresas cuyas acciones han mostrado una tendencia alcista reciente y significativa.

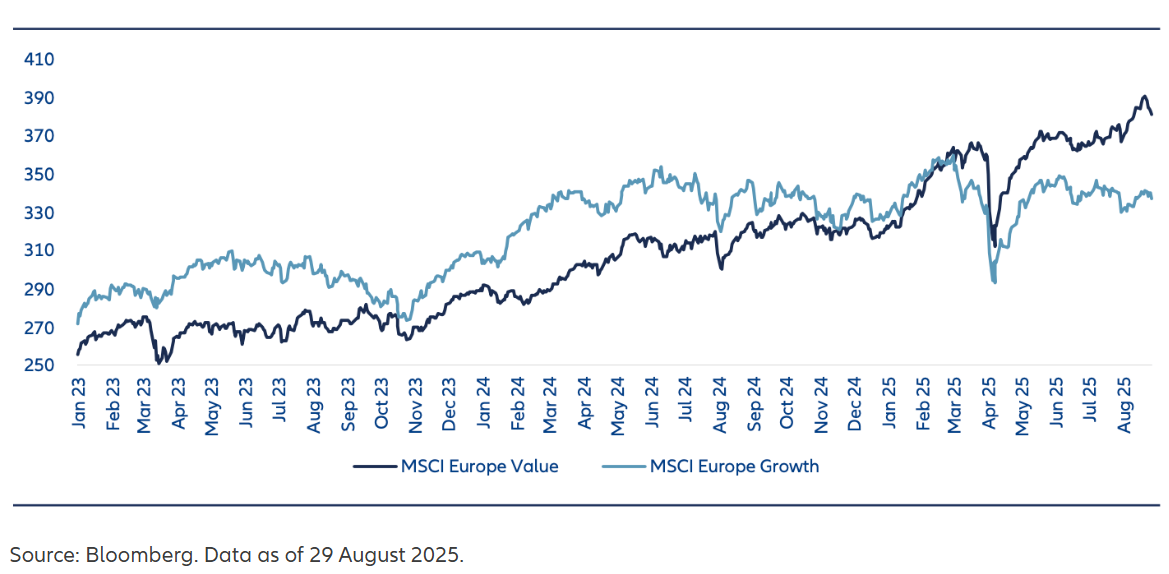

En los últimos meses, muchos inversores en renta variable europea han optado por una mayor exposición a valores de estilo “valor”, debido a la debilidad relativa del estilo crecimiento (véase el gráfico 2). En cambio, en Estados Unidos, las acciones de crecimiento han superado claramente al estilo valor durante gran parte de la última década.

Sin embargo, con los cambios en la política monetaria y fiscal y la recuperación del apetito por el riesgo en Europa, el panorama para las acciones de crecimiento europeas podría mejorar. Nuestras estrategias ofrecen la agilidad necesaria para adaptarse por región, estilo y sector.

Anexo 2: Las acciones europeas de crecimiento han tenido un rendimiento inferior al de las acciones europeas de valor en los últimos meses

3. Cobertura de riesgos

La debilidad del dólar estadounidense frente a la mayoría de las principales divisas, junto con el aumento del euro, ha supuesto un desafío para muchos inversores europeos y de otras regiones fuera de EE. UU. durante este año.

La caída del dólar ha incrementado la presión sobre las posiciones denominadas en esta moneda, afectando el valor total de las carteras, especialmente porque muchos inversores solo cubren de forma parcial el riesgo cambiario asociado a sus inversiones en renta variable.

Nuestros gestores pueden ajustar los ratios de cobertura (hedge ratios) según sus perspectivas sobre el dólar.

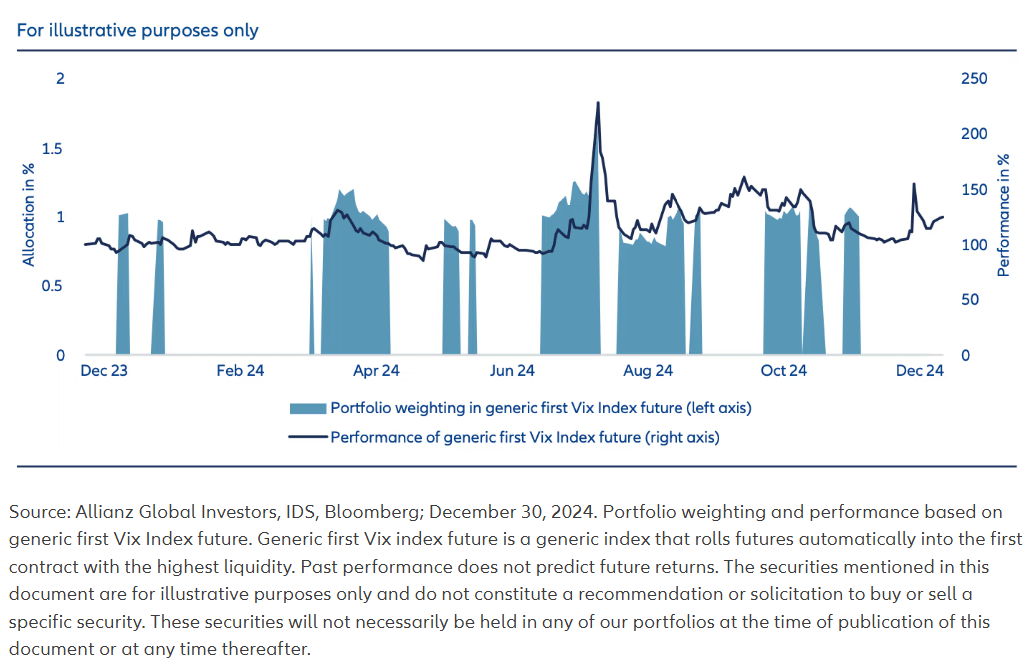

La alta volatilidad en los mercados también puede afectar negativamente el rendimiento de una cartera. Por ejemplo, la volatilidad en renta variable, medida por el índice VIX, alcanzó su nivel más alto desde la pandemia de Covid-19 tras el llamado “día de la liberación” de Donald Trump (relacionado con el anuncio de una nueva política comercial), para luego volver a niveles mucho más bajos (véase el gráfico 3).

Los gestores pueden usar futuros sobre volatilidad para compensar el impacto de la volatilidad elevada en las carteras: compran futuros VIX cuando la volatilidad está baja (a un precio bajo) y los venden cuando la volatilidad aumenta (a un precio más alto).

Finalmente, los gestores también pueden comprar opciones put sobre mercados de renta variable de forma oportuna para protegerse ante caídas bruscas. Esto es especialmente útil en períodos de altas valoraciones de mercado y ante la posible llegada de turbulencias.

Las opciones put permiten al titular vender un activo a un precio garantizado, incluso si el precio de mercado cae por debajo de ese nivel.

Anexo 3: La cobertura de la asignación de una cartera mediante futuros sobre el índice Vix puede resultar beneficiosa antes de los picos de volatilidad

4. Ajuste de carteras

En algunas estrategias multiactivos, se utilizan técnicas de asignación dinámica de activos para moldear la composición de la cartera. Para carteras más estáticas, el rebalancing (reajuste periódico) es una forma sensata para que los inversores mantengan sus carteras alineadas con sus objetivos financieros y tolerancia al riesgo, a la vez que mitigan la volatilidad.

Con el tiempo, las fluctuaciones del mercado pueden provocar un desvío en los pesos de los diferentes activos, alejándose de la asignación original.

Adoptamos un enfoque estratégico en el rebalancing para asegurar que la cartera siga en línea con sus objetivos de inversión. En nuestra opinión, el momento en que se realiza el rebalancing puede ser tan importante como el propio ajuste para el rendimiento general de la cartera.

Por ejemplo, el timing puede aprovechar el llamado “efecto fin de mes” en los mercados de renta variable, un patrón de recuperación que ocurre al final del mes tras caídas bruscas de precios.

Un rebalancing exitoso puede mejorar el rendimiento de la cartera sin alterar significativamente su volatilidad.

5. Incorporación de nuevas fuentes de diversificación

Mientras los mercados cuestionan el futuro de otros refugios seguros, la confianza en el oro como reserva de valor sigue intacta.

El metal amarillo es nuestra principal convicción en commodities, beneficiándose de la fuerte demanda de los bancos centrales y la incertidumbre macroeconómica global.

Nuestros gestores también buscan fuentes menos tradicionales de diversificación, como la deuda de mercados emergentes y los bonos catástrofe (cat bonds).

Hemos incorporado más bonos de mercados emergentes en nuestras carteras gracias a las mejoras significativas en métricas económicas y financieras.

Los bonos catástrofe, emitidos por aseguradoras y gobiernos para reducir su exposición a riesgos extremos, han pasado de ser un instrumento de nicho a una clase de activos en crecimiento.

Además, los inversores pueden añadir fuentes adicionales de alfa mediante estrategias de valor relativo, que buscan rendimientos no correlacionados con el mercado en general.

Estas estrategias emplean estructuras long/short, que pueden, por ejemplo, compensar posiciones largas en ciertas acciones con posiciones cortas en otras del mismo sector.

Finalmente, algunas carteras pueden incluir exposición a mercados privados, que ofrecen una prima por iliquidez y beneficios de diversificación debido a la naturaleza a largo plazo de estas inversiones y su baja correlación con los mercados públicos.

Gestión activa: construyendo una cartera resistente

Creemos que la combinación de diversas técnicas activas puede crear una cartera que se adapte a los cambios en las economías y mercados.

Mezclado con los conocimientos especializados de nuestros expertos en renta variable, renta fija, divisas y economía, además de un análisis profundo de datos, el resultado es una cartera más estable, robusta y con mayor potencial de rendimiento a largo plazo.

Tribuna firmada por Gregor Hirt, director global de Inversiones Multiactivos de Allianz Global Investors