Los activos mundiales de pensiones registran el mayor descenso anual desde la crisis financiera de 2008

| Por Beatriz Zúñiga | 0 Comentarios

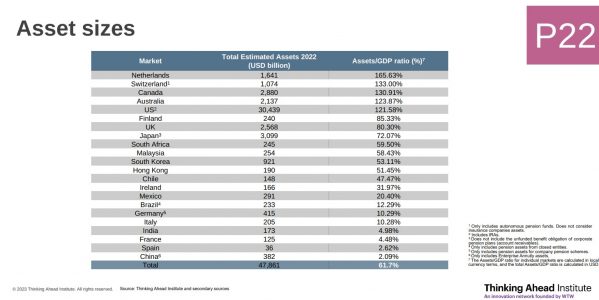

Tras más de una década de crecimiento ininterrumpido, en 2022, los activos mundiales de pensiones registraron su mayor caída desde la crisis financiera mundial de 2008, según el último estudio sobre activos mundiales de pensiones elaborado por el Thinking Ahead Institute de WTW (antes Willis Towers Watson). En concreto, el patrimonio que acumulan estos activos se sitúa en los 47,9 billones de dólares, lo que ha supuesto una caída del 16,7% en un año impulsado en gran medida por una corrección tanto en los mercados de renta fija como en los de renta variable.

A nivel geográfico, Estados Unidos sigue siendo el mayor mercado de pensiones, seguido a gran distancia por Japón y Canadá. De hecho, en conjunto, estos tres mercados representan más del 76% de los activos de los 22 mayores mercados de pensiones. Destaca el comportamiento del Reino Unido, que descendió al cuarto puesto, debido principalmente a las pérdidas sufridas por los fondos de pensiones como consecuencia de la caída en valoración de sus activos y la tensión en los LDI dentro de sus carteras.

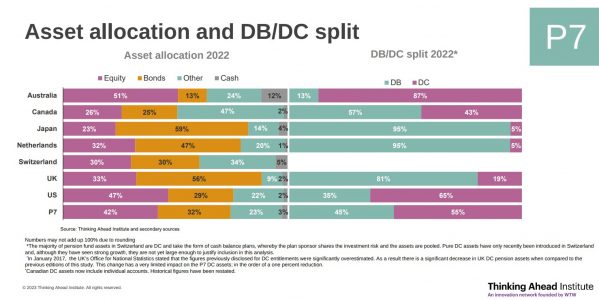

Según muestra el informe, desde 2002, la asignación global a renta variable de los fondos de pensiones se ha reducido del 50% al 42% y, del mismo modo, la asignación a renta fija ha disminuido del 38% al 32%. La asignación a otros activos (activos privados y estrategias diversificadoras) ha aumentado del 9% en 2002 a un 23% estimado a finales de 2022. “Tradicionalmente, Estados Unidos y Australia han tenido una mayor asignación a la renta variable que el resto de los siete mayores mercados de pensiones, mientras que Japón, Países Bajos y Reino Unido han tenido una mayor asignación a la renta fija”, apunta el documento.

Otra de las conclusiones del informe es que en muchas regiones del mundo, los fondos de pensiones con compromisos de prestación definida siguieron disminuyendo en contraposición al aumento de los fondos de pensiones de aportación definida. En los últimos 20 años, los activos mundiales de aportación definida han crecido un 7,2% anual, frente al 4,4% anual.

“El año pasado experimentamos, hasta cierto punto, una multicrisis mundial en la que se combinaron diversos riesgos, se amplificaron como consecuencia de ello y se manifestaron en importantes caídas de activos. En nuestra opinión, estos riesgos sistémicos aumentarán en el futuro y emanarán predominantemente de fuentes medioambientales, sociales y geopolíticas”, explica Marisa Hall, responsable del Thinking Ahead Institute.

Según Raúl Mateos, director en WTW Investments España, aunque muchos fondos de pensiones se centran en el largo plazo, esta situación presenta retos a corto plazo que no pueden ignorarse. “El principal de ellos es que es casi imposible fijar con precisión el impacto de los riesgos, ya que tienen una gran incertidumbre y poca trazabilidad, pero es probable que su impacto sea amplio y significativo, y que ponga a prueba la resistencia de las organizaciones. Nuestro trabajo con los inversores apunta a vías de transición hacia una mayor integración de la sostenibilidad en las carteras y la medición del impacto de éstas en la sociedad. A medida que este panorama evolucione, las organizaciones tendrán que ajustar sus estrategias y recursos internos para navegar por estos cambios y construir una mayor resiliencia”, comenta Mateos.