Los inversores se muestran más preocupados de lo que aparenta el precio de los índices

| Por Romina López | 0 Comentarios

Han comenzado a publicarse las encuestas regionales de actividad industrial. La primera fue la de Nueva York (Empire State). El índice Empire repuntó fuertemente en abril (+10,8 vs. -24,6 de marzo), sorprendiendo a los economistas que anticipaban una marca de -18. El desglose es favorable para los alcistas en bolsa, con el subíndice de nuevos pedidos girándose (+25,1 en abril frente a -21,7 en marzo). En un contexto de moderación en precios pagados (33 vs. 41,9 en marzo), los precios recibidos se mantuvieron prácticamente planos (23,7 frente a 22,9 en marzo). El de Filadelfia mostraba una tónica similar (precios pagados de 23,5 a 8,2 y recibidos entrando en terreno negativo, con los pedidos aún en negativo, pero recuperando de -28,2 a -22,7).

El resultado de estos sondeos debería tranquilizar a aquellos miembros de la Fed que dudan acerca de la subida en mayo por los efectos colaterales que haya podido tener la crisis bancaria que, de momento, no se han dejado notar del todo en el desempeño de las grandes compañías del sector. La temporada de resultados para el primer trimestre acaba de comenzar, pero lo mostrado por JPM, PNC, WFC o C, entre otros, sugiere que el ruido de Silicon Valley/Signature en marzo probablemente sólo haya afectado negativamente -de momento- a los bancos regionales de menor tamaño. Aunque no olvidemos que, como ya explicamos, estos son precisamente los principales proveedores de crédito al sector de propiedad comercial y a los compradores de vivienda, con el riesgo de credit crunch que esto supone.

JP Morgan (JPM), Wells Fargo (WFC) y también Citigroup batieron los estimados de consenso en la parte de arriba de la cuenta de resultados y sorprendieron positivamente tanto en márgenes como en ingresos por intereses. Los depósitos ajustaron un 7% interanual en el caso de WFC (-8% para JPM y +1,6% para BAC), reflejando la migración de consumidores hacia otros productos de mercado monetario de mayor rentabilidad (incluso Apple, de la mano de Goldman Sachs, ha entrado a competir por el ahorro estadounidense) y el progresivo drenaje del ahorro. Alrededor de 0,35 billones de dólares de depósitos han salido de los bancos desde marzo, y según este análisis de la Reserva Federal de Nueva York, la tendencia podría continuar afectando a márgenes de intermediación y a disponibilidad de crédito.

Respecto a este último punto, las mareas pueden estar cambiando en respuesta a la agresiva campaña de subidas de tipos de los últimos 12 meses. Las ventas minoristas de EE.UU. en marzo sorprendieron negativamente al mercado, con un retroceso de un 1% intermensual (frente al -0,5% de consenso). A pesar del efecto de la caída en el precio del combustible (el consumo en gasolineras retrocedió un 5,5%, el ajuste más marcado), el dato muestra un frenazo generalizado en todas las categorías asociadas con el gasto discrecional (los concesionarios de coches y recambios -1,6%; electrónica y electrodomésticos -2,1%; materiales de construcción, mejoras en hogar y suministros de jardinería -2,1%).

Esta incipiente pérdida de apetito del consumidor queda de manifiesto en el informe mensual confeccionado por Bank of America en base a las pautas de apalancamiento de sus clientes, que muestra cómo, tras un fuerte comienzo de año, el gasto por hogar con tarjeta de crédito y débito de Bank of America cayó en marzo hasta el 0,1% interanual, el ritmo más lento desde febrero de 2021.

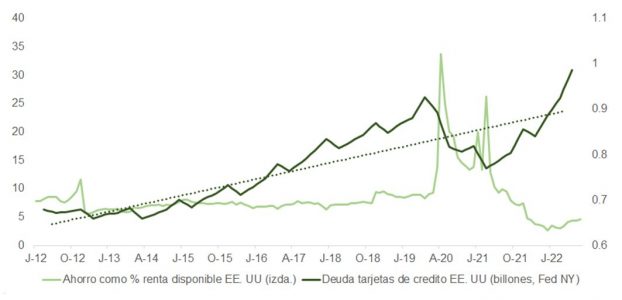

Una disminución en el crecimiento salarial (sobre todo para las rentas altas) desde los máximos de abril 2022 en el contexto de un consumo aún pujante y menores devoluciones en la campaña de hacienda (IRS) han puesto presión en el ahorro de las familias, que han disparado el uso de tarjetas hasta niveles que superan los máximos de 2020, situándolos una desviación típica por encima de la media de los últimos 10 años.

El efecto de las subidas de tipos sobre la inflación, bienvenido por los inversores, puede acabar siendo una maldición. La moderación en IPC pasa por una disminución en el consumo y limita la capacidad de las empresas para defender márgenes con un mercado laboral todavía muy tensionado.

JB Hunt, una empresa de logística y transporte por carretera que capitaliza más de 18.000 millones de dólares, anunció resultados decepcionantes para los primeros tres meses del año y dejó esta perla en la presentación a los analistas: «Nos encontramos en un entorno difícil para el transporte de mercancías, en el que existe una presión deflacionista sobre los precios en un sector que sigue afrontando presiones inflacionistas sobre los costes. La demanda de productos grandes y voluminosos, como electrodomésticos, muebles y aparatos de gimnasia, ha disminuido considerablemente… Los volúmenes del trimestre descendieron un 5% interanual y, por meses, bajaron un 2% en enero, un 4% en febrero y un 8% en marzo».

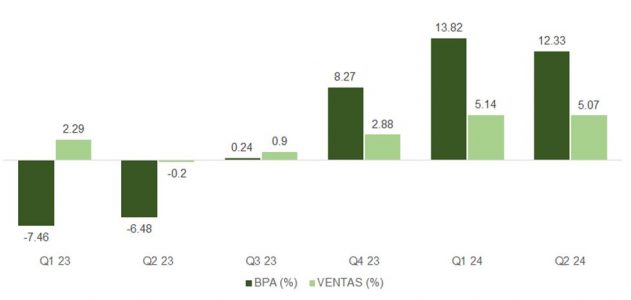

Por eso llama la atención que el consenso de analistas estadounidenses apueste por el inicio de la recuperación en márgenes y rentabilidad empresarial a partir del tercer trimestre, en el mismo momento en el que la economía probablemente esté entrando en recesión.

Como viene siendo tradición, los departamentos de relaciones con inversores y el C-suite han hecho un magnífico trabajo prepublicación atemperando el optimismo de los inversores. En EE.UU., el S&P 500 ha sufrido desde enero revisiones de – 6% en los estimados de BPA para el primer trimestre, situando la barra en un nivel lo suficientemente bajo como para poder ser superado con cierta soltura. De hecho, aunque esto no ha hecho más que empezar, un 91% -y 60% de las empresas que habían publicado a 17 de abril- batían el consenso en beneficios y ventas, respectivamente. Buenas noticias, teniendo en cuenta la alta correlación entre el desempeño de los primeros informes y la temporada completa de resultados que ronda el 70% en los últimos 10 años, según los analistas.

Con el riesgo de sorpresas (positivas) de beneficios al alza y el mercado aún alejado de la zona de sobrecompra, un sentimiento inversor tan deprimido como el que muestra la encuesta entre gestores de fondos de Bank of America (con el porcentaje de preferencia por bonos respecto a acciones más pronunciado desde la crisis subprime), indica que el pain trade llevaría a un fuerte repunte en TIR y al rebote en precios de acciones de bancos. Además, el corto en bancos es una de las posiciones de mayor consenso entre los manejadores junto con el largo en tecnología, en renta variable europea y china y en dólar estadounidense.

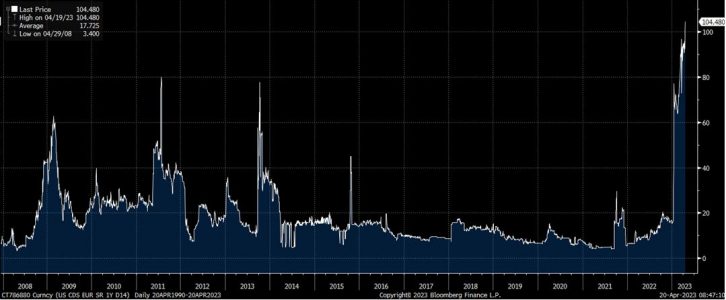

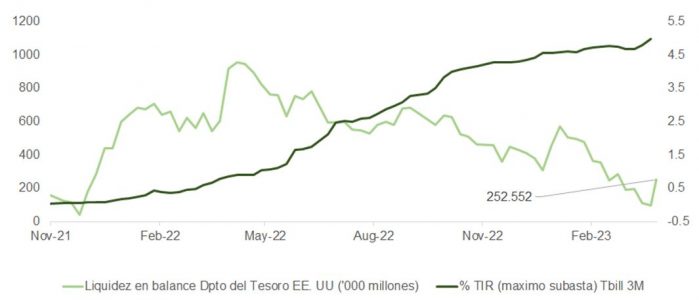

No obstante, las encuestas -como suele suceder- difieren de los indicadores de mercado. El índice de temor/complacencia que construye CNN en base a siete indicadores de volatilidad, inercia y amplitud de la tendencia, tolerancia al riesgo o divergencia en el comportamiento inversor en cuanto a sus preferencias, ha entrado de lleno en zona de codicia justo cuando el ruido alrededor de las negociaciones para incrementar el techo de deuda en EE.UU. va a alcanzar su máximo de decibelios. Los inversores se muestran más preocupados de lo que aparenta el precio de los índices. El CDS a un año sobre la deuda soberana estadounidense se ha disparado superando incluso los niveles alcanzados durante la crisis de 2011, que desembocó en la histórica revisión a la baja de la calidad crediticia de EE.UU. En la misma línea, sigue disparada la rentabilidad exigida en subasta de letras a 3 meses (que colocaría su vencimiento en agosto, donde previsiblemente el Tesoro se quede sin dinero si republicanos y demócratas no llegan antes a un acuerdo), mientras que la liquidez en el balance que administra Janet Yellen se colocaba hace sólo unos días en los niveles más bajos desde 2021.