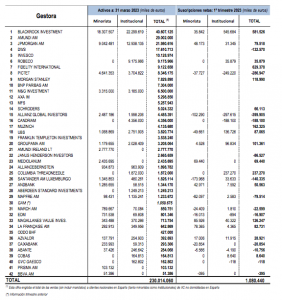

Lo más importante para este momento del mercado es entender las oportunidades, dice la Head of Clients & Growth Markets de Allianz GI

| Por Marcelo Soba | 0 Comentarios

Los problemas que han surgido para los mercados abren una oportunidad para los inversores que tienen que entender lo que sucede, dijo a Funds Society la Head of Clients & Growth Markets de Allianz Global Investors, Malie Conway.

“Según mi cultura, la israelí, donde hay caos, hay oportunidad, y hay que entender dónde está la oportunidad. Llegando a este año (2023), creo que hay grandes oportunidades”, dijo Conway en una entrevista exclusiva en el marco del AIVA Latam Conference.

La experta, que disertó en la conferencia celebrada en el hotel Enjoy de Punta del Este, detalló los asuntos que condujeron a esta situación del mercado.

“Cuando hay un cambio de régimen, y hemos pasado por un cambio significativo de régimen el año pasado, y no fue solo que hemos pasado aumentando las tasas, fue un ambiente en el que la gente creía en la inflación transitoria. Así que la gente se sentía muy cómoda de que iba a ser de corta duración. Y, por supuesto, tuvimos problemas con la geopolítica, y eso aceleró esa visión de la inflación transitoria a más inflación y más ajustes de la FED”, explicó.

Todas estas acciones provocaron que el mercado entrara en shock, pero también existe la posibilidad y según la directiva de Allianz GI “la mayor preocupación está en el costo de financiamiento de las corporaciones”.

“Nuestra mayor preocupación es el costo de financiamiento para las corporaciones. No son 50 puntos, no son 100 puntos, es un 400 por ciento más alto”, agregó.

Conway comentó que en un momento de incertidumbre, los inversores buscan asegurar que su portafolio esté invertido defensivamente y en empresas de calidad.

“Ahora estaríamos avanzando del dinero a bonos del gobierno de mayor duración y buscaríamos desde una perspectiva de equity qué economías han abierto, cuáles economías han cerrado. Y eso incluye a China”, resumió.

Por otro lado, Conway habló sobre el tema que tiene en vilo a todo el mundo y del que los inversores no escapan: la inteligencia artificial.

“La inteligencia artificial, desde un punto de vista de la performance, va en correlación con lo que sucede en el mundo. Y hemos visto que la performance no ha sido la mejor en su total retorno, porque está usualmente relacionada con financiamiento de bajo costo y empresas de crecimiento”, comentó la experta que enseguida matizó con los rendimientos del fondo de Allianz GI.

La directiva que fue invitada por DAVINCI Trusted Partners aseguró que si se mira la situación cuatro años después de lanzado el fondo, y en el tipo de empresas que van a usar la inteligencia artificial no serán solo las conocidas.

“No va a ser solo Meta. Van a ser empresas como las nuestras, empresas tradicionales que están buscando saber cómo incorporar la inteligencia artificial en su negocio. Y cuando miro nuestro negocio y escucho a nuestros analistas de equity, están usando la inteligencia artificial para obtener rendimientos. Están intentando encontrar patrones analizando un gran número de datos muy rápidamente. ¿Es eso inteligencia artificial? Diría que sí”, aseguró.

Además, explicó que se utilizan análisis de datos para alcanzar a sus clientes y ahora gracias a estas nuevas tecnologías se puede customizar todo.

“La tecnología se está volviendo algo más tradicional en las compañías muy especializadas que ahora están usando la inteligencia artificial. Se está volviendo más una manera para las compañías tradicionales y las industrias de inteligencia artificial están transformando a las empresas tradicionales para que potencien sus procesos, mitiguen el riesgo y en resumen sean más eficientes», concluyó la experta.