¿Ciclos más cortos y volátiles? Entonces es la hora de la calidad y las rentas

| Por Cecilia Prieto | 0 Comentarios

Los bancos centrales han actuado para sofocar la inflación con unas políticas monetarias más restrictivas y, aunque han aparecido señales de que sus acciones están teniendo el efecto deseado, los indicadores de inflación subyacente siguen situados netamente por encima de los objetivos de los bancos centrales y algunos datos sugieren que las presiones al alza sobre los precios están enquistándose. Entretanto, la actividad económica ha dado hasta ahora muestras de una solidez mayor de lo que muchos esperaban, debido en parte al gasto del exceso de ahorro acumulado durante la pandemia, pero el crecimiento finalmente se frenará cuando se deje sentir en la economía real el efecto de las subidas de los tipos de interés y el endurecimiento cuantitativo.

La pregunta clave es si la inflación desacelerará antes de que el crecimiento dé marcha atrás. Por ahora, los bancos centrales confían en poder orquestar “aterrizajes suaves”, pero la historia nos muestra que la recesión suele ser el efecto secundario indeseado de las políticas anticíclicas para someter la inflación. Ya hemos comenzado a ver los efectos secundarios indeseados del endurecimiento monetario en las quiebras bancarias recientes, debido a las cuales el riesgo de que se produzcan acontecimientos similares es elevado a causa del abultado volumen de deuda que se ha acumulado en la esfera pública y privada a lo largo de la era desinflacionista de tipos bajos. Si la inflación se mantiene obstinadamente alta, posiblemente debido a fuerzas estructurales como la desglobalización, la descarbonización o los cambios demográficos, los bancos centrales podrían verse obligados a elegir entre la estabilidad financiera y la de los precios.

Así pues, las perspectivas económicas están sembradas de incertidumbres. Esperamos que esta situación siga manteniendo la volatilidad de los mercados en niveles elevados en un futuro previsible y que la consecuencia de conjunto sean ciclos económicos más cortos y volátiles, con tasas medias de crecimiento y rentabilidad de la inversión más bajas. A medida que las pérdidas de valor provocadas por la beta incrementen su frecuencia y posiblemente su intensidad, la gestión de los riesgos revestirá más importancia para los inversores en este entorno más complejo que durante el mercado alcista que caracterizó a la era de relajación cuantitativa posterior a la crisis financiera mundial.

Cuando la coyuntura económica se enturbia, los inversores deben esforzarse más para conseguir rentabilidades positivas a largo plazo. Eso significa estar expuestos al potencial alcista cuando los mercados suben, pero también evitar las pérdidas de valor cuando los mercados caen. La inflación elevada añade otro elemento de complejidad, ya que los inversores deben considerar el impacto adverso que esta puede tener sobre el valor real de los activos nominales.

En estos entornos, suele ser adecuado adoptar un enfoque de inversión fundamentado en principios ampliamente contrastados. Eso significa encontrar perfiles de riesgo asimétricos que capturen más potencial alcista que bajista para elevar al máximo el efecto de capitalización de las rentabilidades. De hecho, una de las características clave que debería ofrecer un componente básico de una asignación de activos son rentabilidades fiables y resistentes a lo largo del ciclo de inversión.

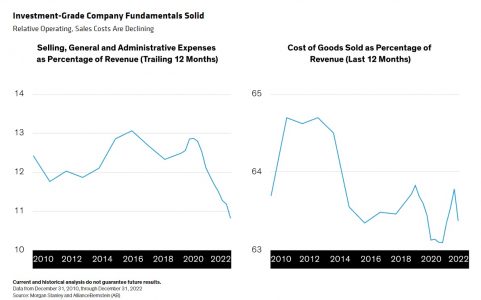

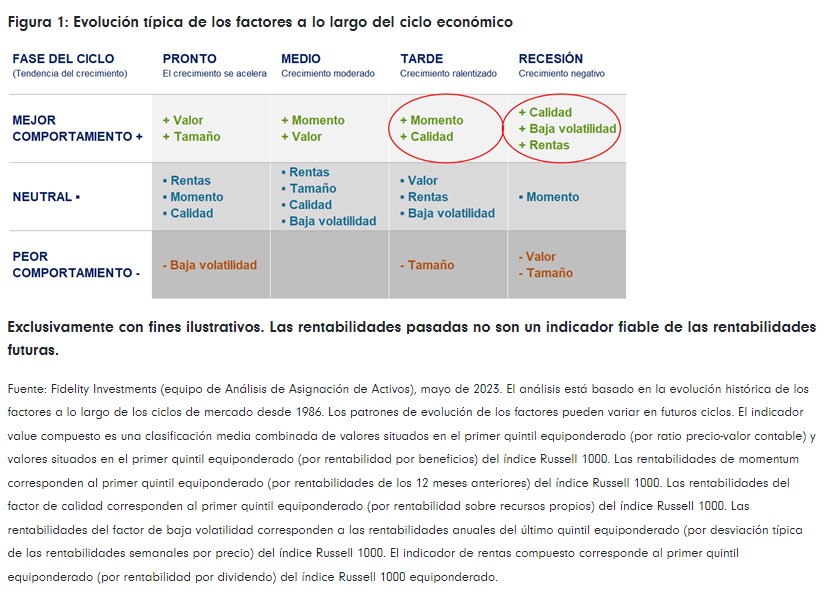

Aunque las rentabilidades históricas no garantizan rentabilidades futuras, los datos empíricos sobre rentabilidades sugieren que un enfoque de estas características que se centre en factores específicos puede conseguir rentabilidades superiores en determinadas condiciones de mercado (figura 1). Por definición, los valores de alta calidad que generan rentas muestran unos resultados financieros relativamente uniformes y predecibles, como una generación de flujos de efectivo y unos beneficios estables a lo largo del tiempo. A menudo, estos rasgos indican que las empresas explotan modelos de negocio sólidos o bien que pueden conseguir poder de fijación de precios mediante el aprovechamiento de ventajas competitivas.

A consecuencia de ello, las estrategias que se centran en obtener exposición a factores de inversión como la calidad y las rentas tienen potencial para generar rentabilidades constantes y sólidas a lo largo del ciclo de inversión. Eso no significa necesariamente que obtendrán los mejores resultados en mercados alcistas motivados por altas tasas de crecimiento o estímulos monetarios, cuando la exuberancia irracional puede alentar unas ganancias excesivas en acciones que ni siquiera presentan beneficios, pero sí quiere decir que pueden generar rentabilidades positivas en entornos más complejos en los que el crecimiento es bajo (o negativo) o la política monetaria es anticíclica, como ocurre actualmente. Otro de sus rasgos es que muestran cierta resistencia cuando los mercados caen.

Los ETFs Quality Income de Fidelity son fondos de gestión pasiva instrumentados mediante la creación de índices propios de Fidelity. Utilizan procesos de inversión basados en datos y reglas para identificar y seleccionar empresas, dentro de universos geográficos definidos, que muestran atributos de calidad y rentabilidad por dividendo que son elevados desde una óptica relativa. También aplican modelos estadísticos con el objetivo de garantizar que las exposiciones macroeconómicas concuerdan con las del universo geográfico en cuestión, por ejemplo, en relación con las ponderaciones de los sectores y países integrantes, limitando también los sesgos indeseados relacionados con características como la capitalización bursátil.

Con el fin de determinar qué valores se incluyen dentro de cada índice, el universo geográfico en cuestión pasa primero por un filtro formado por criterios de liquidez y sostenibilidad con el que se garantiza una instrumentación eficiente y el cumplimiento de unos criterios mínimos de sostenibilidad. Esto último comprende exclusiones basadas en diversos factores, como la participación en determinadas actividades empresariales, las calificaciones de controversias y estándares internacionales provenientes de Sustainalytics, así como la atención al desempeño de las empresas a la luz de los principios del Pacto Mundial de las Naciones Unidas.

Los valores resultantes se evalúan después con unos criterios de calidad y rentas fijados por los analistas de Fidelity. Los primeros consisten en evaluar los resultados de las empresas desde el punto de vista de las rentabilidades sobre el capital invertido y tanto la estabilidad como el margen de flujo de efectivo (o el ratio deuda-activos en el caso de los bancos, ya que eso representa el apalancamiento financiero), mientras que los segundos engloban indicadores de rentabilidad por dividendo y crecimiento de la remuneración al accionista.

El resultado es un conjunto de ETFs que replican índices y buscan ofrecer un rendimiento adicional y un tracking error bajo frente a regiones bursátiles concretas mediante la exposición a empresas que abonan dividendos y poseen una calidad relativamente elevada. Todos estos ETFs pueden emplearse en carteras orientadas a rentas y a resultados concretos, o como sustitutos de una solución indexada de renta variable pasiva pura. Cuando el entorno de inversión se complica, tiene sentido que los inversores presten más atención al riesgo de inversión en lugar de limitarse a “comprar el mercado”.

Tribuna de Domingo Barroso, responsable de ETF y Fondos índice de Fidelity International para Iberia y Latinoamérica.