¿Pueden ser ecológicos los alternativos?

| Por Paula Asuar | 0 Comentarios

La inversión sostenible es un espacio de rápida evolución y a menudo tiene significados muy diferentes. Representa desde consideraciones de factores medioambientales, sociales y de gobernanza, hasta estrategias orientadas al impacto. Las prácticas ASG cambian rápidamente en consonancia con la regulación, desde los requisitos de divulgación y las salvaguardias mínimas hasta las normas de denominación.

En este panorama cambiante, hay ámbitos en los que los participantes en el mercado luchan por encontrar claridad. Las estrategias alternativas entran en este campo. La integración de factores ASG en las inversiones presenta oportunidades y retos, más aún fuera de las clases de activos tradicionales (renta variable y renta fija). A medida que la ASG se convierte en una estrategia de inversión dominante, los gestores alternativos deben dar respuestas. ¿Puede coexistir lo convencional con lo alternativo?

El estudio de Morningstar establece que los fondos alternativos líquidos (o «lite hedge funds») no sólo suelen ser complejos, sino también amplios. Algunas estrategias alternativas pretenden preservar el capital e invertir en valores individuales de una única clase de activos. Otros buscan altos rendimientos asumiendo grandes riesgos mediante el uso de derivados e invierten en todo el espectro de clases de activos. Al ser tan diversas, las estrategias alternativas difieren mucho en cómo integran los factores ASG en sus procesos de inversión.

Algunas lo hacen de forma similar a los fondos tradicionales. Para otros la integración de factores ASG es mucho más difícil. El informe analiza cómo los fondos alternativos existentes incluyen consideraciones ASG.

La estrategia alternativa

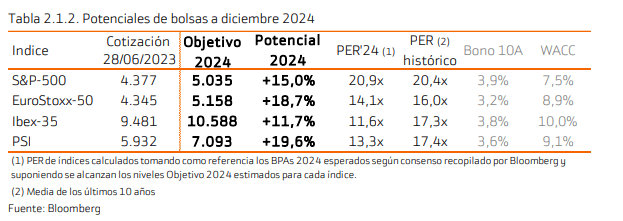

“Una estrategia alternativa puede definirse como aquella que trata de ampliar, diversificar o eliminar los factores de riesgo predominantes en las carteras convencionales, como el riesgo de renta variable, de crédito y la duración, en las carteras convencionales. Para destacar sus diferentes casos de uso, dividimos las alternativas en dos categorías: Diversificadores y Oportunistas, como se muestra en el gráfico 1. En forma líquida, estas estrategias pueden vender valores en corto y su objetivo es proporcionar acceso a exposiciones diferenciadas y/o diversificadoras, es decir, con poca correlación con los índices de mercado tradicionales”, explican en el estudio.

Estas estrategias difieren de los modificadores, que son mandatos flexibles con sesgo largo. Aunque modifican los niveles de riesgo de una cartera, los modificadores siguen ofreciendo a los inversores una exposición a los riesgos y clases de activos tradicionales. Aunque no consideran a los modificadores como alternativas en nuestro sistema de categorías, los han incluido en este estudio, ya que utilizan muchas de las mismas técnicas y se enfrentan a muchos de los mismos retos que los alternativos a la hora de invertir y los mismos retos que los alternativos en lo que respecta a la integración ASG.

El Reglamento de Divulgación de Información sobre Finanzas Sostenibles de la UE, o SFDR, constituye un punto de partida útil para el análisis. Dentro del marco europeo para las ofertas de inversión sostenible, las estrategias del artículo 8 tienden a adoptar un enfoque poco exigente para integrar los factores ASG en sus procesos de inversión, ya que simplemente «promueven características medioambientales o sociales», por ejemplo, a través de políticas de exclusión.

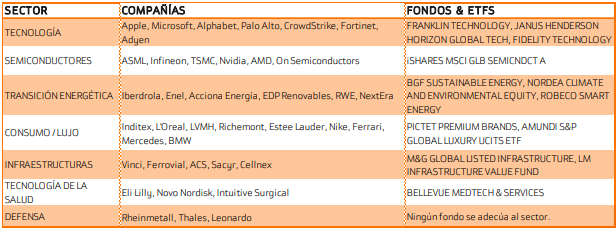

“Como resultado, hay un obstáculo relativamente bajo para ganar esta etiqueta. Se trata de un grupo comodín que incluye una amplia mezcla de estrategias con diversos grados de integración de factores ASG. No obstante, en el momento de redactar este informe, de los más de 1.400 fondos alternativos abiertos y cotizados domiciliados en Europa que figuran en la base de datos Morningstar Direct de Morningstar, sólo había 157 fondos clasificados por sus gestores como del artículo 8. En total, alrededor del 20% del total de activos gestionados en fondos alternativos correspondía a estrategias del artículo 8 o 9. Esto es, alrededor del 20% del total de activos gestionados en fondos alternativos. Esta proporción es aproximadamente la mitad de la observada entre las estrategias de renta variable, renta fija y asignación. Dicho esto los fondos del artículo 8 y 9 representan una parte mucho mayor de los activos, lo que ilustra la tendencia de los inversores a invertir en fondos alternativos. de los activos, lo que ilustra las preferencias de los inversores por estas estrategias”, esclarecen desde Morningstar.

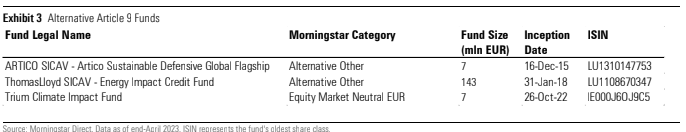

En cambio, como indica el informe, sólo tres fondos alternativos están clasificados en el artículo 9 (véase la ilustración 3), lo que demuestra que es mucho más difícil diseñar un producto de inversión alternativo con una estrategia formal de inversión sostenible e inversiones 100% sostenibles (a excepción del efectivo y los instrumentos de cobertura).

Consideraciones clave para las alternativas

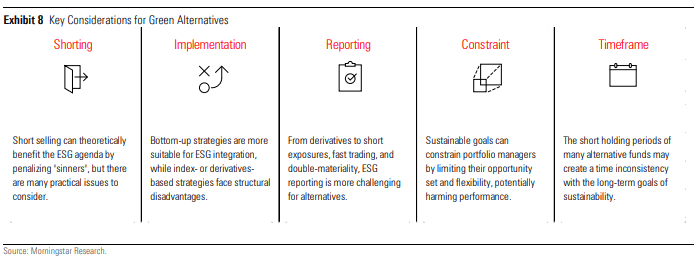

¿Por qué hay tan pocas estrategias alternativas que integren factores ASG y de sostenibilidad? Morningstar ha identificado cinco retos principales que son específicos de las estrategias alternativas líquidas que limitan la aplicabilidad de los objetivos ASG:

Shorting. Las ventas en corto son un elemento clave de muchas estrategias alternativas y permiten a los gestores cubrir riesgos, potencialmente también los relacionados con la ASG.

“Desde la perspectiva de la inversión sostenible, las posiciones cortas podrían considerarse una extensión natural de la desinversión. Las empresas con escasas credenciales ASG podrían venderse en corto en la creencia de que sus escasas credenciales ASG acabarán siendo reconocidas por los participantes en el mercado y las empresas serán castigadas en forma de precios de las acciones más bajos, lo que a su vez podría dar lugar a un descenso de los precios de las acciones, de lo que se beneficiará la estrategia”.

“En realidad, el short selling es un arte muy difícil, y su relación con los objetivos ASG es controvertida. Gestores de activos como CFM y AQR sostienen que la venta en corto tiene el potencial de ayudar a la agenda ESG. La venta en corto puede actuar como una penalización financiera para los «pecadores» al aumentar en última instancia su coste de capital. En términos más generales, los defensores de la venta en corto pregonan su valor social, desde exponer (o ayudar a exponer) el fraude, como en el caso de Wirecard, hasta ayudar a la formación de precios y aumentar la liquidez del mercado”, matizan en el estudio.

“Los factores ASG pueden completar el mosaico de la investigación y pueden ser métricas útiles para descubrir también oportunidades de venta en corto, incluso si no suponen un cambio de juego para los short sellers”, aclaran.

De hecho, según el informe de Morningstar, la mayoría de los gestores utilizan ESG al menos en cierta medida, por ejemplo para calibrar la eficiencia de los recursos corporativos o la calidad de la gestión. Sin embargo, el vínculo entre la venta en corto y la obtención de resultados ESG positivos es, en el mejor de los casos, endeble. Los objetivos ESG pueden no ser lo suficientemente importantes desde el punto de vista financiero como para hacer bajar el precio de las acciones de una empresa. Y cuando son importantes, los vendedores en corto no tienen incentivos para empujar a las empresas a un cambio positivo, lo que se traduciría en una revalorización del precio de las acciones.En cambio, los vendedores en corto se benefician de las intervenciones externas, como un impuesto sobre el carbono.

Por último, las listas de exclusión de posiciones cortas no son habituales, pero la venta en corto de una empresa líder en ASG puede introducir conflictos para los propietarios y gestores de activos. De hecho, algunas empresas lo han empezado a prohibir en sus líneas de fondos sostenibles, desvinculando de hecho a estos fondos de la práctica de financiar el shortselling.

Aplicación. Los tipos de instrumentos y clases de activos utilizados para aplicar una estrategia de inversión pueden determinar si los factores ASG pueden integrarse y cómo.

“Los datos ASG sobre empresas y gobiernos están ampliamente disponibles, lo que facilita su consideración por parte de los fondos que utilizan acciones o bonos como valores subyacentes, como los long-short o los market neutral. Sin embargo, es mucho menos sencillo aplicar filtros ASG a los derivados o a determinadas clases de activos. En consecuencia, las preocupaciones en materia de sostenibilidad siguen siendo en gran medida irrelevantes para las estrategias alternativas que operan en los mercados de volatilidad o de tipos de interés”, establecen

Los gestores de activos han gestionado de forma creativa las posibles cuestiones ASG derivadas de su exposición a los derivados. Una forma de hacerlo es recurrir a derivados de índices con un perfil ASG.

Información. La información sobre ASG en los productos alternativos es particularmente difícil debido a las complejidades relacionadas con los derivados, y las exposiciones largas y cortas en particular. Se trata de un ámbito en el que las directrices y normas reguladoras podrían ayudar a los inversores a comprender mejor el papel que los factores ASG pueden desempeñar en las estrategias alternativas.

“En última instancia, la integración de las cuestiones ASG debe reflejarse en la cartera de un fondo, ya que la prueba está en los resultados. Teniendo en cuenta el menor grado de transparencia de las carteras de los fondos alternativos, así como sus periodos de su enfoque oportunista, los inversores pueden tener que conformarse con normas de información menos estrictas”, puntualizan.

Limitación. Dependiendo de la estrategia, los objetivos sostenibles pueden restringir a los gestores de carteras limitando el conjunto de oportunidades u obligando a replantearse la construcción de la cartera. Esto es crucial para los activos alternativos ya que a menudo se venden con el objetivo de obtener rendimientos absolutos positivos en todas las condiciones de mercado con una baja correlación con los índices de referencia.

El estudio hace hincapié en que muchos fondos sostenibles son adaptaciones de estrategias preexistentes, y los criterios ASG aplicados pueden influir en su perfil de riesgo/rentabilidad a corto y largo plazo. El rendimiento superior de las petróleo y el gas en 2022 es un ejemplo de los posibles obstáculos de una política de exclusión estricta en materia de ASG. Por ahora, los datos disponibles sobre ASG como factor siguen siendo limitados, lo que dificulta el establecimiento de expectativas basadas en pruebas retrospectivas.

Timeframe. La cuestión del timeframe o calendario es de naturaleza más filosófica. La ONU define la sostenibilidad como «satisfacer las necesidades del presente sin comprometer la capacidad de las generaciones futuras para satisfacer sus propias necesidades».

Si la sostenibilidad significa lograr un impacto positivo, puede haber una incoherencia temporal entre los objetivos plurianuales fijados por los gobiernos y las empresas y los cortos períodos de tenencia de muchos fondos alternativos.

“En otras palabras, si los riesgos ASG son de naturaleza más a largo plazo, cómo se relaciona esto con las operaciones a más corto plazo con catalizadores bien definidos, que representan una parte fundamental del proceso de inversión para las empresas impulsadas por fenómenos económicos o estrategias de arbitraje de valor relativo”, concluyen

“La aplicación de criterios ASG a estrategias alternativas rara vez es sencilla y suele conllevar importantes contrapartidas. Esto exige una mayor formación de los asesores y los inversores finales sobre esta nueva dimensión de los fondos alternativos. Cómo y dónde es factible, o deseable, la integración de factores ASG depende en gran medida de los objetivos y preferencias de los inversores. Los inversores deben centrarse en las características distintivas de los fondos alternativos para evaluar dónde y cómo tiene sentido incluir factores ASG y dónde no. Los gestores de activos deben seguir desarrollando propuestas alternativas creíbles en materia de ASG, sin perder de vista las limitaciones que conlleva esta nueva dimensión. Se trata de una pequeña pero creciente parcela del mercado que seguirá cambiando, innovando y evolucionando. En consecuencia, es primordial una diligencia debida y adecuada”, finaliza el estudio.