La normativa, el futuro de la sostenibilidad financiera

| Por Lorena Delgado | 0 Comentarios

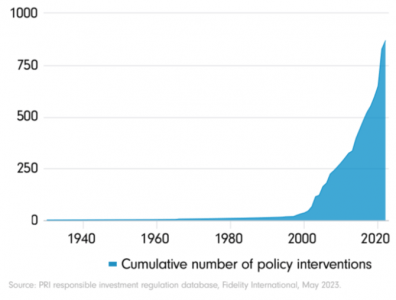

La regulación sigue siendo un motor clave de los flujos hacia los productos de inversión con vocación ASG, que actualmente cuentan con activos bajo gestión que rondan los 2 billones de dólares. Así lo cree Gabriel Wilson-Otto, Head of Sustainable Investing Strategy de Fidelity International. En el informe Nature positive de la firma, el experto cita a cuestiones como el cambio climático, las violaciones de la ciberseguridad, la equidad racial, el impulso de la “prosperidad común” en China o la necesidad de preservar y mejorar la biodiversidad como protagonistas de la nueva oleada de normas. Este nuevo cuerpo normativo según el experto, pretende perfeccionar la gestión de riesgos, acelerar la financiación para poner en marcha soluciones y mejorar la coherencia y disponibilidad de la información sobre sostenibilidad.

La divulgación de información empresarial ocupa un lugar sobresaliente en la lista normativa, según Wilson-Otto. La Directiva sobre Informes de Sostenibilidad Corporativa, también conocida como CSRD, está a punto de ser publicada por la Unión Europea, con el objeto de apoyar su intento de reducir las emisiones en un 55% para el año 2030. Esta normativa impone a la mayoría de empresas la presentación de la información con arreglo a un nuevo conjunto de normas europeas de temas referentes a la sostenibilidad, tal y como recuerda el experto.

Con esta serie de normas, la Unión Europea «pretende abordar el concepto de doble materialidad para exigir a las empresas información sobre cuestiones clave, tales como métricas, cambio climático, economía circular, entre otras, con el propósito de conocer toda la información que pueda impactar en el medio ambiente y la sociedad, así como en la parte financiera de la empresa».

En esta misma línea, el Consejo Internacional de Normas de Sostenibilidad (ISSB) «está creando una norma general de información sobre sostenibilidad (S1) y clima (S2) que servirá como base de referencia mundial para la información referente a la sostenibilidad», afirma Wilson-Otto. La ISSB está trabajando con la UE y otras jurisdicciones para procurar alinear en la medida de lo posible la información que deben dar a conocer las empresas. En sus divulgaciones climáticas, el ISSB ha integrado las métricas ya existentes del TCFD para facilitar a las empresas, que ya se servían de estas métricas, la adopción de estas nuevas normas. Las divulgaciones propuestas por la ISSB han recibido un fuerte apoyo en Asia y es probable que se adopten por fases, centrándose inicialmente en S2, dada su mayor compatibilidad con las normativas sobre divulgación climática existentes en la región.

Al mismo tiempo, la Comisión del Mercado de Valores de EE.UU. prevé finalizar este mismo año su normativa sobre divulgación de información climática, que incluye detallar los riesgos climáticos con impacto financiero e informar sobre las emisiones de gases de efecto invernadero. Con estos ajustes se espera que aumente la información sobre sostenibilidad y que empiece a considerarse de forma más sistemática junto con los resultados de las empresas. Sin embargo, esta recopilación de datos por sí sola no es efectiva para la gestión de estas cuestiones, en opinión de Wilson-Otto.

En Europa, los inversores han estado aplicando el Reglamento sobre Divulgación de Información Financiera Sostenible (SFDR) desde su entrada en vigor en marzo de 2021. Este reglamento requiere que los fondos que consideran la sostenibilidad realicen divulgaciones específicas sobre sus prácticas ESG. Aunque el objetivo inicial del SFDR era enfocarse en la divulgación de información, el mercado lo ha adoptado como una especie de etiquetado no oficial. Ahora, los reguladores de la UE buscan formas de mejorar el SFDR, considerando la posibilidad de aplicar etiquetas a los fondos y establecer umbrales mínimos de inversión para impulsar aún más la inversión sostenible.

Wilson-Otto recuerda que el Reino Unido, se planea implementar un sistema de etiquetado dentro del marco de los Requisitos de Divulgación de Información sobre Sostenibilidad (SDR). Según las propuestas, los fondos británicos sólo podrán comercializarse como sostenibles si adoptan una de las tres etiquetas propuestas: «sustainable focus», «sustainable improvers» y «sustainable impact». Cada etiqueta estará respaldada por criterios específicos de inversión y gestión, que actualmente están siendo debatidos.

Por otro lado, en la región de Asia-Pacífico, se han introducido normas de etiquetado de productos ASG en Hong Kong, Singapur y Taiwán, mientras que Corea del Sur, India y China Continental «se encuentran en proceso de desarrollar sus propios sistemas de etiquetado, mientras que Australia, que aún no cuenta con un régimen regulatorio de etiquetado de productos ASG, el regulador local ASIC ha aumentado su enfoque en la prevención del lavado verde mediante la aplicación de la ley», apunta Wilson-Otto.

Las taxonomías, como herramienta popular para el impulso de la sostenibilidad financiera

Otra herramienta clave en la caja de herramientas regulatoria es la utilización de taxonomías ecológicas. Según un informe de WWF en diciembre de 2022, varios países han adoptado taxonomías, y muchos otros están desarrollando guías al respecto, de los cuales 12 incluyen o tienen planes de incorporar aspectos relacionados con la naturaleza. «China y la UE están a la vanguardia en este ámbito, aunque sus enfoques reflejan las distintas prioridades de sus economías», recuerda Wilson-Otto.

Recientemente, se han establecido taxonomías verdes en la ASEAN, Singapur y Malasia, cada una con normas y enfoques diferentes para identificar las inversiones «verdes». Estas diferencias pueden generar un riesgo de fragmentación en la definición global de lo que se considera «verde». Sin embargo, Wilson-Otto destaca el acuerdo entre la UE y China sobre una Taxonomía de Puntos en Común, desarrollada para resaltar las similitudes y diferencias entre ambas taxonomías y facilitar la inversión sostenible a nivel internacional. «Con el tiempo, es posible que estas taxonomías se vuelvan interoperables, si no completamente armonizadas», explica el experto.