Siete de cada diez asociaciones y colegios profesionales desconocen qué son los planes de pensiones de empleo simplificado

| Por Paula Asuar | 0 Comentarios

El 69% de las asociaciones y colegios profesionales no conoce ni ha oído hablar de los planes de pensiones de empleo simplificado (PPES), de acuerdo con el tercer estudio realizado por el Observatorio Caser sobre Planes de Pensiones de Empleo en España, titulado “¿Cómo son percibidos por parte de las asociaciones y colegios profesionales, pymes, microempresas, autónomos y grandes empresas?”, que analiza el grado de conocimiento que existe sobre este producto de ahorro en el tejido empresarial español.

A raíz de los cambios implantados por la Ley de Planes de Pensiones de Empleo en España, esta nueva edición también incorpora el grado de conocimiento de las asociaciones y colegios profesionales, ya que a día de hoy se han convertido en entidades promotoras de la modalidad de Planes de Pensiones de Empleo Simplificados (PPES). En concreto, se ha establecido que no sólo las empresas sean las que puedan promover planes de pensiones de empleo para sus empleados, sino que este tipo de entidades supraempresariales puedan promover los denominados planes de pensiones de empleo simplificados (PPES), los cuales nacen con el objetivo de reducir los trámites de creación para las empresas e impulsar el ahorro de colectivos que hasta ahora no utilizaban este tipo de instrumentos, sobre todo los empleados de pymes y los autónomos.

De acuerdo con los datos del Estudio del Observatorio Caser, dentro del 31% de las asociaciones y colegios profesionales de nuestro país que reconoce haber oído hablar de los planes de pensiones de empleo simplificado, hay otro 31% que no sabe dar detalles acerca de qué son o qué implican. De los que sí reconocen saber algo al respecto, el 19% destaca que se trata de un vehículo que compensa, ya que permite complementar la pensión pública y fomenta el ahorro, y otro 12% destaca el hecho de que se han aprobado o se está fomentando desde la Administración, en detrimento de los planes de pensiones individuales.

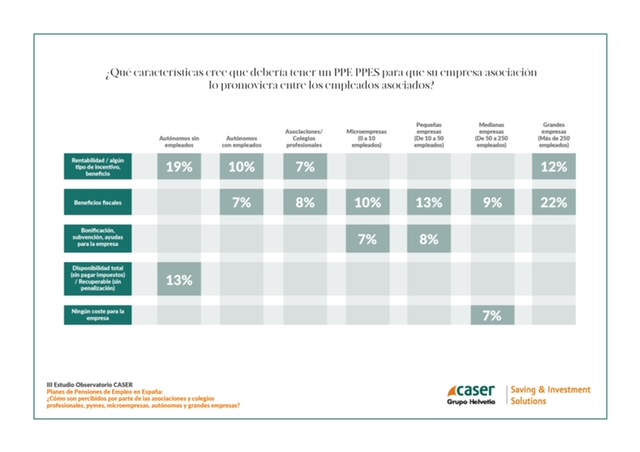

Además, un 38% de las asociaciones y colegios profesionales tienen en alta consideración que se promuevan y contraten este tipo de productos de ahorro, aunque tan solo un 6% reconoce que algún asociado les ha preguntado si disponen de algún producto o servicio de ahorro de cara a ahorrar para la jubilación. A la hora de ser encuestados sobre qué características creen que son necesarias para fomentar su promoción, las asociaciones y colegios profesionales creen que habría que impulsar los beneficios fiscales que acarrean (8%), aumentar la rentabilidad o los incentivos que ofrecen (7%), que sean productos de seguridad y confianza (6%) y que la cantidad de inversión no tenga un mínimo ni máximo desgravable (4%). En este sentido, para aquellas asociaciones y colegios que ya los promueven, los principales motivos que los llevaron a hacerlo son el hecho de ser eficientes con sus asociados y darles alternativas (60%), complementar la pensión de jubilación de la Seguridad Social (40%) y obtener beneficios fiscales y deducciones (40%).

Percepción por parte de todos los promotores de PPE

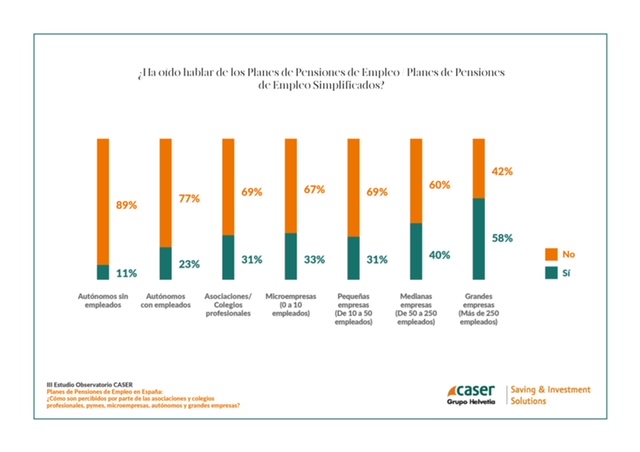

En España, más de una cuarta parte (27%) de las empresas y autónomos ha oído hablar de los planes de pensiones de empleo (PPE) o planes de pensiones de empleo simplificado (PPES), aunque este nivel de conocimiento varía significativamente entre empresas y autónomos, siendo más alto en las grandes empresas (58%) en contraposición a los autónomos sin empleados (11%). De este modo, se observa que, a medida que aumenta el tamaño de la empresa, aumenta la familiaridad con los PPE y PPES. Sin embargo, es preocupante que la cifra de autónomos con empleados haya disminuido en un 16% en comparación con el año pasado, llegando al 23%, lo que subraya la necesidad de promover estos planes en este segmento.

En cuanto a lo que saben sobre los PPE y PPES, la mayoría entiende que son un complemento a la pensión pública (16%) y que acarrea beneficios fiscales (9%), pero más del 40% de quienes han oído hablar de ellos desconocen sus detalles.

Además, solo un 8% de las empresas ha contratado algún producto o servicio para el ahorro de jubilación, marcando una disminución del 5% con respecto al año anterior. No obstante, se destaca que los que más han contratado estos productos son los autónomos sin empleados (25%). Por este motivo, es esencial abordar estas disparidades y promover la conciencia y la adopción de los PPE y PPES en todos los sectores. También es importante que, entre los que tienen contratado o promueven algún producto de ahorro colectivo, el 36% afirma que este producto es un PPE o PPES.

Asimismo, a pesar del bajo conocimiento sobre los planes de pensiones de empleo (PPE) o planes de pensiones de empleo simplificado (PPES) y su contratación, se observa un aumento en el interés por estos productos de ahorro entre los consultados: el 34% de los encuestados considera bastante o muy interesante que las empresas contraten este tipo de productos para sus trabajadores, lo que representa un incremento de cuatro puntos en comparación con el ejercicio anterior (30%).

Es relevante destacar que, en términos generales, son las empresas las que muestran un mayor interés en estos productos en comparación con los autónomos y colegios profesionales. Dentro de las empresas, son las grandes compañías con más de 250 empleados las que demuestran un interés más pronunciado (64%), lo que marca un cambio con respecto al año anterior, donde las empresas medianas de 50 a 249 empleados eran las más interesadas.

No obstante, a pesar del creciente interés, aún persiste cierta reticencia. El 76% de los encuestados considera poco o nada probable que contrate o promueva un PPE o PPES en el futuro. Sin embargo, además del 50% de las grandes empresas que ve probable la contratación de estos planes en un futuro, es alentador notar que, entre los autónomos con empleados, un 23% ve probable esta contratación en un futuro, al igual que el 27% de los autónomos sin empleados o el 30% de las asociaciones y colegios profesionales. Esto sugiere que, aunque existen desafíos, también existe un espacio para el crecimiento y la promoción de los PPE y PPES en el mercado de ahorro para la jubilación. En este sentido, las ventajas fiscales (63%), las ayudas y asesoramiento (62%), y la flexibilidad (59%) son los tres aspectos que más ayudarían a inscribirse en un PPE o PPES, o hacer que las empresas los impulsen entre sus trabajadores.

Desconocimiento generalizado entre los trabajadores

En el panorama financiero actual, es crucial estar al tanto de las opciones de ahorro para la jubilación y, en este sentido, los planes de pensiones de empleo (PPE) y los planes de pensiones de empleo simplificado (PPES) han comenzado a ganar algo de notoriedad. Uno de los datos más destacados de la encuesta es que el porcentaje de empleados que ha preguntado a su empresa si dispone de algún producto o servicio de este tipo para ahorrar para la jubilación es muy bajo, apenas un 3% se ha mostrado interesado en esta posibilidad.

Esto indica que todavía existe un desconocimiento generalizado entre los trabajadores sobre los beneficios de los PPE. Si bien es cierto que la conciencia sobre los planes de pensiones de empleo está aumentando lentamente, aún queda mucho trabajo por hacer para que los trabajadores y las empresas aprovechen al máximo esta herramienta de ahorro para la jubilación.

Eva Valero, directora del Observatorio Caser, destaca que “las cifras del estudio vuelven a poner sobre la mesa la falta de información que hay entre los trabajadores sobre los planes de pensiones de empleo. Respecto a 2022 ha aumentado ligeramente el conocimiento sobre productos de ahorro colectivo; sin embargo, el interés de los autónomos, las empresas y el de sus empleados es menor que el que manifestaban el año anterior. También aumentan respecto al año pasado las empresas que afirman tener contratados más productos de ahorro colectivo para sus empleados, pero son menos los que en concreto tienen contratado un PPE. Por ello, es fundamental continuar la labor explicativa y poner en conocimiento de todos los trabajadores sus características y beneficios, ya que son productos clave para fomentar el ahorro y complementar la jubilación”.