Cómo gestionar los activos ante unos tipos elevados

| Por Cecilia Prieto | 0 Comentarios

La renta variable global continuó subiendo en julio, pues los temores sobre un posible “hard landing” parecen haberse disipado ante la persistente inflación y el aumento de los tipos de interés. El índice S&P 500 obtuvo una rentabilidad de 3,2%1 (USD), mientras que el índice MSCI Europe (EUR) subió un 2,0%1y el índice MSCI Japan (JPY) aumentó un 1,3%1. Sin embargo, los que mejor comportamiento tuvieron este mes fueron los mercados emergentes: el índice MSCI EM repuntó un 6,3% (USD).

China se disparó y mantuvo las ganancias al obtener una rentabilidad de 10,7% (USD) el índice MSCI China, después de que los responsables de la política monetaria del país apuntaran a nuevas medidas de estímulo sin ofrecer detalles. Aunque la mayoría de los analistas no prevén el tipo de medidas de respaldo masivas vistas en situaciones de crisis anteriores, el riesgo de inestabilidad se ha reducido.

La tir del bono del Tesoro estadounidense a 10 años aumentó, cerrando julio en 3,95%2, tras alcanzar un máximo de 4,06%3 durante el mes, después de que la Reserva Federal decidiera subir los tipos y los datos económicos sorprendieran al alza. El índice VIX continuó a la baja, cerrando el mes en 13,9 puntos2.

Ante las últimas semanas del verano y la ola de calor que parece apretar en la mayor parte del mundo, la inflación por fin muestra signos de enfriamiento. El índice de precios al consumo (IPC) y el IPC subyacente (excluyendo alimentos y energía) de Estados Unidos aumentaron a una tasa mensual del 0,2%4 y a tasas anuales del 3,0%4 y el 4,8%4, respectivamente, estas últimas, son las más bajas desde octubre de 2021. La Reserva Federal subió los tipos de interés un 0,25% en julio por undécima vez en los últimos 17 meses con el fin de controlar la inflación, si bien apenas indicó cuándo podría volver a subirlos, si acaso. Como resultado, los “fed funds rates” aumentaron hasta un nuevo máximo de entre el 5,25% y 5,5%5, su nivel más alto desde enero de 2001. La expectativa de recesión, si es que llega a producirse, ha sido aplazada hasta 2024. Ante la persistente solidez del mercado laboral y una economía que sigue creciendo, la inflación continúa por encima del objetivo del 2% de la Reserva Federal. Aunque sigue sin arrojar luz sobre cuáles serán sus próximos pasos, el regulador estadounidense dio a entender su disposición a actuar en caso necesario.

El 27 de julio, el Banco Central Europeo (BCE) también anunció una subida de los tipos de interés de 0,25%6 indicando que la inflación, aunque se está ralentizando, permanecía en niveles demasiado elevados. Apuntaron a mantener unos tipos restrictivos durante el tiempo que sea necesario para reducir la inflación y acercarla al objetivo del 2%. Por su parte, el Banco de Japón anunció la decisión unánime de mantener sin cambios el tipo oficial a corto plazo. Sin embargo, con el fin de favorecer la sostenibilidad de su política de estímulos, el Banco de Japón adoptó la decisión de ampliar el alcance de su política de control de la curva de tipos.

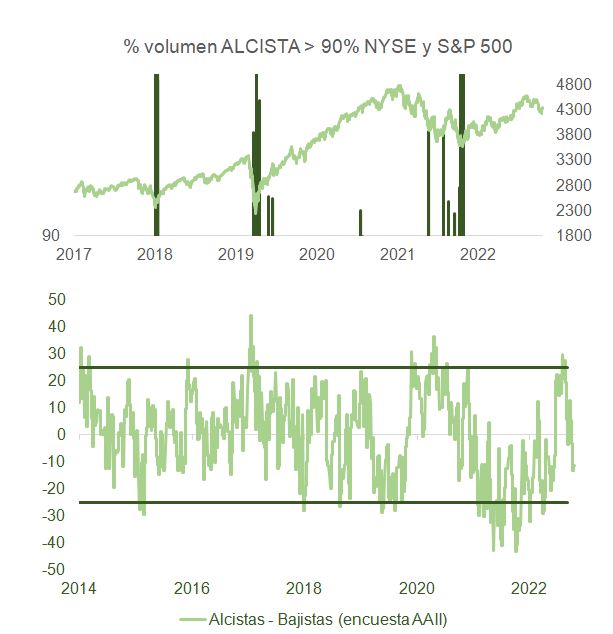

Dado que los bancos centrales de todo el mundo siguen supeditando sus decisiones a los datos económicos, bien podríamos estar ante el comienzo del fin del ciclo de subidas de los tipos dado que la inflación sigue moderándose. Sin embargo, mantenemos un enfoque que nos brinda agilidad y nos encontramos bien posicionados para gestionar ambos riesgos de cola. Aumentamos el riesgo en las carteras con un determinado nivel objetivo de riesgo. La volatilidad materializada de la cartera ha aumentado moderadamente y el ajuste nos ha permitido mantener sin cambios las asignaciones a activos en general, implementando al mismo tiempo los siguientes cambios tácticos en julio:

En renta variable, pasamos de una posición neutral a una sobreponderación en renta variable estadounidense, dada la solidez del mercado laboral, mientras que la debilidad de los márgenes de beneficios corporativos alcanza mínimos y rebota. El “momentum” fundamental está virando a favor de la renta variable estadounidense en detrimento de la renta variable de la zona euro.

Aumentó nuestro optimismo en torno a la renta variable estadounidense de compañías de pequeña capitalización porque creemos que es la mejor valorada en nuestra perspectiva de que no ocurrirá un “hard landing” en la economía. La pequeña capitalización representa una beta más elevada ante la resiliencia del crecimiento de la economía.

Pasamos de una posición neutral a una infraponderada en renta variable europea, dado que la economía europea muestra indicios de debilidad y existe el riesgo de que los máximos de los márgenes de beneficio de las compañías reviertan el rumbo de la renta variable de la zona euro.

Pasamos de estar positivos a una posición neutral en lo relativo a bancos de la zona euro, dado que el crecimiento económico ha sido decepcionante en la región y las subidas de los tipos del BCE lastran la demanda.

Pasamos de una posición neutral a estar positivos con respecto a la deuda pública en Grecia, ya que las perspectivas para el crecimiento del país parecen más favorables que las de sus homólogos europeos por su dependencia en los servicios y el turismo. Los bonos griegos también presentan valoraciones razonables.

Pasamos de una posición neutral a estar positivos en torno a la deuda soberana de mercados emergentes en moneda local, dado que brindan ventajas en clave de diversificación y presentan una menor sensibilidad a los tipos de interés, además de tires más altas que los activos tradicionales investment grade de renta fija en el entorno actual. Al mismo tiempo, tomamos beneficios reduciendo la sobreponderación en bonos mexicanos con vencimientos más cortos.

Tribuna de opinión de Andrew Harmstone y Jim Caron, Managing Directors del equipo Global balanced risk control de Morgan Stanley Investment Management.

Conozca más sobre Morgan Stanley IM.