La ciberseguridad en el punto de mira

| Por Rocío Martínez | 0 Comentarios

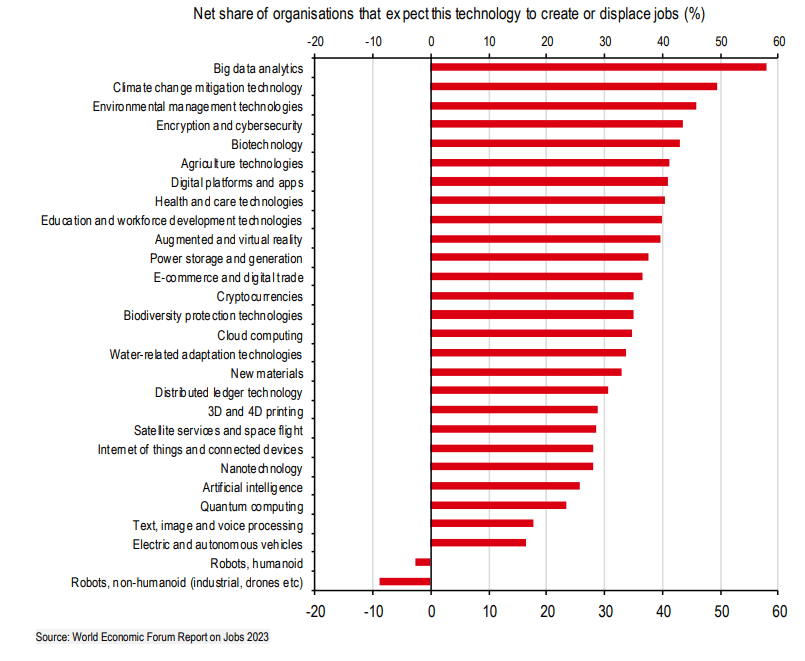

En la era digital actual, la importancia de la ciberseguridad es innegable y cada vez más crítica. De hecho, en 2022 los riesgos cibernéticos se situaron como la mayor preocupación para las empresas en España, según el Barómetro de Riesgos realizado por el grupo asegurador Allianz. A medida que la tecnología continúa desempeñando un papel fundamental en prácticamente todos los aspectos de nuestras vidas, la protección de datos y sistemas se ha convertido en una prioridad. La creciente interconexión global y la sofisticación de las amenazas cibernéticas han elevado los riesgos a niveles sin precedentes y es aquí donde la ciberseguridad se ha convertido en un pilar esencial para salvaguardar la privacidad, la integridad y la confidencialidad de la información, así como para mantener la estabilidad y la confianza en la economía digital.

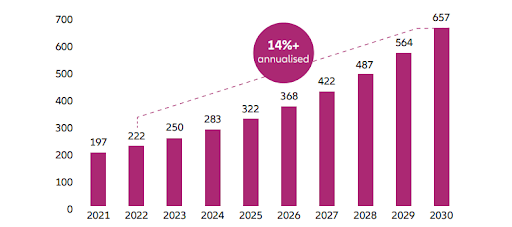

Por ello, la Comisión del Mercado de Valores de Estados Unidos (SEC) ha dado un paso significativo y ha establecido una nueva normativa vinculada a la ciberseguridad para garantizar una mayor protección de los inversores e impulsar la transparencia empresarial. A partir del 10 de diciembre, las empresas que cotizan en bolsa en Estados Unidos estarán obligadas a revelar los ciberataques más relevantes y a proporcionar detalles sobre su gestión, estrategia y control de riesgos en ciberseguridad. De esta manera, al garantizar que las compañías informen sobre estos asuntos, las medidas adoptadas beneficiarán a los inversores, a las empresas y a los mercados en los que operan. Adicionalmente, los nuevos requisitos de divulgación de la SEC sobre los casos de delitos de ciberseguridad reforzarán aún más un contexto ya de por sí consolidado, en el que se prevé que el gasto en ciberseguridad aumente a un ritmo anualizado superior al 14%.

Un catalizador para el mercado global de la ciberseguridad

Según las últimas estimaciones, se espera que el valor del mercado global de la ciberseguridad se triplique, pasando de 221.000 millones de dólares en 2022 a 657.000 millones en 2030. Es probable que la nueva regulación de la SEC acelere aún más este crecimiento, ya que algunos analistas indican que el endurecimiento de la divulgación de información por parte de las empresas cotizadas es una de las normativas sobre esta materia más importantes de la historia, lo que aumentará aún más la prioridad y el presupuesto dedicados a la ciberseguridad.

Volumen de negocio del mercado de la ciberseguridad (2021-2030; miles de millones de dólares)

Fuente: Statista; Next Move Strategy Consulting. Datos de agosto de 2023. Previsiones para las cifras de 2023-2030

¿Cómo afectará a las compañías y a la inversión?

Sin duda, la nueva normativa de la SEC tendrá un impacto significativo para las empresas de todos los sectores. En primer lugar, aumentarán los gastos en el área de compliance. En este sentido, las empresas tendrán que invertir en nuevos recursos y tecnologías para adaptarse a la nueva normativa. Esto podría incluir la contratación de más personal especializado en ciberseguridad, la implementación de nuevos controles de seguridad y la realización de evaluaciones de riesgo de forma periódica. En segundo lugar, habrá una mayor supervisión normativa, dado que la SEC examinará más de cerca las prácticas de ciberseguridad de las empresas. Esto podría dar lugar a un aumento de las medidas de control contra aquellas empresas que no se ajusten a la nueva legislación.

En tercer lugar, la reputación de las compañías estará más expuesta. Un incidente de ciberseguridad puede perjudicar la reputación y los beneficios financieros de una empresa, y con la nueva normativa será más probable que los incidentes de ciberseguridad se hagan públicos. Por último, y en cuarto lugar, los accionistas tendrán una mayor influencia, es decir, como los accionistas están cada vez más concienciados sobre los riesgos de ciberseguridad, gracias a la nueva regulación, podrían exigir a las empresas que mejoren sus prácticas en este terreno.

En definitiva, la nueva normativa de ciberseguridad establecida por la SEC constituye un avance relevante que tendrá una gran repercusión en las compañías y en el sector de la ciberseguridad. Esta nueva regulación obligará a las empresas a adoptar un enfoque más proactivo a la hora de gestionar los riesgos de ciberseguridad y a comunicar a la SEC los casos significativos relativos a ella. Todo ello creará nuevas oportunidades para el sector y aumentará la concienciación sobre la importancia de la ciberseguridad.

Tribuna realizada por Erik Swords, gestor del fondo Allianz Cyber Security