El 51% de los españoles y el 39% de los europeos no ahorran para la jubilación

| Por Rocío Martínez | 0 Comentarios

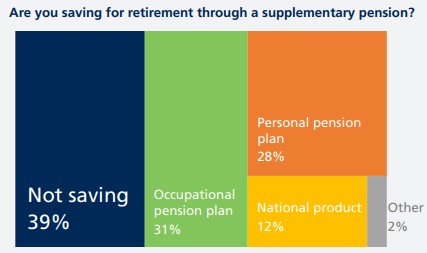

La III Encuesta Paneuropea de Pensiones 2023 de Insurance Europe recoge que el 51% de los españoles reconoce que no está ahorrando para la jubilación, un porcentaje superior a la media europea, que se sitúa en el 39% de los encuestados, la federación europea de asociaciones de aseguradoras.

Este sondeo, que se realizó durante los meses de junio, julio y agosto a más de 15.000 ciudadanos de 15 países europeos, revela que España presenta la segunda tasa más alta de Europa de personas que no ahorran para la jubilación, sólo por detrás de Finlandia.

Uno de los datos más destacados es que la mayor parte de los jóvenes españoles no prepara su retiro: el 57% de los encuestados españoles de entre 18 y 35 años no ahorra para su jubilación. Muchas personas de mediana edad tampoco constituyen una bolsa de recursos para cuando dejen de estar en activo, puesto que el 49% no ahorra.

A partir de los 51 años, la tasa de ciudadanos que no prepara su jubilación se sitúa en el 47%. Estos datos de España contrastan con lo que es habitual en el resto de países europeos, donde las personas presentan una propensión al ahorro mayor y más homogénea entre las distintas cohortes de edad.

Cómo se ahorra

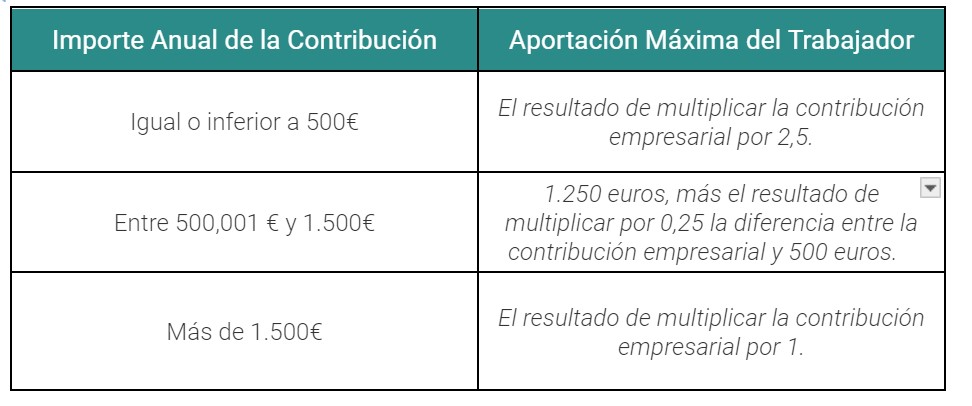

Entre los españoles que ahorran, un 26% afirma hacerlo a través de un producto individual de pensiones, casi lo mismo que el resto de Europa, donde el 28% de los encuestados elige esta opción de ahorro a largo plazo. Otro 13% de españoles prepara su jubilación por medio de un plan de empleo, lejos, en este caso, del 32% de los europeos. Un 11% admite contar con otros productos de inversión, en línea con los europeos, excluyendo depósitos y fondos de inversión.

La nueva edición de la encuesta incluye una pregunta sobre el impacto del actual escenario económico, marcado por la inflación y el encarecimiento de la vida, sobre los planes de los ahorradores. En el conjunto de Europa, el 47% de los ciudadanos sostiene que continúa ahorrando como antes. En cambio, en España esta tasa es de apenas el 30% y se presenta como la segunda más baja de Europa, sólo por detrás de Portugal.

En cuanto a los españoles que sí reconocieron un cambio en sus hábitos de ahorro, el 29% pospuso su acción de ahorrar para el retiro; el 22% redujo sus aportaciones; el 6% las aumentó y el 5% rescató su plan de ahorro a largo plazo.

¿Y están los españoles interesados en ahorrar? En esto, la actitud de los españoles se sitúa en línea con las de los europeos. Más de la mitad de los encuestados nacionales desearía empezar a ahorrar para su jubilación, pero la previsión de que lo vayan a hacer varía. Un 30% admite que no se lo puede permitir, un 13% sostiene no disponer de suficiente información sobre cómo realizarlo y apenas un 9% planea comenzar a hacerlo próximamente.

Entre tanto, el 8% de los encuestados en España no está interesado en ahorrar a través de productos específicos de previsión social complementaria porque tiene otros recursos financieros en los que apoyarse. El último 30% señala no estar interesado en ahorrar por otros motivos.

Los resultados de la encuesta arrojan luz sobre las preferencias a la hora de ahorrar. Un 80% de los españoles prefiere la seguridad de, al vencimiento de su plan, recibir una suma similar a la aportada al invertir en productos garantizados al vencimiento, mientras que el 20% se decanta por aspirar a rentabilidades más altas asumiendo, eso sí, el riesgo de perder parte del capital invertido. En este ámbito, la actitud de los españoles es muy similar a la de otros europeos.

La última vez que Insurance Europe realizó esta encuesta fue en 2021. En comparación, los resultados de la nueva edición son algo mejores. Por un lado, se ha reducido en seis puntos el porcentaje de españoles que no ahorra para la jubilación, mientras que, por otro, la proporción de encuestados que planea empezar a hacerlo próximamente ha subido en dos puntos.

También se ha reducido en dos puntos el porcentaje de españoles que atribuyen su falta de ahorro al desconocimiento de los productos financieros que existen. Es decir, los ciudadanos del país cada vez conocen mejor las alternativas de que disponen para ahorrar de cara a la jubilación.

Recomendaciones de Insurance Europe para impulsar el ahorro

Los resultados de la encuesta son claros en cuanto a que en España se ahorra menos para la jubilación que en otros países de Europa. Acumular ahorro que pueda ejercer de complemento a la pensión pública durante la jubilación permite mantener el nivel de vida durante el retiro.

Con el objetivo de contribuir a que los ciudadanos europeos eleven su ahorro para la jubilación, Insurance Europe realiza una serie de recomendaciones, aunque recuerda que cada país tiene unas circunstancias particulares que requieren soluciones específicas.

Por un lado, la federación incide en que los poderes políticos deben contribuir al desarrollo de los sistemas de pensiones multipilar. En concreto, a través de la concienciación y mejora de la educación financiera para que los individuos tomen decisiones más adecuadas a sus circunstancias, adoptando sistemas de seguimiento de las pensiones y garantizando que no se impongan cargas y obstáculos regulatorios indebidos que impidan a las aseguradoras seguir ofreciendo productos complementarios a la pensión.

La adscripción por defecto debe considerarse como una forma de incentivar el ahorro, si bien esta decisión debe tomarse en el ámbito nacional, en función de la realidad de cada país.

Asimismo, la federación recalca que la regulación, particularmente la Directiva de Solvencia II y la nueva Estrategia de Inversión Minorista (RIS, en inglés), no deben disuadir a las aseguradoras de seguir desempeñando su papel protector, a través productos como los seguros garantizados y las rentas vitalicias.

Por otro lado, Insurance Europe considera que las políticas de pensiones deben centrarse en las necesidades y demandas del ciudadano, por lo que recomienda que cualquier iniciativa se someta siempre a pruebas exhaustivas para medir sus implicaciones para los consumidores.

La federación europea también aconseja que los requisitos de información de los productos complementarios a la pensión sean más sencillos y específicos para evitar sobrecargar de información o confundir a los consumidores. Finalmente, dado que la encuesta revela que más de dos terceras partes de los consumidores prefieren recibir la información en formato digital por defecto, en lugar de en papel, recomienda a los responsables políticos que tomen medidas para garantizar que esta realidad se refleje en el marco regulatorio.

Nicolas Jeanmart, responsable de Seguros Personales y Seguros Generales en Insurance Europe, destaca que es necesario que los sistemas de pensiones «sean capaces de cumplir su función y perdurar en el tiempo, ya que el objetivo es asegurar que todo el mundo disponga de calidad de vida apropiada durante su jubilación”.

Por último, el ejecutivo añade que la industria del seguro «tiene el compromiso de ejercer su función en mejorar la protección de las personas, por lo que nuestras recomendaciones se basan en los resultados del estudio e identifican medidas a adoptar”.