Cómo desbloquear nuevas fuentes de rentabilidad en un horizonte de 15 años

| Por Beatriz Zúñiga | 0 Comentarios

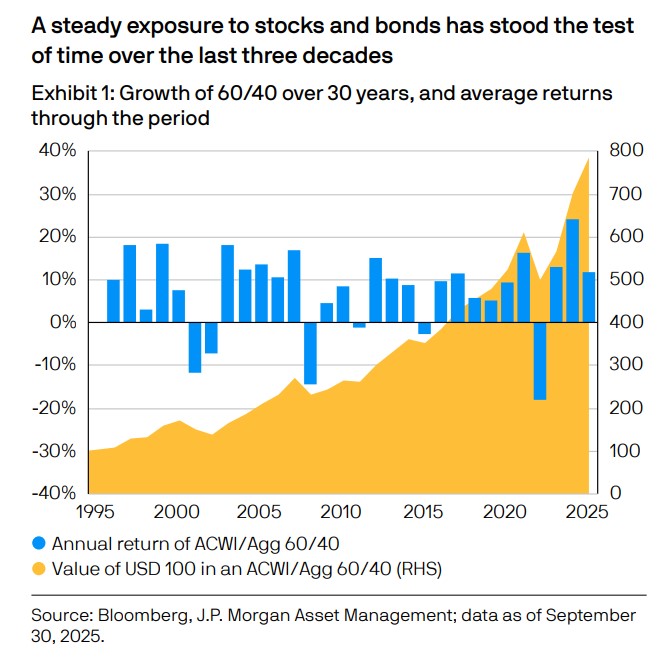

Los últimos 30 años han traído internet, la burbuja puntocom, el nacimiento del euro, el ascenso de China, la crisis financiera global, la expansión cuantitativa, la pandemia y el amanecer de la inteligencia artificial. Si hablamos en términos de mercado, en este mismo periodo, los bonos globales han registrado una rentabilidad total anualizada del 4,3% al año, y las acciones globales del 8,3%. “Esto significa que 100 dólares invertidos en una cartera 60/40 de renta variable y renta fija en dólares en septiembre de 1995 valen hoy 785 dólares”, señala JP Morgan AM en la 30ª edición de su informe Long Term Capital Markets Assumptions 2026.

Tal y como se plantea la gestora en su informe, la cuestión es cómo puede evolucionar la economía global y los mercados en la próxima década. Según su visión, los fundamentos más saludables de la economía global, como unos balances corporativos sólidos y una mayor disposición a invertir, se mantienen. Aun así, reconoce que los acontecimientos políticos recientes están cambiando el panorama, con una tendencia hacia el nacionalismo económico y un aumento de las barreras al comercio y a la migración.

Según el informe, estas tendencias pueden limitar el crecimiento global, pero también están impulsando con rapidez fuerzas positivas compensatorias, creando ‘rayos de esperanza’. Dos de estas fuerzas ya formaban parte de nuestras proyecciones del año pasado, pero esta adversidad está acelerando los temas que destacamos. En primer lugar, señala que la incertidumbre comercial y la desaceleración de la globalización implican que los países con superávit no tienen más remedio que invertir a nivel local para apuntalar sus economías. El activismo fiscal —un tema central en nuestras proyecciones del año pasado— se ha visto fuertemente intensificado.

Y, en segundo lugar, explica que una oferta de mano de obra menos abundante, a medida que las poblaciones envejecen y la migración se ralentiza, obligará a las empresas a recurrir a soluciones tecnológicas para mantener tanto los niveles de producción como los márgenes de beneficio. Esto, a su vez, acelerará la adopción de la IA y de otras tecnologías.

“La economía global se está adaptando a un nuevo conjunto de realidades, incluyendo activismo fiscal, adopción tecnológica y cambios demográficos, que impulsan tanto desafíos como oportunidades. Aunque se prevé una moderación en el crecimiento de los mercados desarrollados, las mejoras en inversión y productividad, impulsadas por la IA, respaldan una visión constructiva para el largo plazo”, apunta David Kelly, estratega jefe global de JP Morgan Asset Management.

Rentabilidad a 10-15 años

Teniendo en cuenta este escenario, la gestora señala que la rentabilidad anual prevista para una cartera 60/40 renta variable/renta fija, en dólares, durante los próximos 10-15 años sigue siendo atractiva: 6,4%. “Incluso después de un año de fuertes ganancias en el mercado de renta variable, las proyecciones de rentabilidad de los activos siguen siendo sólidas. La adopción de la IA impulsará tanto a corto como a largo plazo los beneficios y la productividad”, señala.

La gestora reconoce que las fuertes rentabilidades de la renta variable en lo que va de año implican valoraciones iniciales más altas para las acciones. No obstante, con el aumento del capex (inversión en capital) y del gasto fiscal, y con unos márgenes resistentes, sus previsiones de rentabilidad para la renta variable global apenas cambian con respecto al año pasado. “Combinadas con nuestra previsión para la renta fija, el escenario de rentabilidad para una sencilla cartera global 60/40 de renta variable y renta fija en USD se mantiene en el 6,4%.

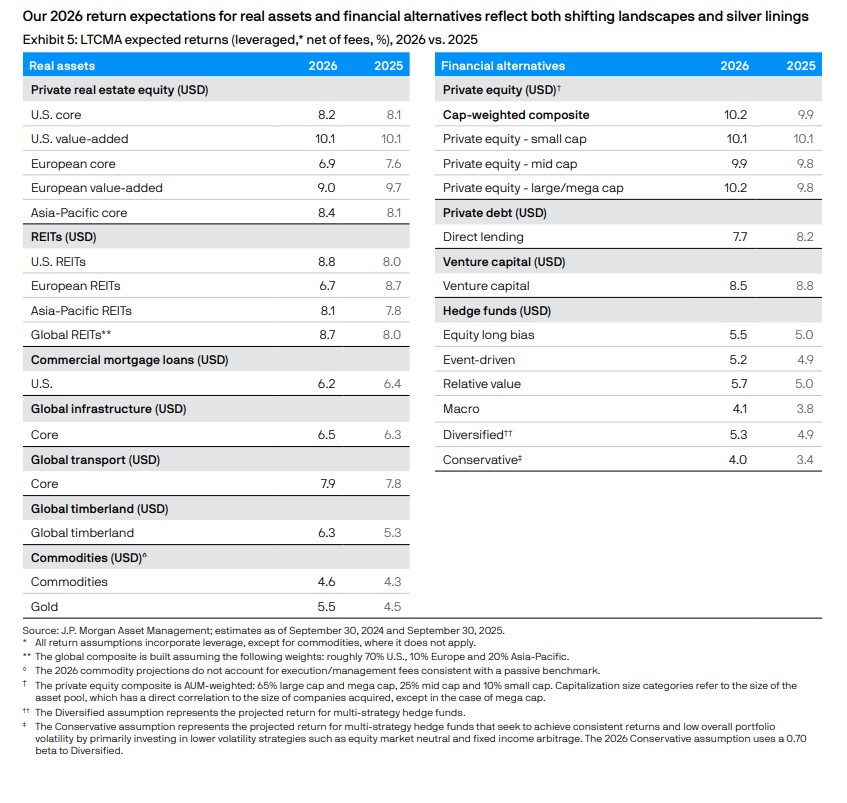

Y para una cartera 60/40+, que incluye una asignación del 30% a inversiones alternativas diversificadas, proyectamos una rentabilidad del 6,9% y una mejora del 25% en el ratio de sharpe en comparación con una simple 60/40. Aunque la asignación de los inversores a activos alternativos variará inevitablemente en gran medida, la inclusión incluso de una pequeña asignación puede hacer que las carteras sean más resistentes”, matizan.

En opinión de Grace Peters, codirectora global de Estrategia de Inversión de JP Morgan Banca Privada, para los inversores actuales, desarrollar resiliencia significa ir más allá de lo tradicional. “Los inversores deben adoptar activos alternativos y activos reales para gestionar el riesgo y desbloquear nuevas fuentes de rentabilidad. Lo más importante es vincular las inversiones a un plan orientado a objetivos, asegurando que las carteras se mantengan alineadas y flexibles, permitiendo conservar la confianza incluso en entornos de incertidumbre”, afirma Peters.

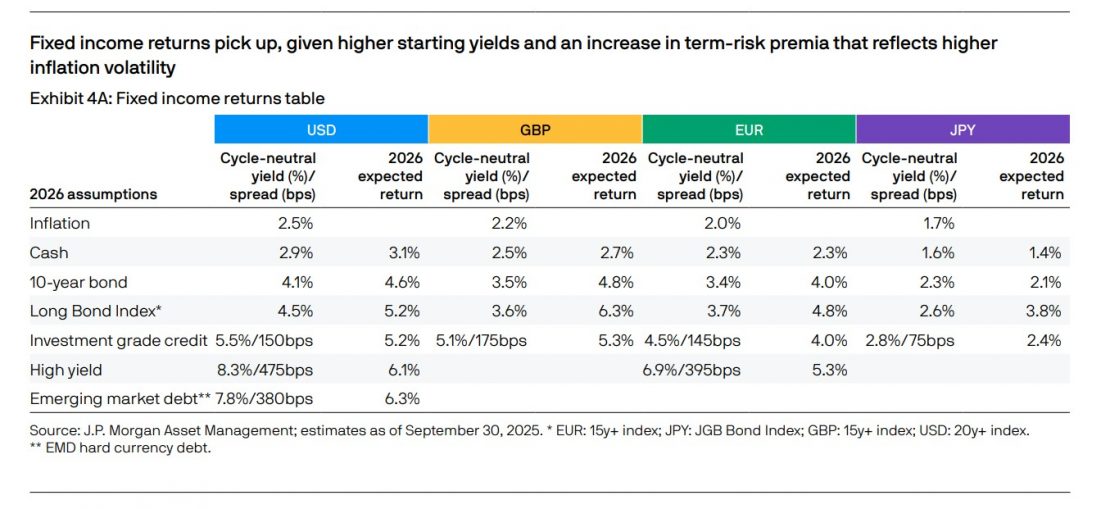

Rentabilidad por clase de activo

En cuanto a las previsiones de rentabilidad por clase de activo, el informe señala que los bonos del Tesoro intermedios de EE.UU. presentan un rendimiento del 4%, mientras que los de largo plazo alcanzan el 4,9%. Por su parte, el crédito con grado de inversión de EE.UU. se sitúa en 5,2%, “con ajustes por el acortamiento de los vencimientos”, y el crédito high yield estadounidense ofrece un 6,1%, impulsado por una mayor calidad crediticia.

En renta variable, la gran capitalización estadounidense mantiene un 6,7%, mientras que la renta variable global alcanza un 7% en dólares, beneficiándose de la apreciación de la moneda. “Los mercados emergentes proyectan un 7,8%, ligeramente inferior tras un año de sólidos resultados”, apunta el informe.

En el caso de los activos alternativos, señala que el private equity registra un 10,2%, reflejando un entorno de salida más favorable y mayores oportunidades en tecnología e IA. En el caso del real estate, estima que EE.UU. ofrece un 8,2%, mientras que en Europa se sitúa en 6,9%. Por último, considera que la infraestructura global alcanza un 6,5%, destacando la importancia de los servicios esenciales en un entorno de políticas comerciales cambiantes, y para las materias primas proyecta un 4,6% para una cesta amplia, con el oro en 5,5%, y el Timberland global sube a 6,3%, aumentando respecto al año anterior.

Principales tendencias y conclusiones

Entre las tendencias que identifica el informe para los próximos 10-15 años, destaca lo que llama el “nacionalismo económico”, que considera un desafío, pero no un obstáculo insuperable. “Las fricciones comerciales, aunque dominan los titulares, están impulsando a algunos países a incrementar la inversión interna, lo que representa un efecto positivo frente al impacto de los aranceles”, explica.

Fuera de los riesgos, considera que uno de los principales motores de los mercados alcistas seguirá siendo la tecnología. Según sostiene, la inversión de capital y el gasto en innovación tecnológica aportan impulso al mercado en general, mientras que los gobiernos intensifican sus esfuerzos mediante estímulos e incentivos sin precedentes. “En este contexto, el auge de la inteligencia artificial (IA) se encuentra en un momento crítico. Su adopción está creciendo rápidamente y la inversión es masiva, por lo que los inversores deben centrarse en identificar ganadores y perdedores en esta nueva ola tecnológica, haciendo que la gestión activa sea más relevante que nunca”, apunta el documento en sus conclusiones.

El informe lanza también una reflexión sobre el impacto que tendrá la evolución de las divisas. Explica que tras dos años de ganancias del 20% y otro 14% en lo que va de año, la rentabilidad de la renta variable estadounidense ha sido excepcional para los inversores en dólares. Sin embargo, advierte de que quienes invierten en euros han experimentado un desempeño más ambiguo, “ya que la fortaleza de la divisa ha compensado parcialmente el retorno positivo de las acciones estadounidenses”.

Por último, lanza una conclusión clara para los inversores: la diversificación no es opcional, sino esencial. “Los cambios en políticas y la mayor inversión generan una inflación más volátil, lo que exige carteras más inteligentes que incorporen activos alternativos y activos reales para garantizar resiliencia y rentabilidad. Asimismo, la selección de gestores se vuelve clave para aprovechar un entorno marcado por cambios disruptivos”, concluye el informe.