Mercado de crédito: cambio de paradigma y posibles riesgos ocultos

| Por Beatriz Zúñiga | 0 Comentarios

En opinión de algunas gestoras, el mercado de renta fija vive un claro cambio de paradigma con respecto al riesgo implícito de los activos (spreads de crédito), con una cantidad cada vez mayor de empresas financiándose a tipos más bajos que sus Estados de referencia.

“En Europa más de 80 corporaciones se financiaban en septiembre a tasas más bajas que algunos bonos soberanos. Un ejemplo es Airbus, cuyos bonos a 5 años tienen un rendimiento inferior al de los OAT del Gobierno francés a un lustro. En EE.UU. también estamos viendo casos, como el de Microsoft, financiándose al 4,11% frente al Treasury al 4,12%. Esto se justifica por el apoyo estatal a determinados sectores, como defensa o tecnología/IA, y a la percepción de mayor estabilidad en la gestión de compañías privadas frente a la inestabilidad política que están viviendo algunos gobiernos, la cual, puede afectar a la financiación de los Estados”, explica David Montoya, Fixed Income Client Portfolio Manager de La Française.

Según su análisis del mercado actual de high yield, las curvas entre el crédito europeo y el estadounidense han mejorado su pendiente hasta los 7-8 años, ofreciendo oportunidades potenciales para aprovechar el «carry» y el «roll down». Sin embargo, reconoce que debido a la volatilidad en la parte larga de tipos, es poco interesante ir más allá de los 5 años.

“Los niveles de default para el segmento de crédito high yield, el de mayor riesgo, se mantienen bajos: 1,2% en EE.UU., 1,5% en Europa, con previsiones cercanas al 2%. El distress ratio también es bajo, lo que sugiere un entorno crediticio saludable que permite aprovechar el “carry”. No obstante, los spreads de crédito se encuentran en niveles bajos y es probable que aumente la dispersión sectorial y según la calificación crediticia. En caso de que los spreads se amplíen moderadamente podríamos ver un comportamiento inferior de los sectores cíclicos en relación con los no cíclicos, así como entre los emisores de peor calidad crediticia (CCC) en relación con los de mejor calidad (BB). Por ello, el posicionamiento será clave en los próximos meses, que prometen ser volátiles”.

Los riesgos ocultos

Cambio de paradigma o no, los gestores consideran que el ciclo actual se caracteriza por su duración excepcional, con diferenciales en mínimos históricos y tasas de impago muy bajas.. Pero algunas gestoras se preguntan si esto es realmente así o si hay ciertas dinámicas que suponen un riesgo oculto.

El primero en pronunciarse es Mauro Ratto, cofundador y codirector de inversiones, Plenisfer Investments (parte de Generali Investments), quien ve un riesgo en la correlación entre la menor frecuencia de impagos y la creciente prevalencia de operaciones no convencionales de gestión de pasivos corporativos. “Entre ellas se encuentran las operaciones de uptiering, cada vez más comunes en Estados Unidos y ahora también en Europa. La creciente relevancia de este tipo de operaciones también debe evaluarse teniendo en cuenta el aumento del volumen de la deuda privada, estimado actualmente en unos 2 billones de dólares, ya que la gran disponibilidad de capital para invertir en el mercado aumenta exponencialmente el riesgo de deterioro de la calidad crediticia y de los criterios de concesión de préstamos”, argumenta Ratto.

Otro factor de riesgo que observa Ratto en el crédito de alto rendimiento se refiere al fenómeno creciente de las emisiones destinadas a distribuir dividendos a los accionistas, las denominadas “recapitalizaciones de dividendos”. En su opinión, históricamente marginales en el total de emisiones de alto rendimiento, estas operaciones han cobrado mayor importancia en 2025, alcanzando a principios de verano el 8% de las emisiones europeas de alto rendimiento y aproximadamente el 5% en Estados Unidos. Y, al mismo tiempo, se han reducido las adquisiciones apalancadas y las salidas a bolsa de empresas respaldadas por capital privado.

“La consecuencia para los fondos es una menor capacidad para devolver el capital a sus inversores, una dificultad que se mitiga mediante operaciones de recapitalización de dividendos. Estas transacciones permiten a los fondos distribuir efectivo sin perder el control de las empresas, aunque a costa de aumentar el apalancamiento global y los riesgos asociados a la sostenibilidad de la deuda y los flujos de caja futuros. Esta tendencia exige a los inversores prestar más atención a la calidad real de la deuda y a la sostenibilidad de la estructura de capital del emisor, yendo más allá de las meras calificaciones o los niveles de diferencial a la hora de analizar las oportunidades de inversión”, añade Ratto.

También en crédito privado

“Cautela” y “selección” también son dos palabras que resuenan en el mercado de crédito privado. “Desde la perspectiva del inversor, es fundamental analizar todo el espectro de liquidez. Lo primero es determinar si se está siendo adecuadamente compensado por asumir una menor liquidez. A lo largo del abanico crediticio, cuanto mayor es la sensibilidad económica de un activo, menor es su calidad y mayor debe ser el diferencial que exigimos como inversores”, señala Dan Ivascyn, CIO de PIMCO.

En opinión de Ivascyn, aunque venimos de varios años de sólidos rendimientos en crédito, los diferenciales están ajustados: “Hemos visto un fuerte crecimiento en algunas de las áreas más sensibles del mercado, tanto en los préstamos bancarios —considerados más públicos— como en el crédito privado, como los préstamos directos a empresas de tamaño medio. Dada esta expansión y el deterioro observado en los estándares de suscripción, no debería sorprender que empiecen a aparecer algunos problemas crediticios. Creemos que ciertas áreas del mercado que han crecido demasiado rápido podrían acabar decepcionando a los inversores”.

Para poner en perspectivas este mercado, Pierre Pincemaille, secretario general de inversiones en DNCA, afiliada de Natixis IM, apunta un par de datos: «La cifra es vertiginosa: 1,7 billones de dólares. Ese es el tamaño del mercado mundial de deuda privada, un segmento del mercado de bonos que ha experimentado un crecimiento excepcional en los últimos cinco años, especialmente en Estados Unidos, donde ahora alcanza el billón de dólares». En su opinión, las quiebras de Tricolore y First Brands -firmas del sector automovilístico- han aumentado la inquietud de los inversores.

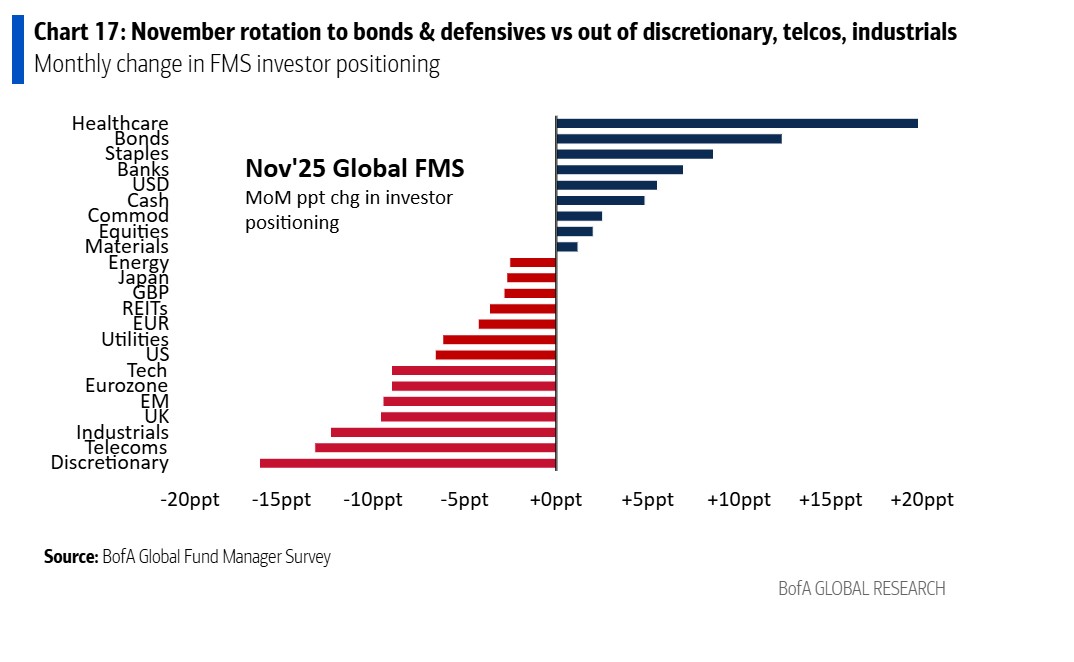

«Siguiendo el patrón clásico de ‘vender primero, pensar después’, los inversores han reducido su exposición al segmento más arriesgado del crédito corporativo de alto rendimiento, lo que ha provocado un aumento de los diferenciales. En cuanto a la renta variable, han ajustado sus posiciones en gestoras de activos privadas y acciones bancarias. La falta de detalles sobre la exposición de los bancos a las NDFI hace que la actual temporada de resultados trimestrales sea aún más crucial para identificar a los perdedores de esta secuencia. En términos más generales, cabe señalar que el factor calidad en Europa ha tenido un rendimiento significativamente inferior en 2025, a pesar de la resistencia de los beneficios en ese segmento. La configuración actual de los mercados de renta variable, caracterizada por valoraciones elevadas e indicadores técnicos ajustados (distancia con respecto a las medias móviles de 50 días), debería llevar naturalmente a los inversores a revisar este tema de cara a 2026″, explica Pincemaille.