Análisis de los factores de renta variable en el segundo trimestre de 2023

| Por Cecilia Prieto | 0 Comentarios

Los mercados de renta variable siguieron subiendo en el segundo trimestre del año, aunque más lentamente. El índice MSCI World subió un 6,8% en el trimestre, la renta variable estadounidense un 8,6% y la europea un 2,3%. Los impulsores del rendimiento siguen siendo los mismos, y las megacapitalizaciones, en particular las tecnológicas, son las que generan la mayor parte de este.

Las ganancias de la renta variable en lo que va de año se han concentrado en unas pocas marcas caras, y los mercados de renta variable están valorando que la inflación descienda a buen ritmo, el crecimiento se mantenga firme y el desempleo se mantenga bajo. La incertidumbre sigue siendo muy elevada y se pueden encontrar oportunidades entre los rezagados, incluso en el lado defensivo o más asequible de los mercados.

En el segundo trimestre se mantuvo la tendencia iniciada en el primero. Las grandes acciones tecnológicas se beneficiaron del sentimiento positivo en torno a la inteligencia artificial generativa (IA) y la IA en general, y acciones como Nvidia registraron una rentabilidad del 52,3% durante el trimestre (tras el +90% del primer trimestre). En general, los mercados de renta variable se vieron favorecidos por el optimismo sobre la trayectoria de la inflación estadounidense y por la sorprendente resiliencia del desempleo. En general, el año 2023 sigue pareciendo opuesto al año 2022: los valores de crecimiento suben, el Bitcoin sube (83,7% en lo que va de año), y los altos dividendos y el valor bajan. Este brusco giro pone de manifiesto, una vez más, la importancia de la diversificación.

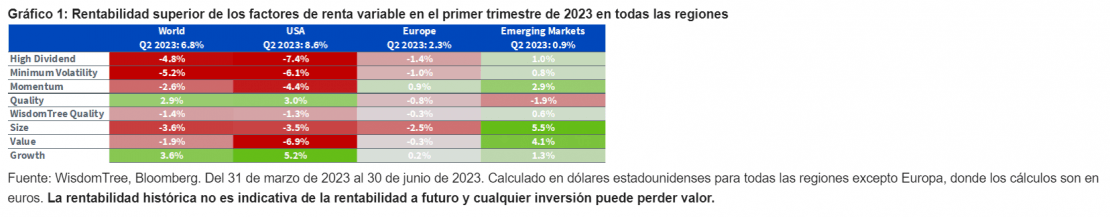

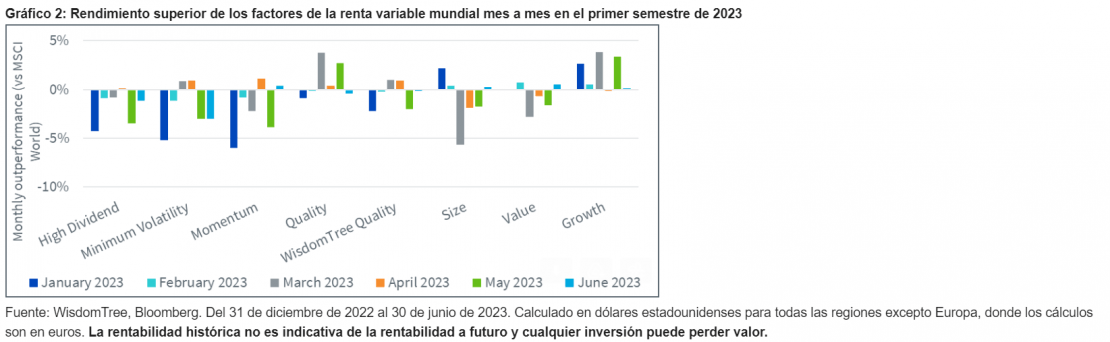

Este año sigue siendo un periodo difícil para la inversión en factores en los mercados desarrollados: las acciones de crecimiento obtuvieron un rendimiento superior en el segundo trimestre, con un 3,6% más en todo el mundo y un 5,2% en EE. UU. La calidad sigue siendo el segundo mejor factor del trimestre en los mercados desarrollados, sobre todo al cargar acciones tecnológicas más caras. Otros factores como valor, altos dividendos y mínima volatilidad sufrieron el cambio de regímenes en comparación con el año pasado. A modo de testimonio de la brusca inversión del sentimiento/rendimiento, el impulso está registrando el peor rendimiento del año hasta la fecha a nivel mundial y en EE. UU., ya que no pudo ajustarse al rápido cambio. En los mercados emergentes, dominan el tamaño y el valor, pero la mayoría de los factores lograron rentabilidades superiores durante el trimestre.

El año 2023 ha sido muy sistemático en cuanto a los factores. El crecimiento registró mejores resultados en 5 de los 6 meses, y sólo bajó un -0,2% en abril. En la mitad de los meses (enero, marzo y mayo) obtuvo un rendimiento superior al 2%. Los altos dividendos obtuvieron un rendimiento inferior casi todos los meses, con un 0,1% más en abril, lo que le salvó de una racha «perfecta».

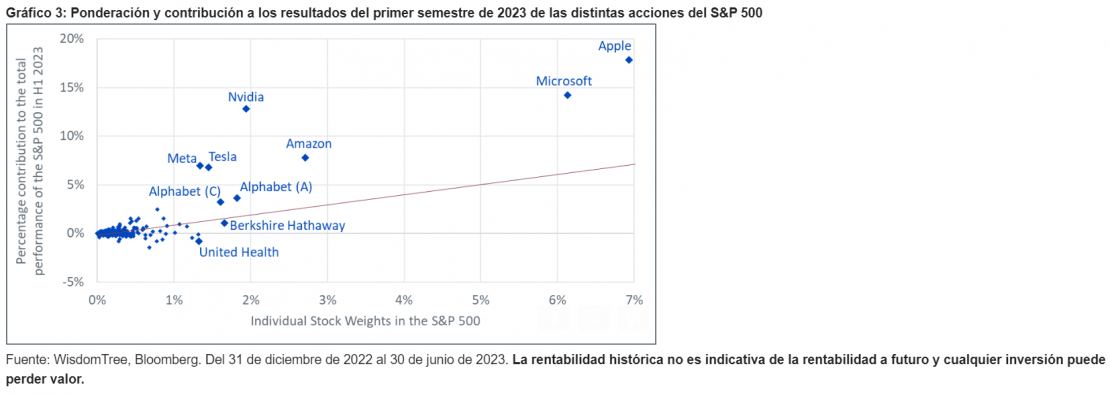

Si se observa el rendimiento del S&P 500 en lo que va de año (+16,6%), casi tres cuartas partes de este proviene de las diez mayores acciones del índice. Esas acciones solo representan el 27% de la ponderación del índice. El Gráfico 3 muestra, para cada acción, su ponderación en el índice y su contribución al rendimiento semestral del índice. Todas las acciones que se sitúan por encima de la línea roja contribuyeron más de lo que supondría su ponderación. Claramente, las ocho acciones tecnológicas de las 10 mejores del S&P 500 han contribuido muy positivamente, lo cual explica la mayor parte del rendimiento del índice.

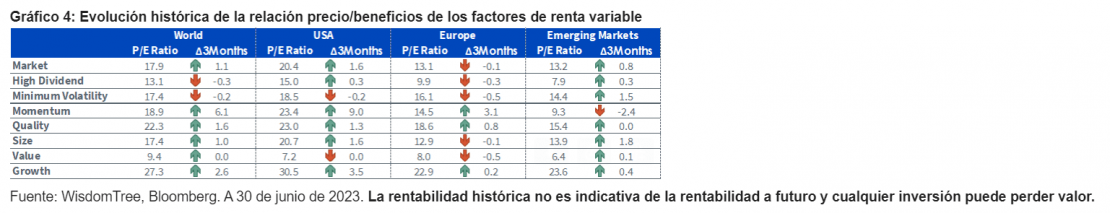

En el segundo trimestre de 2023, los mercados siguieron encareciéndose gracias al buen rendimiento. El crecimiento se encareció rápidamente y presenta una relación precio/beneficios (PER) superior a 30 en EE. UU. No obstante, el valor sigue siendo muy barato: 7,2 en EE. UU. y 9,4 en los mercados desarrollados. Este es también el caso de los altos dividendos con valoraciones bajas de dos dígitos. La valoración del impulso está subiendo rápidamente, una clara señal de que la cesta se está desplazando del valor barato al crecimiento caro. Los próximos meses nos dirán si fue demasiado tarde.

De cara al resto del año 2023, da la sensación de que los mercados están valorando un resultado perfecto, con una inflación en descenso, un crecimiento todavía resiliente y un desempleo bajo. En general, la incertidumbre sigue siendo muy alta y la volatilidad de los tipos de interés continúa siendo muy elevada en todo el mundo. El optimismo estadounidense podría desmoronarse rápidamente. Con las ganancias acumuladas en lo que va de año concentradas en un puñado de marcas caras, existen oportunidades potenciales en algunos de los rezagados, incluso en el lado defensivo o más barato de los mercados.

Tribuna de Pierre Debru, responsable de análisis cuantitativo y soluciones multiactivo de WisdomTree