El apoyo a las resoluciones medioambientales y sociales desciende en la temporada de voto de 2023 en Estados Unidos

| Por Lorena Delgado | 0 Comentarios

Un informe reciente de Morningstar revela las tendencias clave sobre cómo los accionistas estadounidenses están respondiendo al creciente volumen de resoluciones que abordan temas ESG en 2023. «Los resultados de la temporada de proxy en 2023 realmente iluminan el debate en torno a la calidad de las resoluciones (la mayoría de las cuales son sobre temas sociales en Estados Unidos). Descubrimos que, en los últimos años, alrededor del 35%-40% de las resoluciones medioambientales y sociales se convertían en resoluciones clave. Este año es sólo el 16%, a pesar de que hay más resoluciones en general. Por lo tanto, el mercado está cuestionando el valor de la mayoría de las resoluciones de una forma que antes no lo hacía», señala Lindsey Stewart, Directora de Stewardship Investment Research, Morningstar.

El informe revela que el volumen de temas medioambientales y sociales ha vuelto a aumentar en 2023. El número de resoluciones propuestas por los accionistas de empresas estadounidenses creció un 18% en el ejercicio de representación de 2023, hasta un total de 616, frente a las 522 de 2022.

Esto siguió a un aumento fuerte del 16% ya en 2022, de 449 a 522, tras la decisión de la SEC de ampliar la definición de resoluciones de accionistas permisibles que abordan «cuestiones significativas de política social». El ejercicio de representación de 2022 fue el primero en el que la mayoría de las resoluciones de los accionistas abordaron temas medioambientales y sociales, en lugar de temas de gobernanza. Esta tendencia continúa en 2023.

Las 337 resoluciones sobre medio ambiente y seguridad del ejercicio de representación 2023 representaron el 54% del total, frente al 52% de 2022. El número de resoluciones sobre medio ambiente y seguridad aumentó un 23% en 2023 frente a los 273 del año anterior, según recoge el estudio.

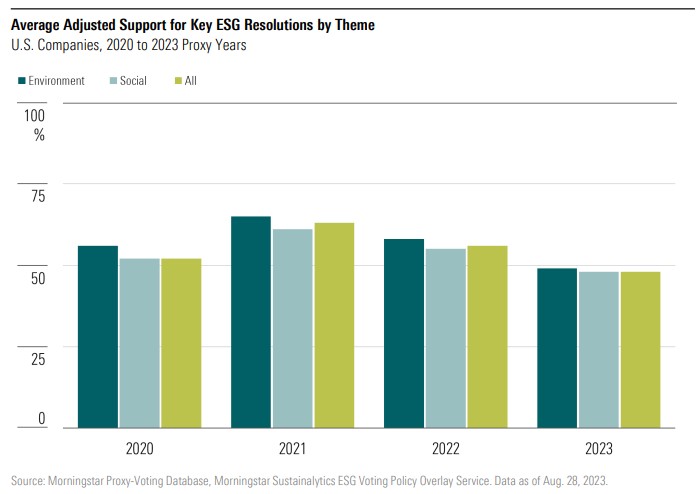

Los niveles de apoyo descendieron a medida que las resoluciones prescriptivas representaban una mayor parte del total. En comparación con años anteriores, los niveles de apoyo de los accionistas han caído drásticamente, representando el apoyo medio de los accionistas una caída de 10 puntos porcentuales, del 30% en el ejercicio de representación de 2022 al 20 en 2023.

Asimismo, el informe desvela que las resoluciones clave cuentan con el apoyo de al menos el 40% de los accionistas independientes de una empresa. Por ello, el descenso en el apoyo para las resoluciones clave en el año 2023 es más sutil, mostrando una caída hasta el 46%, desde el 56% en 2022. Este modelo de resoluciones se ha reducido casi a la mitad, de 102 el año anterior a 53 en 2023.

Por su parte, las cuestiones sociales continúan dominando: han representado más del 70% de las resoluciones clave desde 2020, sin excepción en 2023. En total, 37 de las 53 resoluciones clave de 2023 abordan temas sociales. Esto es algo más de la mitad del número de resoluciones clave sociales (76) en 2022, lo que refleja la tendencia general. Del mismo modo, el número de resoluciones clave medioambientales descendió de 22 a 12 en 2023, el número más bajo desde 2020. Cuatro resoluciones del ejercicio de representación 2023 abordaron una combinación de temas sociales y de gobernanza. Un factor importante en el descenso del número de resoluciones clave es que muchas propuestas que los gestores de activos podrían haber apoyado no llegaron a votarse.

Apoyo de los accionistas: la ventaja del medio ambiente sobre lo social se reduce en 2023

El apoyo a las resoluciones clave relacionadas con el medio ambiente ha estado sistemáticamente por delante de las resoluciones sociales en los últimos cuatro años de representación, aunque por un margen pequeño y cada vez más estrecho. En cuestiones de medio ambiente, el volumen de resoluciones clave que abordan cuestiones distintas al clima ha disminuido, hasta niveles similares a 2020. En 2023 se aprobaron 10 resoluciones sobre el cambio climático y las emisiones de gases efecto invernadero, frente a las 15 de 2022.

En cuanto al aspecto social, la actividad política, así como las propuestas sobre equidad y seguridad en el lugar de trabajo dominaron en 2023, así como en años anteriores. El cambio climático y la ética tecnológica también fueron temas destacados.

Los registros de voto de las tres grandes empresas de índices, BlackRock, State Street y Vanguard, mostraron tendencias divergentes en medio del descenso general del apoyo.

BlackRock y Vanguard redujeron drásticamente su apoyo a las resoluciones clave en 2023. BlackRock apoyó el 38% de las resoluciones clave en 2023, frente al 50% en 2022. Vanguard hizo lo propio en sólo el 8% de las resoluciones clave en 2023, frente al 23% en 2022. El apoyo de State Street aumentó: la empresa apoyó el 66% de las resoluciones clave en 2023, frente al 59% en 2022. Esto significa que existe una divergencia aún mayor entre los patrones de voto de las tres empresas que la observada a principios de este año.

Tal y como ocurrió en 2022, las resoluciones de los accionistas más respaldadas en el ejercicio de representación de 2023 se centraron en las solicitudes de información y divulgación sobre cuestiones materiales que la empresa aún no ha facilitado o prometido.

«Con el cambio de posturas y la creciente politización en torno a la agenda climática en los EE. UU. creando opiniones divididas sobre el tema, es interesante observar que el número de resoluciones clave ambientales cayó de 22 en el año de proxy 2022 a 12 en 2023, el recuento más bajo desde 2020. Esto coincide con la regulación entrante establecida para llenar muchos de los vacíos de información y gobernanza sobre el clima que antes se llenaban con resoluciones de los accionistas”, concluye Stewart.