Cómo ahorrar comisiones con las clases limpias de fondos

| Por Rocío Martínez | 0 Comentarios

Un mismo fondo de inversión tiene distintas clases de participaciones. Una de ellas, la clase limpia, se caracteriza por ser más barata para el inversor minorista. La razón es que este tipo de vehículos no aplica retrocesión de comisiones para el vendedor del fondo. «En otras palabras, la gestora no paga comisiones a aquellos que comercializan sus fondos y sólo retribuye al gestor», explican desde Nextep Finance. Por tanto, el inversor se encuentra ante las clases de fondos con las comisiones más bajas.

¿Cómo se llega a esta situación? En EBN Banco recuerdan que normalmente puede haber hasta más de diez clases distintas (en ocasiones hasta más de veinte) de un mismo fondo, con comisiones distintas que dependen del público objetivo al que van dirigidas, entre otros factores. De esta manera, prosiguen en EBN Banco, el cliente institucional «gozaría de los costes más bajos; después le seguirían los clientes de banca privada y por último el cliente retail o minorista», que soporta las comisiones más elevadas.

Con la entrada de MiFID II en 2018, entraron en España las llamadas clases limpias de fondos de inversión «que es una clase más barata, cercana a la clase institucional, sin comisión de distribución -retrocesión-«. Ambas firmas admiten que en términos generales, «podemos hablar perfectamente de ahorros por encima del 30% en la comisión de gestión anual si se utilizan las clases limpias». Una gran ventaja, según Nextep, ya que existen en el 90% de los fondos disponibles en el mercado español, lo que incluye casi todos los de gestión activa, según la firma. En consecuencia, el inversor puede obtener una rentabilidad mayor invirtiendo en el mismo fondo, simplemente por el ahorro de comisiones.

Las clases limpias de fondos son aptas para todos los inversores. Pero es especialmente beneficiosa para los perfiles «con mayor tolerancia al riesgo y su cartera esté compuesta principalmente por fondos de renta variable de gestión activa», ya que «podrán notar un ahorro superior en comisiones de gestión anual si invierten a través de fondos en clases limpias». Nextep cifra el ahorro en comisiones en este caso en más del 50%.

Tendencia al alza

La oferta de clases limpias de fondos irá a más en el futuro próximo, «primero porque es la mejor opción disponible para el cliente minorista: ¿por qué pagar más por el mismo fondo cuando existe una clase con menores comisiones que hace exactamente lo mismo que ese fondo con mayores gastos corrientes?», afirman en EBN Banco, aunque puntualizan que «solo falta que el minorista conozca que tiene acceso a esa clase limpia y que la pida en su centro de venta y si no se la ofrecen que elija otro distribuidor que sí la tenga».

También jugará a favor de las clases limpias de fondos la lógica convergencia con el resto de economías desarrolladas, donde, tal y como puntualizan en Nextep, «en otros países avanzados este tipo de esquemas es ya muy habitual, puesto que no existe un oligopolio» de distribución como en España. De hecho, en muchos países, como los nórdicos o Japón, cuando alguien se limita a comprar un fondo por internet automáticamente accede a clases limpias o su equivalente. «Es decir, a participaciones más baratas que si va a la entidad y le asesoran en la compra de dichas participaciones». Y en Países Bajos o Reino Unido «las retrocesiones están directamente prohibidas», tal y como recuerda la firma.

Pese a todo, en la firma observan que ya hay entidades «que se han dado cuenta de que distribuir este tipo de participaciones aumenta su volumen de distribución, porque también ganan aplicando corretajes o comisiones de custodia». En este punto, en Nextep matizan que incluso con comisiones de custodia o corretajes, «las clases limpias siguen saliendo alrededor de un 30% más baratas que las clases minoristas normales».

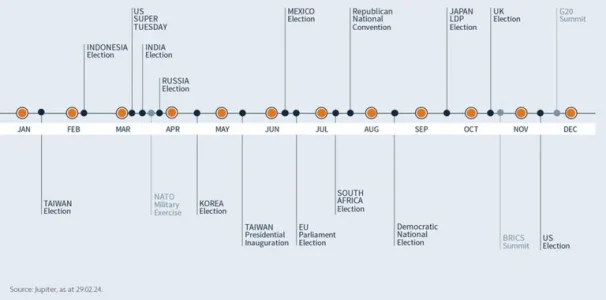

La normativa también iba a ser un factor de impulso para las clases limpias de fondos, en tanto que la Retail Investment Strategy (RIS) fomenta la inversión minorista: la Comisión Europea aprobó el 24 de mayo de 2023 un paquete de medidas que pretendía equiparar las normas de conducta y obligaciones de las entidades en la distribución de productos. En EBN Banco recuerdan que los objetivos son por un lado, aumentar la participación de los clientes minoristas en los mercados de capitales y velar por la protección de este segmento de clientes al tomar decisiones de inversión, para que estas se ajusten a sus necesidades y preferencias, y asegurarles un trato justo.

Pero esta misma semana, el Parlamento Europeo ha decidido aprobar las enmiendas a la RIS que se incluyeron en el informe acordado por la Comisión de Asuntos Económicos y Monetarios del Parlamento Europeo (ECON). Esas enmiendas, según explican en EBN Banco, deberán ser revalidadas tanto por la Comisión, como por el Consejo y el Parlamento, para ver si se incorporan en el texto final de la RIS, e incluyen cambios muy importantes con respecto al texto inicial del Reglamento de la Comisión Europea.

«El ECON elimina la propuesta de prohibición de incentivos en la recepción y transmisión de órdenes, por lo que por este lado no parece que se vaya a apoyar a las clases limpias en solo ejecución. No obstante, sí se contempla establecer unos requisitos, pendientes de desarrollar, sobre en qué casos permitirlos y en cuáles no», aseguran en la firma, que admiten que estarán «atentos a las novedades» en el campo regulatorio.

Beneficios para las firmas

Las clases limpias de fondos no solo beneficia a los inversores minoristas: también tiene aspectos positivos para las propias entidades de inversión. En EBN Banco apuntan que, en su caso, «nos aporta independencia y sobre todo transparencia«, en tanto que «se ha declarado entidad independiente ante el regulador, lo que significa que no ofrecemos producto propio en nuestras carteras de inversión y asesoramiento y solo cobramos custodia de fondos sin aceptar ningún tipo de incentivo de terceros, además de devolver el 100% de la retrocesión en los pocos fondos que no tienen clase limpia disponible para los clientes».

Para Nextep, «las clases limpias nos permiten poner en práctica la filosofía de trabajar solo para el cliente» con el añadido de «no perjudicar a los gestores, que son los que hacen la labor de gestión». En este punto declaran que en España hemos llegado a una situación «en la que están cobrando más los distribuidores que los propios gestores, algo que no beneficia en absoluto al cliente» y aclaran que cuanto menos cobre el gestor, «más tenderá a limitarse a indexarse a un índice de referencia y olvidarse de analizar y gestionar».