Una gran mayoría de los lectores de Funds Society invierte en fondos de inversión y, de forma creciente, apuesta por la gestión pasiva y alternativa. Así se desprende de una encuesta elaborada por este medio entre sus suscriptores. En el estudio, de carácter global -y que incluye mercados como España, EE.UU., Chile, México, Uruguay, Argentina, Colombia, Perú, República Dominicana o Panamá- han participado cerca de 200 personas de más 10 países, de las que aproximadamente la mitad han ofrecido sus respuestas en el mercado español.

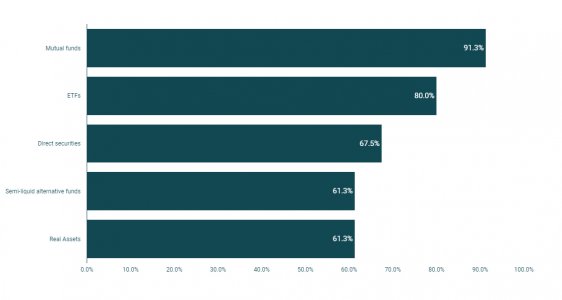

En concreto, el 91,3% de los encuestados en España invierten en fondos de inversión, en línea con los datos globales (también el 91,3% de los lectores de Funds Society se posiciona en estos vehículos).

«En primer lugar, diría que el atractivo de los fondos de inversión está en el amplio abanico de fondos existente que permite seleccionar distintas filosofías o estilos de inversión de forma sencilla. Por otro lado, considero relevante la diversificación de activos que puedes alcanzar a un coste muy razonable, que además permiten reducir el riesgo de inversión de tus ahorros. Por último, destacaría que tienen un importante beneficio fiscal para las personas físicas, a través de los traspasos entre fondos que están exentos de tributación, por lo que te permiten cambiar tus estrategias de inversión sin pagar impuestos por las plusvalías acumuladas», explica Carlos González Ramos, director de Relación con Inversores, Marketing y Comunicación en Cobas AM.

Para Ramiro Martínez-Pardo del Valle, presidente de Solventis, es el producto más completo para los inversores, por motivos similares: «Ofrece liquidez diaria; diversificación a pesar de que inviertas en un solo fondo: existe una gama amplísima de productos que se adaptan a cualquier perfil inversor; son gestionados por profesionales especializados en los sectores, activos y zonas geográficas a los que se dirige la política de inversión del fondo y, en el caso de personas físicas, hay diferimiento fiscal en el pago de las plusvalías acumuladas cuando se producen traspasos entre fondos. Resulta un producto imbatible», asegura.

Apetito por la gestión pasiva

Pero también entre nuestros lectores es clara una apuesta fuerte por los fondos cotizados y la gestión pasiva. Así, el 80% de los encuestados en España invierten en ETFs, también en línea con el dato global, que se sitúa en el 82%.

«Los ETFs ofrecen a los inversores centrarse en la distribución de activos de su cartera posicionándose en vehículos que son muy eficientes, especialmente si tratas de batir al S&P, además de la mayor transparencia sobre lo que tienes en tu cartera y facilidad de seguimiento», explica Rafael Romero, director de Abante Asesores en Málaga. «En general su uso está en auge, aunque es en el mundo institucional y en carteras de fondos de fondos donde se ha amplificado mucho, incorporando también los ETFs de gestión activa con estrategias distintas, tipo “equal weight”, pequeñas compañías, value, temáticos, etc.», añade.

Para el experto, no obstante, «un inversor particular debe ser consciente de la erosión que va a tener en la rentabilidad final invirtiendo de forma activa en ETFs por impuestos, además de comisiones de brokerage y depositaría. Adicionalmente, la gran concentración que están experimentando los principales índices apoya el aumentar los fondos de gestión activa tradicionales, ya que los gestores tienen más oportunidades de encontrar ineficiencias». En todo caso, matiza el experto, «existen fondos de ETFs que unen lo mejor de los dos mundos (gestión indexada, de reducidos costes y fiscalidad ventajosa)».

Inversión directa

Ligeramente por debajo del dato global (del 70,6%), el 67,5% de los encuestados en España invierten en acciones de forma directa.

«Como inversor particular, en ocasiones invierto de forma directa, cuando aparecen oportunidades concretas en valores con potencial de revalorización», dice Martínez-Pardo del Valle, desde Solventis. Pero hace hincapié en su preferencia por los fondos: «Desde la gestora, invertimos principalmente en IICs salvo casos puntuales en los que recibimos un mandato concreto de algún inversor para invertir de forma directa. Y en este caso buscamos valores muy determinados, con buenos fundamentales y con potencial de revalorización. Pero como regla general, invertimos las carteras de clientes en fondos de inversión».

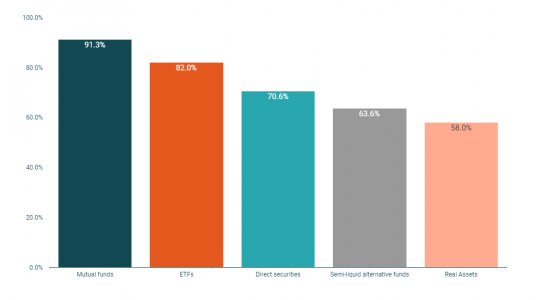

Audiencia global: productos en los que se posicionan. Fuente: Funds Society

Actividad creciente en los mercados alternativos

Los datos también muestran cómo los inversores españoles están siendo muy activos en los mercados privados: el 61,3% de los encuestados en España invierten en activos reales, frente al 58% de los lectores a nivel global. Un apetito creciente que podría acelerarse en los próximos meses.

«Los mercados privados están cada vez más presentes en el patrimonio de los inversores españoles por diversificación, rentabilidades atractivas y baja volatilidad en las carteras. La evolución de estos mercados puede seguir creciendo por mayor especialización en diferentes sectores y mayor competencia en los equipos de gestión dedicados a ello», indica Fernando Gómez de Barreda, agente de Welcome AM.

«Es verdad que los tipos de interés actuales más altos implican que las rentabilidades sean más ajustadas, pero aun así en el largo plazo pueden seguir generando rentabilidades de dos dígitos. La diversificación y descorrelación con los mercados líquidos y cotizados es una ventaja para el inversor. Si el horizonte temporal de sus inversiones es a largo plazo, es un activo en el que hay que estar invertido indudablemente», añade.

«Sin duda existe un apetito creciente por activos de mercados privados. Éstos, a diferencia de los públicos, ofrecen siempre mayor estabilidad (su visión de largo plazo atempera el efecto cíclico) para la valoración de la cartera global de un inversor; su iliquidez puede a veces compensarse con fondos de inversión basados en activos reales que generen rentas y que éstas se repartan, parcialmente al menos, en forma de dividendo al inversor», afirma Guillermo Santos Aramburu, socio de la entidad de wealth management española iCapital.

El efecto diversificador es otro componente clave que se añade al citado componente de estabilidad y que permite aprovechar tendencias de crecimiento que vertebran el avance de la humanidad como son las infraestructuras, las energías renovables y el boom de los inmuebles ligados a logística, añade como puntos a favor. «En definitiva, cualquier inversor que por importe global de su cartera pueda permitirse menor liquidez en parte de ésta, debería contar con este tipo de activos vía fondos de inversión, en régimen de coinversión o ambas fórmulas», apostilla Santos.

¿Y los alternativos semilíquidos?

Además, la misma cifra, el 61,3% de los encuestados en España, invierten en fondos alternativos semilíquidos, ligeramente por debajo de la cifra global, que se sitúa en el 63,6%.

«Los fondos alternativos semilíquidos presentan varias ventajas frente a los fondos alternativos ilíquidos, destacando la flexibilidad, ya que suelen ofrecer plazos más cortos y periodos de liquidez más frecuentes. Esto proporciona a los inversores una mayor flexibilidad para acceder a su capital en momentos de necesidad o para aprovechar oportunidades de inversión. También tienen menor riesgo de liquidez debido a que los subyacentes en los fondos semilíquidos suelen ser más fáciles de vender o convertir en liquidez en un plazo más razonable. Por último, pueden proporcionar una mayor diversificación al ofrecer una combinación de activos líquidos e ilíquidos que puede ayudar a reducir el riesgo de la cartera», explica Koro Vázquez, selectora de fondos en Banco Cooperativo Español.

La experta añade que los fondos alternativos semilíquidos ofrecen diversas ventajas para los inversores, como el acceso a estrategias de inversión más sofisticadas y diversificadas, así como la potencial generación de retornos superiores a los ofrecidos por los activos tradicionales. Además, suelen tener una menor correlación con los mercados financieros, con lo que puede ayudar a reducir la volatilidad de una cartera de inversiones. Y estos motivos están detrás de su creciente interés en España. “Definitivamente se ha observado un creciente interés por los fondos semilíquidos que refleja la búsqueda de alternativas de inversión más flexibles y diversificadas en un entorno económico cambiante”, explica.

Respuestas de los encuestados en España: producto de inversión en el que se posicionan

Fuente: Funds Society