España mantiene un sólido crecimiento en un entorno de previsibles ajustes fiscales

| Por Dina Zelaya | 0 Comentarios

El crecimiento del PIB español es superior al de la zona euro, pero la presión del gasto sigue representando un reto para las finanzas públicas. Para garantizar la sostenibilidad a largo plazo, es necesario llevar a cabo reformas integrales de la financiación autonómica.

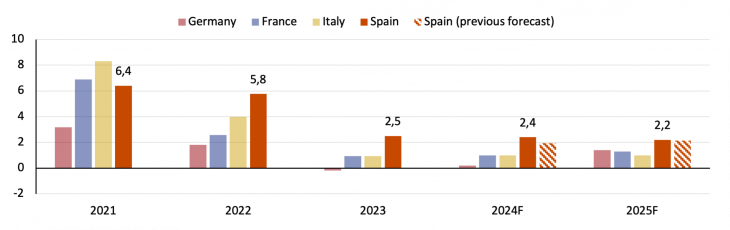

Jakob Suwalski, analista de deuda soberana y sector público en Scope Ratings, señala que desde la firma han revisado al alza su previsión de crecimiento del PIB de España para 2024 (A-/Positiva), desde el 1,9% hasta el 2,4%, debido al mayor dinamismo de las exportaciones y a la resistencia del consumo privado en el primer semestre del año, que superó a la de los países de la zona del euro (gráfico 1). Para 2025, se espera un crecimiento ligeramente inferior, en torno al 2,2%, reflejando principalmente la previsión de ajustes fiscales.

La economía española superó las expectativas de los analistas de Scope durante el primer trimestre, con un crecimiento intertrimestral del PIB del 0,7%, frente a su estimación inicial del 0,5%. Esta tendencia positiva continuó en el segundo trimestre, con una expansión de la economía del 0,8% según datos preliminares, lo que indica una resistencia subyacente en la estructura económica del país.

Gráfico 1 La economía española supera a la de la zona euro

En términos interanuales, %.

Fuentes: Eurostat, Scope Ratings

Principales factores de la buena marcha de la economía española

El mercado laboral español ha registrado una importante expansión, que es fundamental para sostener el crecimiento económico a largo plazo. El importante crecimiento de la población activa desde 2019 está impulsado principalmente por la inmigración, en particular de América del Sur, y las reformas del mercado laboral que han producido notables ganancias en las tasas de participación.

Estas reformas han aumentado la flexibilidad y la calidad del empleo y han reducido el nivel de paro, mejorando la dinámica del mercado laboral. En particular, gran parte del nuevo empleo de 2023 se atribuyó a personas nacidas en el extranjero, lo que subraya el papel clave de la inmigración en el fortalecimiento del mercado laboral español. El sector servicios, incluidos los sectores financiero y manufacturero, ha contribuido decisivamente a impulsar la productividad laboral.

Un factor que contribuye a la revisión al alza del crecimiento para 2024 es el comportamiento de las exportaciones españolas de servicios. A pesar de los retos económicos mundiales, los precios de los servicios exportados desde España han aumentado a un ritmo más lento que los de los países competidores. Esta estrategia de precios competitiva ha permitido a España captar una cuota creciente del mercado mundial de exportación de servicios no turísticos.

Además, las perspectivas industriales y de exportación de España son prometedoras, gracias a los signos de recuperación de sectores clave en toda la zona del euro, especialmente en Alemania (AAA/Estable). Es probable que esta revitalización industrial respalde las exportaciones globales de la zona del euro, de las que España saldrá beneficiada.

Otro elemento que apuntala la fortaleza económica del país es el importante apoyo de los fondos de la UE, en particular los Fondos de Recuperación destinados a mitigar los efectos de la pandemia y apoyar la resistencia a largo plazo. Este apoyo financiero le ha permitido acometer las inversiones necesarias en infraestructura, tecnología y sectores de energía verde, permitiendo la consolidación de las finanzas públicas sin socavar la vitalidad económica. Hasta la fecha, España ha recibido 48.000 millones de euros en subvenciones de la dotación global de 16.300 millones de euros (en torno al 11% del PIB) de la Comisión Europea.

En la última década, España ha aprovechado unos tipos de interés históricamente bajos para desapalancar tanto su sector público como su sector privado. La gestión proactiva de la deuda ha permitido mejorar el perfil crediticio del país y la asequibilidad de su deuda. Ahora que los tipos de interés tienden de nuevo a la baja, España está bien situada para aprovechar estas condiciones favorables para apoyar inversiones que fomenten el crecimiento, que siguen siendo modestas en relación con el PIB.

La mejora del mercado laboral impulsa el crecimiento de los ingresos, pero el aumento del gasto justifica ajustes fiscales

Desde la pandemia, España ha registrado mejoras significativas en los ingresos públicos en relación con el PIB. En 2023, los ingresos públicos aumentaron alrededor del 3% del PIB en comparación con 2019, debido principalmente a un aumento de los impuestos sobre la renta, lo que respalda los esfuerzos para reconstruir los amortiguadores fiscales y reducir la deuda. Esta resistencia contrasta fuertemente con las repercusiones fiscales de la crisis financiera mundial, que registró fuertes descensos de los que costó años recuperarse.

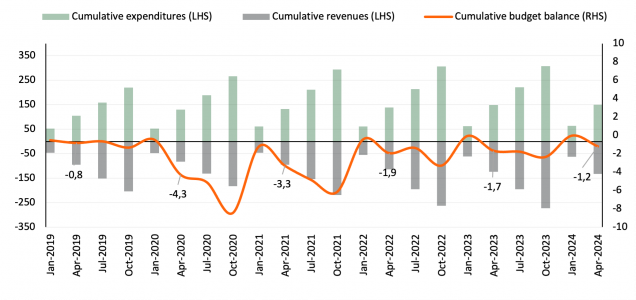

Gráfico 2 La dinámica presupuestaria mejora, pero el crecimiento del gasto sigue siendo un reto

Millones de euros (izquierda), % del PIB (derecha)

Fuentes : Ministerio de Hacienda, Scope ratings

La resiliencia de los ingresos fiscales puede atribuirse en gran medida a la robusta recuperación del mercado laboral, caracterizada por un aumento significativo del empleo y de la inflación, junto con medidas políticas eficaces como los ajustes de los tipos del IVA y los planes de mantenimiento del empleo.

De cara al futuro, se espera que una parte del aumento de los ingresos posterior a 2019 persista, influida por las reformas graduales de las pensiones que se espera apoyen las cotizaciones a la seguridad social. Además, la reciente inflación provocó aumentos de los salarios nominales, desencadenando un efecto de arrastre fiscal que ha impulsado los ingresos del impuesto sobre la renta de las personas físicas. Sin embargo, a pesar del fuerte crecimiento de los ingresos, el importante gasto ha dado lugar a un déficit presupuestario sustancial del 3,7% en 2023 y del 2,8% previsto para 2024.

Los presupuestos regionales españoles son cruciales para la futura trayectoria fiscal del país

Las significativas disparidades en los resultados presupuestarios y los niveles de deuda de las comunidades autónomas españolas subrayan la necesidad de una reforma global para mejorar la salud fiscal. Para hacer frente a estas disparidades, es crucial reformar el marco fiscal que regula el gasto y el endeudamiento de las comunidades autónomas.

A pesar del acuerdo de noviembre de 2023 entre el partido socialista español (PSOE) y el partido catalán ERC para asumir 15.000 millones de euros de deuda del Fondo de Liquidez Autonómico (FLA), el principal canal de financiación de los gobiernos regionales, persiste la preocupación de que este alivio incondicional de la deuda pueda dar lugar a un exceso de gasto sistémico a nivel regional.

Sin embargo, esta situación también podría actuar como catalizador de reformas más profundas que afecten a la (des)correspondencia entre ingresos y gastos de las regiones, lo que podría dar lugar a prácticas fiscales más sostenibles en todas las comunidades autónomas españolas.

Dado que la deuda pública española se situará en el 107,7% del PIB a finales de 2023 y se espera que disminuya gradualmente, es vital mejorar la resistencia fiscal mediante estrategias que apoyen el crecimiento económico y controlen el gasto público. Así pues, es imperativo que el Gobierno fomente el consenso en torno a las reformas, en particular las que afectan a los marcos subsoberanos y estimulan el crecimiento del PIB.

La próxima fecha de revisión prevista por Scope para el Reino de España es el 6 de septiembre de 2024.