¿Qué significa el último recorte de la Fed de cara a 2026?

| Por Beatriz Zúñiga | 0 Comentarios

La Reserva Federal de EE.UU. (Fed) celebró ayer su última reunión de 2025 y anunció una rebaja de 25 puntos básicos, cumpliendo con las expectativas del mercado. Así, el año cierra con los tipos de interés en el rango objetivo del 3,5% al 3,75%. En opinión de las gestoras internacionales, el hecho de que la Fed siga inclinándose por tipos más bajos, incluso cuando EE.UU. registra una inflación y un crecimiento más fuertes, pone de manifiesto una desconexión en la política monetaria global.

«Los datos disponibles sugieren que la actividad económica se ha expandido a un ritmo moderado. El crecimiento del empleo se ha ralentizado este año y la tasa de desempleo ha aumentado ligeramente hasta septiembre. Los indicadores más recientes confirman dicha evolución. La inflación ha venido aumentando desde principios de año y se mantiene en niveles elevados», ha argumentado la Fed.

En opinión de Gordon Shannon, gestor de carteras de TwentyFour Asset Management (Boutique de Vontobel), se trata de un recorte agresivo, ya que el FOMC ha señalado un listón más alto para la flexibilización de la política monetaria en 2026. “Los inversores están rebajando sus expectativas sobre el número de recortes de tipos que puede realizar la Fed. Sin embargo, con el mayor número de disidentes desde 2019, incluso antes de la llegada del nuevo presidente, el comité parece fracturado”, señala Shannon.

Desde lo ojos del FOMC

Los expertos de las gestoras coinciden en que la institución monetaria se enfrenta a un delicado ejercicio de equilibrio: frenar la inflación mientras apoya el mercado laboral para que los hogares se sientan económicamente seguros. En la reunión, Powell advirtió que no hay un camino libre de riesgos y señaló que una referencia razonable es que los efectos de la inflación impulsados por los aranceles —esencialmente un cambio puntual en el nivel de precios— probablemente se aliviarán, y destacó un avance notable este año en la inflación no relacionada con los aranceles.

Además, la Fed hizo hincapié en que las medidas futuras dependerán de los datos, pasando a adoptar un enfoque firme de reunión por reunión. Según destaca Daniel Siluk, gestor de carteras y responsable de Global Short Duration and Liquidity en Janus Henderson, Powell reforzó esta postura en su rueda de prensa, señalando que el Comité considera la bajada de hoy como un “ajuste prudente” y no como el inicio de un nuevo ciclo.

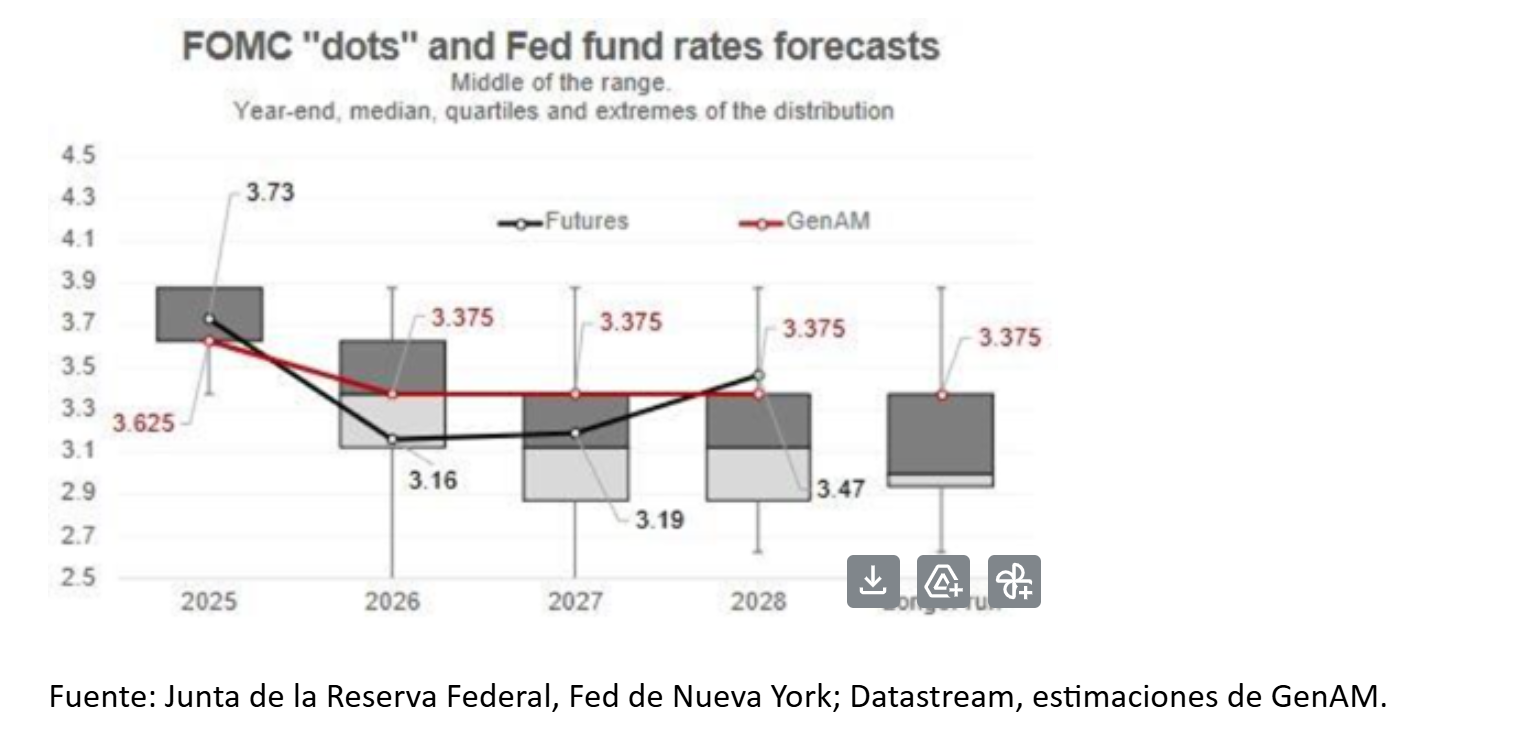

“El Resumen de las Proyecciones Económicas (SEP) se hizo eco de ese tono agresivo. Las previsiones de crecimiento para 2026 y 2027 se revisaron ligeramente al alza, la inflación bajó ligeramente para 2026 y el desempleo se mantuvo estable en el horizonte a medio plazo, lo que difícilmente constituye un contexto propicio para una flexibilización agresiva. La mediana de los puntos de los tipos de interés oficiales se mantuvo sin cambios en el 3,6 % para 2025 y el 3,4% para 2026, lo que indica solo un recorte al año. Las expectativas a largo plazo se mantienen ancladas en el 3,0%”, señala Siluk.

Con la vista en 2026

Hasta aquí los argumentos de la Fed, pero ¿qué significa esta decisión de cara a 2026? En primer lugar, y a corto plazo, Ray Sharma-Ong, director global adjunto de Soluciones Multiactivos Bespoke, Aberdeen Investments, considera que la decisión de la Fed justificaría un rally de alivio en los mercados. “Los mercados acudieron a la reunión del FOMC preocupados por la posibilidad de que se debatiera una subida de los tipos de interés. El comentario de Powell de que una subida ‘no era el escenario base’ eliminó ese riesgo por el momento. Además, los mercados también se sentirán aliviados por la decisión de la Fed de abordar la tensión en los mercados de repos y de financiación mediante la compra de 40.000 millones de dólares en letras a través de la OMO, lo que servirá como medida provisional de liquidez a corto plazo”, explica Sharma-Ong.

Más allá de este alivio inmediato, el experto de Aberdeen Investments añade que la política monetaria de la Fed ya no es un catalizador para los mercados. “La tasa neutral a largo plazo se mantuvo en el 3%. Ahora que la tasa de los tipos de interés de los fondos federales se sitúa entre el 3,5% y el 3,75%, el Comité considera que la política monetaria se encuentra dentro del rango efectivo de neutralidad. El listón para nuevos recortes es muy alto, lo que implica que es probable que el escenario de la política monetaria se mantenga estático durante algún tiempo”, argumenta.

De cara al próximo año, Tiffany Wilding y Allison Boxer, economistas de PIMCO, sostienen que la Fed entra en 2026 en modo de espera y observación, pensando de recortes a precaución. Con el tipo de interés en territorio neutral, la Fed adopta la dependencia de los datos y se enfrenta a un delicado acto de equilibrio en 2026.“Salvo un shock económico, probablemente no veremos otra bajada de tipos hasta la segunda mitad del próximo año. Nuestra perspectiva está en gran medida alineada con la de la Fed y con la actualidad de precios del mercado: esperamos que la Fed mantenga los tipos estables en un rango del 3,5% al 3,75% durante el resto del mandato de Powell como presidente, que se extenderá hasta mayo, antes de reanudar los recortes graduales de tipos más adelante en el año bajo el nuevo liderazgo de la Fed”, argumentan las economistas de PIMCO.

Las desavenencias

Una de las conclusiones que deja esta última reunión de la Fed es que la decisión tomada no contó con la unanimidad de los miembros del FOMC, puesto que Stephen Miran abogaba por un recorte de 50 puntos básicos frente a la mayoría. Por el contrario el gobernador de la Fed de Kansas, Jeffrey Schmid, y el de la Fed de Chicago, Austan Goolsbee, defendían mantener los tipos sin cambios.

“La decisión de la Fed de recortar tipos vino acompañada de tres votos en contra, el mayor número desde 2019. Esto pone de relieve un desacuerdo creciente dentro de la Fed en los últimos meses sobre los próximos pasos en materia de tipos de interés, lo que refuerza un punto que ya señalamos en octubre: el comité que fija los tipos se enfrenta ahora a dinámicas de decisión más complejas”, señala Jean Boivin, responsable del BlackRock Investment Institute.

En este sentido, para Max Stainton, estratega Senior de Macroeconomía Global en Fidelity International, la trayectoria de los tipos de interés en el mercado estará cada vez más determinada por las especulaciones en torno a la elección del nuevo presidente de la Fed por parte de Donald Trump, más que por los datos.

“En nuestro escenario base para 2026, anticipamos que la Administración Trump nombrará a un presidente de perfil acomodaticio o dovish y no tradicional, cuyo objetivo principal será reducir aún más los tipos. Esta dinámica probablemente hará que la curva de tipos a futuro se distorsione en torno a la fecha en que el nuevo presidente asuma el cargo, en mayo de 2026, con un nuevo ciclo de recortes incorporándose si este escenario se materializa. Aunque el mercado ya ha empezado a descontar esta posibilidad, aún hay margen para que se extienda tanto en el tramo corto como en el largo de la curva, siendo la llegada de un presidente dovish no convencional un riesgo poco valorado para el extremo largo”, afirma Stainton.