La inversión en criptomonedas en la Comunidad de Madrid se consolida: invierte cerca de 9.000 euros en 2025

| Por Irene Rodriguez | 0 Comentarios

Las criptomonedas han dejado de ser terreno exclusivo de los pioneros tecnológicos para convertirse en una opción de inversión cada vez más consolidada entre los españoles. Tanto es así que la inversión en criptomonedas continúa afianzándose en nuestro país, y este año han destinado una media superior a los 4.900€ a criptoactivos, mientras que en la Comunidad de Madrid se sitúa en torno a los 9.000€.

En este contexto, el perfil del inversor español en criptoactivos se diversifica y se regionaliza, mostrando claras diferencias entre comunidades autónomas. Así, Criptan, plataforma de compraventa y ahorro de criptomonedas, ha elaborado un ranking en el que ha analizado cuáles son las comunidades autónomas que más han invertido en las principales criptomonedas durante este año.

Inversión cripto por comunidades

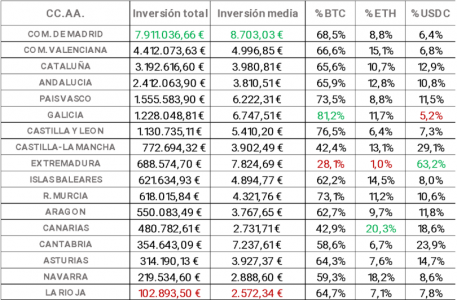

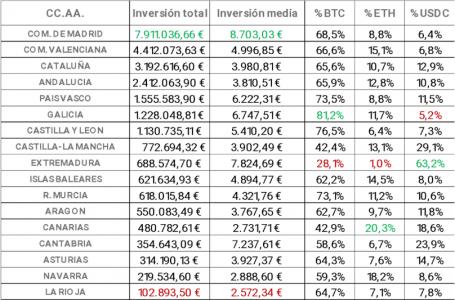

Así, con más de 7,9 millones de euros invertidos, la Comunidad de Madrid lidera el ranking nacional de inversión en criptomonedas en 2025, seguida de la Comunidad Valenciana, con más de 4, 4 millones de euros; Cataluña, con más de 3 millones de euros y Andalucía y País Vasco, con casi 2,5 millones de euros y más de un millón y medio de euros respectivamente. Además, estas regiones reúnen el mayor número de inversores, con una inversión media que se sitúa entre 3.800€ y 8.700€, lo que refleja una adopción más amplia y un interés sostenido en los criptoactivos como parte de la estrategia financiera personal.

En el lado contrario se sitúan comunidades como La Rioja, la comunidad española donde apenas superan los 100.000€ invertidos, seguida de Navarra, que supera los 200.000 euros y Asturias y Cantabria, que superan los 300.000€

Según el informe de Criptan, mientras la inversión media en criptoactivos en España este año roza los 5.000 €, por su parte, la Comunidad de Madrid está por encima de la media situándose cerca de los 8.700 €, Extremadura roza los 7.900€ y Cantabria supera los 7.200 €. Por otro lado, las comunidades que se sitúan al final del ranking son La Rioja (2.731€), Canarias (2.731 €) y Navarra (2.888 €).

El bitcoin sigue dominando, pero crecen ethereum y las stablecoins.

El bitcoin sigue siendo la principal opción de inversión para los españoles, representando más del 65% del total en la mayoría de las comunidades autónomas. Sin embargo, se observan diferencias según la comunidad. En la Comunidad de Madrid, cerca de dos tercios de la inversión en criptoactivos, exactamente un 68,5%, se concentra en Bitcoin.

Según Criptan, las comunidades autónomas más volcadas en este criptoactivo son Galicia (81,2%), Castilla y León (76,5%), País Vasco (73,5%), la Región de Murcia (73,1%) y la Comunidad de Madrid (68,5%). En el extremo contrario, las regiones con menor peso del bitcoin en sus carteras son Extremadura (28,1%), Canarias (42,9%), Cantabria (58,6%), Navarra (59,3%) y Asturias (64,28%).

Extremadura lidera la inversión en USDC, con un 63,2%, reflejando un perfil más conservador y una clara preferencia por activos estables. Mientras que Navarra destaca por un mayor peso de Ethereum (18,2 %) y Canarias presenta una de las carteras más diversificadas, con Bitcoin (42,9%), Ethereum (20,3%) y USDC (18,6%). En el extremo opuesto, comunidades como Galicia (81,2%), Castilla y León (76,5%) y la Región de Murcia (73,1%) mantienen una apuesta casi exclusiva por Bitcoin.

«Las diferencias regionales en la inversión en criptomonedas reflejan más que la voluntad de invertir, están muy ligadas a factores como la capacidad económica de los usuarios, su formación financiera y su exposición a la innovación tecnológica. Estas variables generan patrones claros de adopción en distintas comunidades autónomas, donde algunas muestran una mayor concentración de inversiones de alto valor y otras apuestan por estrategias más diversificadas o conservadoras” afirma Jorge Soriano, CEO de Criptan.

Los criptoactivos favoritos de los madrileños

En cuanto a los criptoactivos en los que invierten los madrileños, bitcoin se mantiene como la opción preferida (68,5%). Por su parte, ethereum alcanza el 8,75%, situándose como la segunda alternativa más relevante dentro de la comunidad. En cuanto a USDC representa un 6,4%, ocupando una presencia más moderada dentro de la cartera cripto madrileña.