Fondos UCITS de renta variable vs su versión ETF: ¿cómo comparar de forma correcta los rendimientos?

| Por Beatriz Zúñiga | 0 Comentarios

El crecimiento del segmento de ETFs en el mercado europeo de fondos ha suscitado una nueva pregunta: ¿es suficiente una media simple para comparar el rendimiento sectorial de los UCITS de renta variable activos frente a los pasivos? Esta es la cuestión a la que la Asociación Europea de Fondos y Gestión de Activos (Efama, por sus siglas en inglés) ha intentado dar respuesta en su última edición de Market Insights, titulada “El rendimiento sectorial de los UCITS activos y pasivos: ¿es suficiente una medida simple?”.

Aunque el rendimiento pasado no garantiza retornos futuros, la literatura reciente ha demostrado que los fondos con mejor desempeño histórico atraen más entradas de capital. En los últimos años, los fondos pasivos han ganado popularidad debido a sus menores costes y a que a menudo reportan rendimientos netos promedio más altos que los fondos activos. “Sin embargo, el debate sobre qué grupo de fondos ofrece un mejor rendimiento es más complejo de lo que parece”, reconocen desde Efama.

Según explican, el rendimiento histórico de los fondos suele reportarse mostrando un promedio simple o ponderado del rendimiento bruto o neto de todos los fondos dentro de una categoría determinada. “Esto generalmente se mide en una categoría amplia de fondos, como todos los fondos activos o pasivos, o el universo total de fondos. Este enfoque no tiene en cuenta la diversidad de los fondos en términos de emisores, tipos de valores, exposición geográfica, divisa y sectores industriales, y, en consecuencia, la diversidad en el rendimiento de los fondos”, añaden desde Efama.

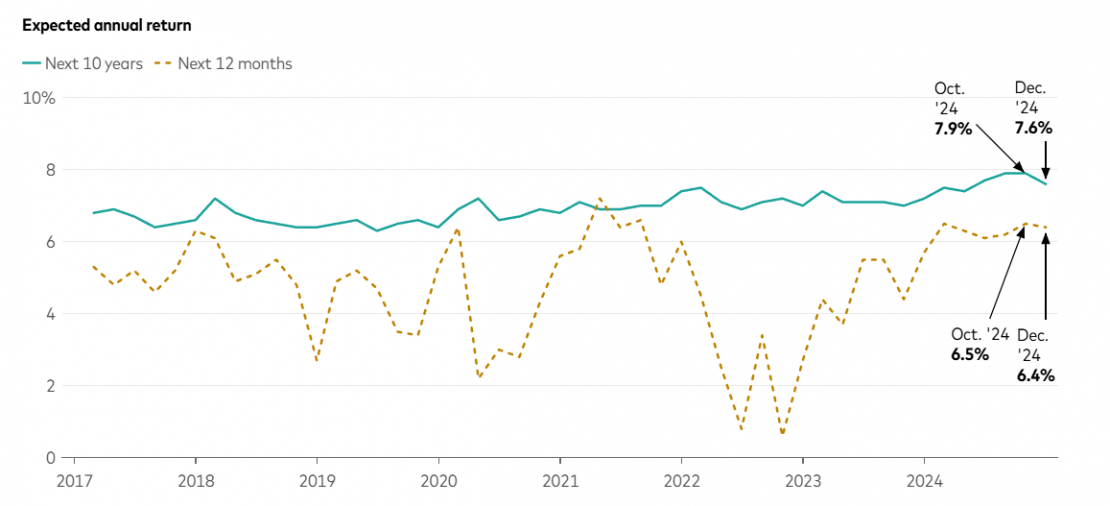

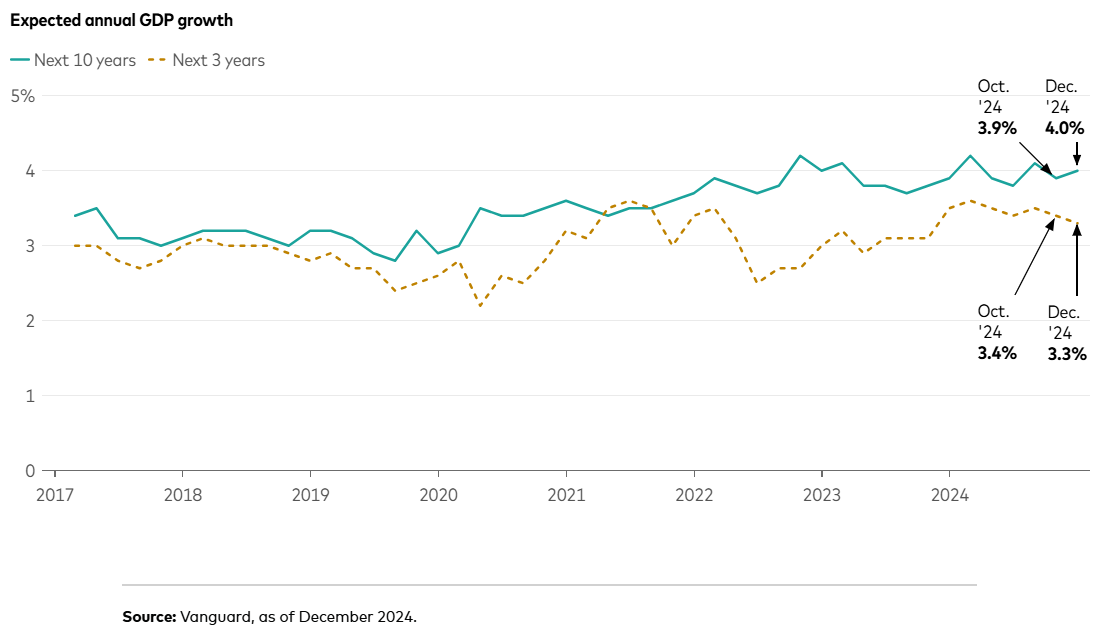

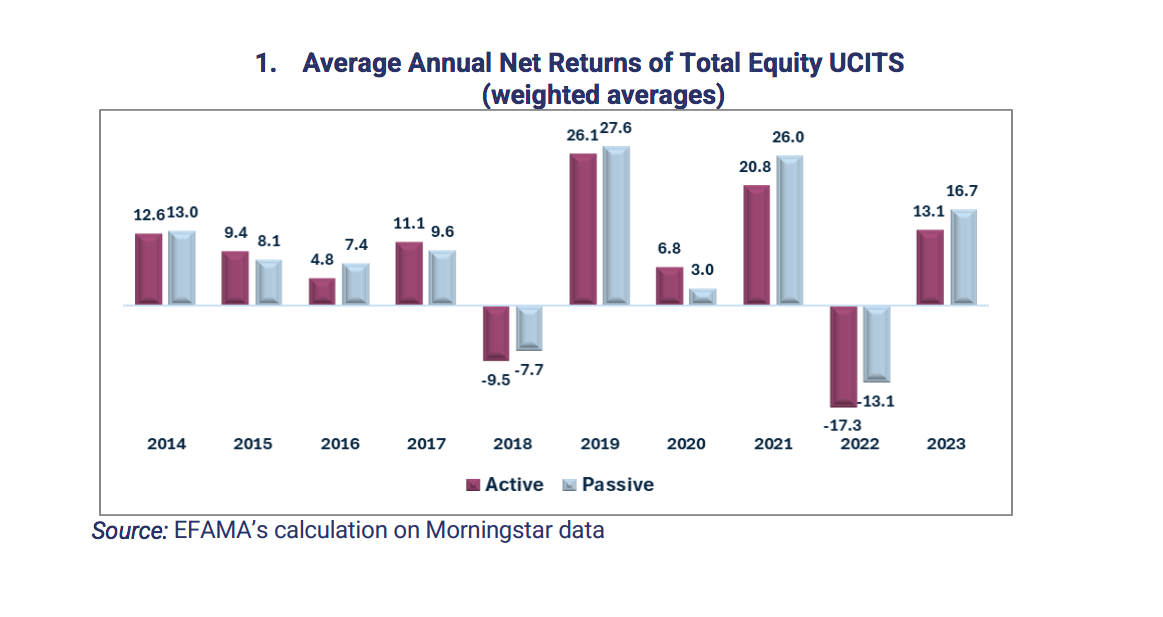

Para ello, los analistas de Efama han comparado el rendimiento neto de diferentes categorías de fondos UCITS de renta variable durante los últimos diez años (2014-2023). El análisis muestra que en 2023, el rendimiento neto promedio de los UCITS de renta variable activos fue del 13,1%, mientras que el de los UCITS de renta variable pasivos alcanzó el 16,7%, “lo que sugiere que los UCITS pasivos obtuvieron un mejor desempeño”, indica el Efama en su informe.

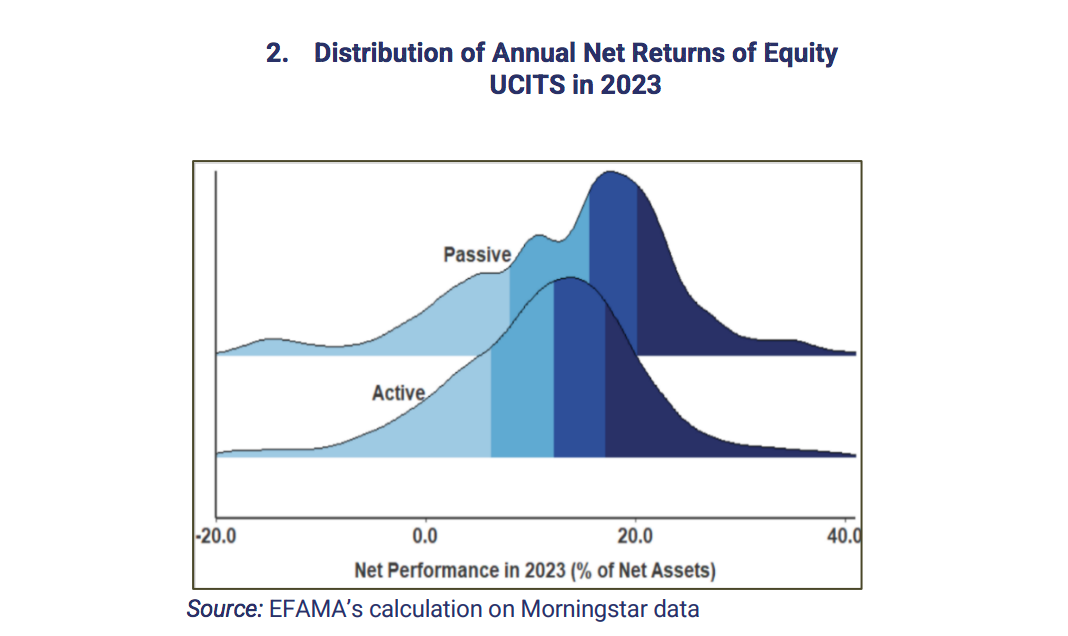

A la hora de hablar de la distribución de los rendimientos netos anuales promedio de los UCITS de renta variable activos y pasivos en 2023, se observa que hace dos años 2023 muchos fondos activos obtuvieron rendimientos tan buenos como los pasivos, y que muchos fondos pasivos obtuvieron rendimientos inferiores a los activos. Según explican desde Efama, “los rendimientos observados dependen de diversas características de los fondos, como el sector industrial o la exposición geográfica, independientemente de si un fondo es activo o pasivo”.

Principales conclusiones

“Nuestro análisis revela diferencias significativas en el desempeño promedio neto de los fondos sectoriales de renta variable, sin que los fondos activos o pasivos superen al otro de manera consistente”, señala Vera Jotanovic, economista senior de Efama.

Por su parte, Bernard Delbecque, director senior de Efama, explica que dada la alta diversidad entre los fondos de inversión, “los inversores minoristas deberían buscar asesoramiento profesional antes de asignar sus ahorros a fondos de renta variable específicos, asegurándose de que sus elecciones se alineen con sus objetivos y preferencias de inversión individuales”.

En este sentido, una de las principales conclusiones a las que han llegado es que “se observan diferencias significativas en el rendimiento neto entre los UCITS de renta variable en diversos sectores industriales, tanto para los fondos activos como para los pasivos”.

Además, se concluye que aunque los fondos de renta variable pasivos generalmente superan a los fondos de renta variable activos al comparar los rendimientos netos en todo el universo de fondos de renta variable, este patrón no se mantiene de manera consistente en todos los sectores.

También se extrapola que algunos fondos activos superan a los fondos pasivos, y viceversa, dependiendo del sector industrial, el año y el horizonte temporal, “lo que demuestra que ninguna categoría ofrece consistentemente un rendimiento superior”, matizan desde Efama. Por último, el informe advierte de que sus hallazgos se mantienen sólidos incluso después de tener en cuenta la volatilidad de los rendimientos.