Crédito europeo: 2026 será un año de selección y convicción

| Por Elsa Martin | 0 Comentarios

¿Será 2026 igual de positivo para el crédito europeo que 2025? Las perspectivas apuntan a que sí: del lado de la demanda, el apetito de los inversores seguirá sosteniendo a este asset class; del lado de la oferta, sigue habiendo oportunidades para generar alfa, aunque en 2026 será necesario ser más selectivos e ir de la mano de especialistas para poder beneficiarse de las oportunidades que vayan surgiendo, en un contexto de política monetaria estable en la zona euro, crecimiento positivo, inflación bajo control y con el mandato de la UE para incrementar el gasto en Defensa y la bazooka alemana empezando a gastar dinero para su propio plan de infraestructuras.

Rothschild & Co Asset Management ha celebrado en alianza con Funds Society un desayuno temático en el que se ha profundizado sobre la manera en que el crédito europeo puede ser un buen pilar con el que apuntalar la resiliencia de las carteras de los inversores institucionales durante este año. En el evento participaron Lorenzo Gallardo, country head de Rothschild & Co AM para España; Raúl Beltrá, gestor de fondos de renta fija en Unicaja AM; Rafael López de Novales, director de análisis de Abanca Inversiones; y David Sánchez, Head of Fund Selection de Santalucía AM.

Durante el evento también se presentó uno de los buques insignia de Rothschild & Co Asset Management, el fondo R-co Conviction Credit Euro: se trata de una estrategia con un enfoque “core” que invierte en crédito en euros IG con una gestión que destaca por su flexibilidad para invertir hasta un 10% de su cartera en activos de high yield, otro 10% en bonos sin rating y que también incorpora partes más especializadas del universo de crédito europeo, como CoCos y RT1s, con una duración que se ubica típicamente entre 3,5 y 4,5 años. “Somos un jugador francés y como tal una de nuestras principales clases de activo es el crédito en casi todos los tramos de la curva. En concreto nuestra estrategia R-co Conviction Credit Euro, que cuenta con 5.000 millones de euros bajo gestión ha tenido un crecimiento exponencial en los últimos años, no solo en España, sino también en distintos países de Europa”, añadió Gallardo.

Un entorno macro favorable para la renta fija

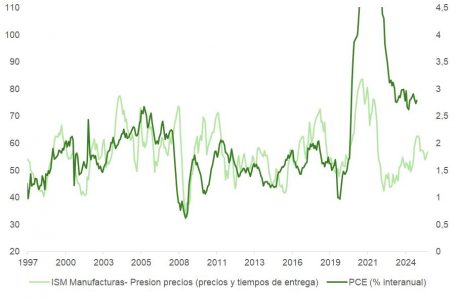

Los participantes coincidieron en que el escenario macroeconómico sigue siendo constructivo para la renta fija. Desde ABANCA Inversiones, Rafael López de Novales subrayó dos motores clave del crecimiento en esta fase madura del ciclo: una política monetaria más acomodaticia —con el BCE en niveles “relativamente confortables” para gobiernos, empresas y particulares— y el apoyo de políticas fiscales expansivas. A ello se suma la continuidad de los fondos Next Generation y el previsible aumento del gasto en defensa, que, en su opinión, tendrá un impacto positivo en la economía.

David Sánchez, desde Santalucía AM, situó el crecimiento global en torno al 3%, impulsado principalmente por los mercados emergentes, y estimó un crecimiento del 1,5% para Europa, aunque con una elevada divergencia entre países. En este contexto, explicó que su entidad mantiene una sobreponderación en duración —con preferencia por los tramos intermedios— y continúan con un posicionamiento relativo favorable a Italia frente a Francia, aunque esta posición se ha reducido recientemente.

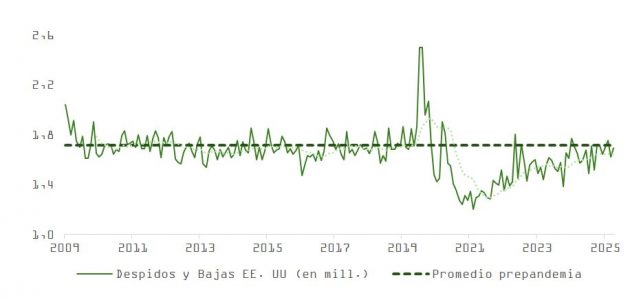

El principal factor de riesgo señalado fue el geopolítico. Raúl Beltrá, de Unicaja AM, apuntó a una menor cohesión global, especialmente en torno a Estados Unidos, lo que estaría favoreciendo una convergencia de primas de riesgo. Ante este escenario, su entidad adopta un sesgo algo más defensivo en duración, refuerza la diversificación y se apoya selectivamente en mercados emergentes.

Desde Rothschild & Co AM, Lorenzo Gallardo coincidió en destacar el potencial de crecimiento en Europa procedente “del plan fiscal alemán y de toda la inversión que está prevista en defensa”, anticipando una tasa del 1,5% para 2026.

Oportunidades en crédito europeo

Pese a los diferenciales ajustados, los expertos coincidieron en mantener una visión positiva sobre el crédito, aunque con enfoques diferenciados. Desde Unicaja AM, Beltrá señaló que los spreads siguen siendo “técnicamente interesantes”, si bien advirtió de una mayor asimetría entre segmentos, lo que obliga a ser más selectivos. Destacó el cambio estructural en el comportamiento del mercado, con una mayor confianza en la actuación de los bancos centrales como respaldo en fases de corrección. Esto se ha podido observar en el lado de la deuda soberana en los últimos doce meses, con grandes oscilaciones en las principales referencias, de EE.UU. a Japón, pero también en la parte de crédito: “Dentro de la propia escala de un emisor la compresión es enorme, porque no se aprecia un riesgo relevante muy diferente por los balances a la posibilidad de impago del senior o del híbrido”, comentó.

El experto de Unicaja AM declaró sentirse “más cómodo” en crédito IG europeo hasta 5 años, incluyendo deuda subordinada financiera e híbridos corporativos: “El binomio riesgo-rentabilidad empieza a ser complicado de justificar, pero es donde está el mercado, sigue habiendo mucha liquidez”. Por sectores, declaró su preferencia por las utilities, pero mostró dudas por la parte de crédito de compañías de defensa y de fabricantes de automóviles. Finalmente, aclaró que, dentro de una postura cauta, su entidad es más positiva en high yield europeo que en el americano.

La apuesta de Santalucía AM es por crédito, con preferencia por la deuda IG y un posicionamiento neutral en high yield, lo que no impide la búsqueda de oportunidades idiosincráticas puntuales en este mercado. “Seguimos apostando por el crédito de calidad, incluyendo covered bonds, y por la deuda financiera, pero siendo más selectivos”, matizó el experto, que cree que 2026 será “un año de carry roll down aprovechando las atractivas pendientes de las curvas de tipos”.

Sánchez mostró su preferencia por la deuda financiera, el crédito estructurado y otras posiciones satélite, como second tranches en titulizaciones, así como por sectores que puedan verse beneficiados por el plan de infraestructuras alemán. “Favorecemos el IG, porque pensamos que es lo que va a aportar mayor resiliencia a una cartera y, sobre todo, que nos va a aportar la consistencia y la solidez de generación de rentabilidad a lo largo del año”, subrayó.

Rafael López de Novales describió un “escenario dulce para la renta fija”, con balances corporativos muy saneados y disciplina en el uso de capital que justifica una postura “un poco más agresiva en crédito, no en duración”. “Pensamos que en este momento la situación es buena tanto para la inversión en IG como en high yield, donde nos mantenemos en el segmento BB”, añadió.

El experto también se desmarcó en cuanto a la visión sobre los CoCos: “Creo que a futuro el riesgo financiero va a cotizar por debajo del riesgo corporativo ex-financiero. Antes de la crisis financiera del 2009, los bancos se financiaban mucho más bajo que el resto de bonos corporativos, y yo creo que vamos a volver ahí”, observó, concluyendo: “Creo que el riesgo financiero va a seguir cumpliendo, pero no con la alegría del año pasado”.

Para los expertos, en este entorno el principal interrogante es el comportamiento que pueda presentar el mercado primario a partir de marzo, una vez terminada la temporada de resultados, por la posibilidad de nuevas mega emisiones de compañías americanas ligadas a la IA: “Está claro que, para ellas, es muy difícil o directamente ya no pueden enfrentar el ciclo solo con los flujos que generan y emisiones privadas, y van a tener que acudir al mercado en forma de megaemisiones. Creemos que esto puede dar oportunidades de entrada, y que pueden impulsar al alza los diferenciales”, explica el experto de Unicaja AM.

“La necesidad de financiar toda la inversión relacionada con IA es buena para los inversores, porque presionará al alza los primarios y tendrá buenos puntos de entrada. Cuanto más capex haya, más presión al alza veremos en los bonos”, aseguró el experto de Abanca Inversiones.

David Sánchez, de Santalucía AM, insistió en que más allá de la expectación por las megaemisiones ligadas a la inteligencia artificial, los inversores no deben ignorar las oportunidades en crédito europeo: “En Europa también hay que financiar el plan fiscal alemán, va a haber mucha actividad de fusiones y adquisiciones y prevemos también que haya emisiones para financiar esos motores de crecimiento”, concluyó.

Revisando el asset allocation

El último bloque de la mesa redonda giró en torno a la propia aportación del crédito europeo dentro de una cartera de renta fija bien diversificada. “En el crédito, pensamos que hay una aportación de valor muy clara de la gestión activa con respecto a la gestión pasiva, habiendo demostrado que ha generado valor añadido para los partícipes en los últimos años. Con respecto a los ratings, hay que gestionar el rating implícito, no el explícito, es decir, hacia dónde pensamos que puede ir la solvencia de la compañía antes de que sea confirmado por las agencias de rating”, explicó el representante de Santalucía AM en primer lugar.

El experto recordó que, por sus características, resulta más complicado invertir en deuda solo a través de instrumentos de gestión pasiva: por la dificultad de encontrar suficientes productos indexados que encajen perfectamente con el índice de referencia que cada uno gestiona, por la tendencia de los índices de renta fija a tener mayor ponderación en aquellas compañías más endeudadas o por cómo el índice aumenta más duración en los momentos menos oportunos, como en 2021, derivado de un largo periodo de tipos bajos que llevó a las compañías a emitir a más largo plazo. Además, la gestión activa permite acceso a activos que no suelen estar recogidos en los índices, como por ejemplo las titulizaciones, los bonos flotantes, RT1, o emisiones de menor volumen. “Buscamos las oportunidades que la gestión activa te permite y donde la gestión pasiva no llega”, resume el experto.

Desde Rothschild & Co AM, Lorenzo Gallardo aprovechó para añadir un comentario sobre los costes de operar en renta fija vía productos de gestión pasiva: “Muchas veces replicar un índice de 3.000 líneas no es eficiente, y por eso se ha evolucionado en las réplicas sintéticas y demás, que luego ya dejan de ser una réplica fidedigna del índice general”, explicó. “La gestión pasiva muchas veces no es lo más aconsejable, porque sobrepondera a aquellas compañías que acceden a una mayor estructura de endeudamiento”, corroboró.

“Yo creo que hay buenos gestores activos, y que cuando no eres capaz de encontrarlos, tienes que ir a gestión pasiva”, afirmó Rafael López de Novales, aunque matizó: “Somos pro gestión activa: queremos gestores que sean capaces de incorporar cosas que estén fuera del benchmark, y que tengan convicción”.

El experto también destacó su preferencia por trabajar con gestores especialistas: “No creo mucho en los que hacen de todo. Al final, si haces muchas cosas, tienes muchas posibilidades de equivocarte en alguna”. López de Novales puso como ejemplo las titulizaciones, declarándose pro securitización: “Es un activo que de vez en cuando puede dar sustos de liquidez, pero creo que, en calidad crediticia, rentabilidad o diferencial es imbatible”.

El experto aportó una tercera clave sobre su proceso de selección: “A la hora de seleccionar fondo de terceros, me gusta que mi equipo de gestión no sea demasiado conservador. Creo que ya la renta fija es suficientemente conservadora como para añadir un doble nivel de conservadurismo”. “Prefiero tener un gestor que tenga una marcha más de agresividad, pero que no sea un agresivo por defecto, que tenga discernimiento”, aclaró, para concluir que las carteras de renta fija que están hoy a disposición del inversor final “son mucho más sesudas”.

Finalmente, el experto de Unicaja enfocó su análisis en dos vectores: por un lado, constató el crecimiento del universo de inversión, con el incremento del número y tipología de inversiones, pero también el incremento de la información disponible: “Antes tenías que ir a ver a la compañía, las fuentes de información eran más limitadas tenías que documentarte un poco. Ahora, los grandes bancos analizan con muchísima más profundidad un abanico más amplio de activos y eso favorece las dinámicas de inversión”.

Por otro lado, Beltrá juzga que esta ampliación del universo de inversión ha permitido mayor gestión activa, y más oportunidades de diversificación, constatando una menor tendencia hacia estrategias buy & hold y más hacia reequilibrar carteras a lo largo del año. “Es una aproximación muy dinámica, porque el mercado te obliga a jugar en esa forma”. En su opinión, el desarrollo de nuevas herramientas de gestión ha sido clave para modernizar las carteras y añadir una mayor dosis de dinamismo: “Haces una gestión muy parecida a lo que puede hacer un ETF, pero mucho con una composición más cercana a tu visión de mercado”.

Para concluir el desayuno, Lorenzo Gallardo defendió la gestión activa como la mejor manera de abordar la inversión en crédito europeo: “La selección activa genera alfa y aporta flexibilidad, no solo en duración, también en sectores y en el nivel de riesgo al que quieres llegar a acceder, y ese es el sesgo que presenta nuestro fondo”. Gallardo explicó que el R-co Conviction Credit Euro alcanza actualmente una Yield to Worst del 3,8% para un rating medio IG: “Pensamos que es muy razonable, y que en 2026 se presentarán oportunidades que la gestión activa pueda aprovechar”, concluyó el representante de Rothschild & Co.