Inflación y negociaciones: dos focos que vigilar en el juego arancelario

| Por Beatriz Zúñiga | 0 Comentarios

Los expertos de las gestoras internacionales consideran que la incertidumbre comercial podría estar disminuyendo a medida que Estados Unidos logra acuerdos con sus principales socios; ahora bien, recuerdan que aún queda ver el impacto que tendrán todos estos aranceles en la inflación y, sobre todo, en la economía estadounidense y global. Mientras esperamos a que se visibilice este impacto, toda la atención está puesta en las negociaciones y los acuerdos.

En opinión de Chris Iggo, director de Inversiones (CIO) de AXA IM, los acuerdos comerciales estadounidenses son “una idea ingenua”. Según su argumento, éstos no forzarán una redirección del gasto estadounidense de bienes extranjeros hacia bienes producidos en el país. “Si tiene éxito, el déficit comercial estadounidense debería disminuir y habría entradas en la cuenta de capital de la balanza de pagos en forma de inversiones directas y de cartera. En tal escenario, se esperaría un dólar fuerte, no solo por un menor déficit comercial y mayores flujos de inversión, sino también desde un punto de vista de sentimiento: América está ganando y es excepcional”, afirma.

Vigilando la inflación

El director de inversiones de AXA IM advierte que “en cambio, los precios de las importaciones subirán y eso significará márgenes de beneficio más bajos para las empresas que importan bienes intermedios o finales para distribuir en el mercado estadounidense. Y probablemente signifique precios más altos para los consumidores de EE.UU. y, por tanto, más inflación”.

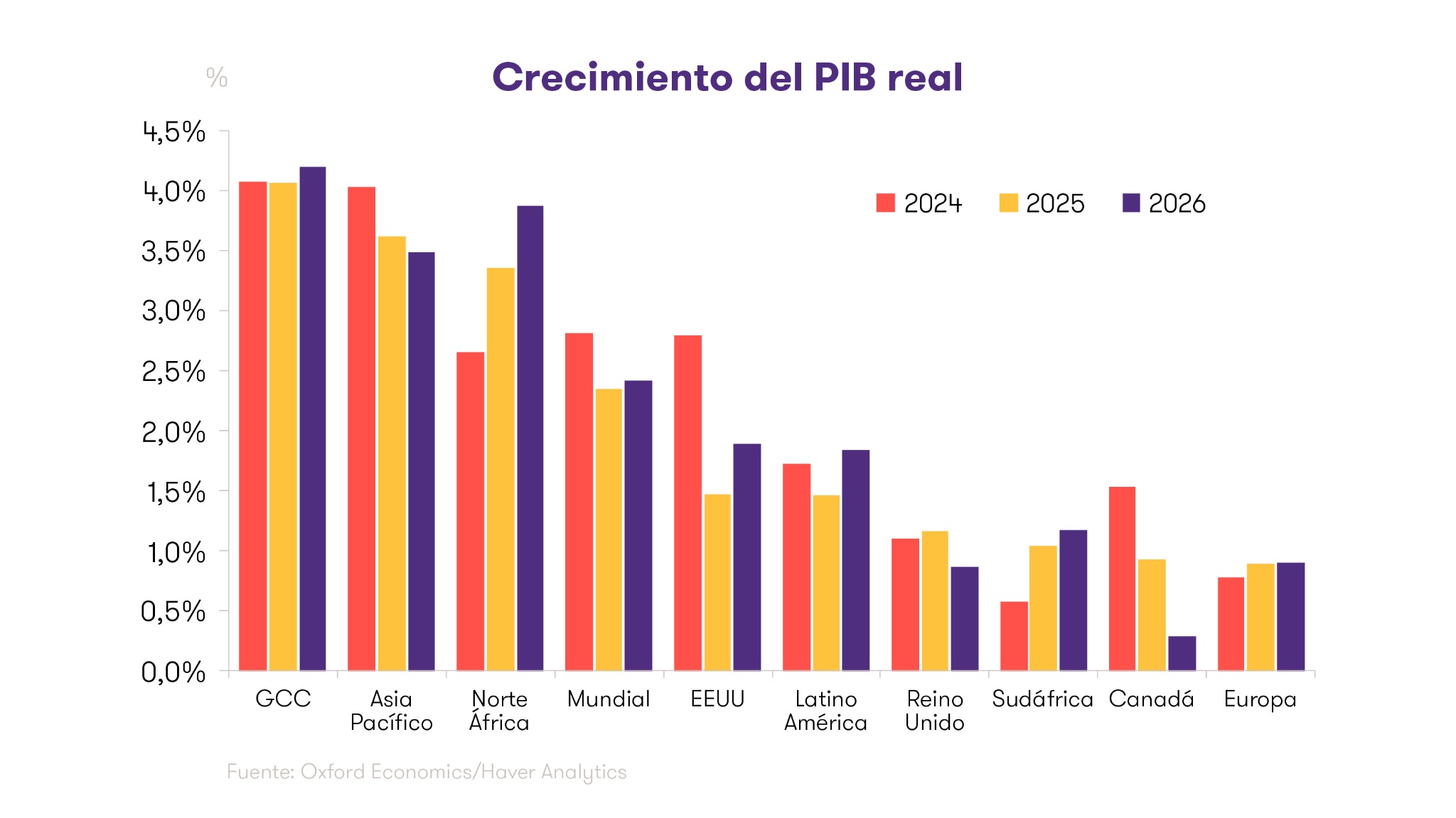

En este contexto, Iggo indica que “los proveedores extranjeros podrían ver cierta caída de la demanda y tal vez reduzcan sus precios de venta, soportando un golpe en sus beneficios”. Según su visión, para los mercados europeos, el panorama es menos claro: “Habrá un impacto de los aranceles estadounidenses sobre la rentabilidad europea. Ese es un viento en contra para el crecimiento y puede haber sido un factor en la caída de la tasa de crecimiento trimestral del PIB de la Eurozona al 0,11% en el segundo trimestre, desde el 0,57% en el cuarto trimestre. Sin embargo, tasas más bajas en Europa y un posible estímulo de la política fiscal alemana deberían permitir una ligera mejora en los próximos trimestres”.

Según Patrick Artus, senior economic advisor en Ossiam (affiliate de Natixis IM), algunos economistas e inversores estadounidenses creen que los exportadores a Estados Unidos recurrirán a sus márgenes de beneficio, y que, como resultado, no habrá un efecto inflacionario en Estados Unidos por los aranceles más altos. Sin embargo, Artus advierte que es “imposible para los exportadores a Estados Unidos compensar aranceles más altos con sus márgenes de beneficio” ya que, tal y como explica, “es imposible que los exportadores reduzcan sus precios entre un 15% y un 30% para compensar por completo el aumento de los aranceles”.

Ante este escenario, el experto de Ossiam advierte que “podemos esperar un aumento significativo de la inflación en EE.UU. Ésta será una inflación transitoria, no permanente […] Por lo que el escenario más probable es que la inflación subyacente en EE. UU. será alrededor del 3,4% a finales de año”.

El caso de Suiza

Como bien señalan las firmas de inversión, mientras vigilan las posibles dinámicas de la inflación, el otro foco de atención está puesto en las negociaciones y acuerdos entre los países y EE.UU. Un caso llamativo es el de Suiza. Si nos remitimos al argumento de la Administración Trump, cabe señalar que, en 2024, el déficit de bienes de EE.UU. con Suiza alcanzó aproximadamente 38.500 millones de dólares, lo que representa un incremento del 56,9% respecto a 2023. De hecho, las exportaciones estadounidenses a Suiza fueron 25.000 millones, mientras que las importaciones desde Suiza fueron 63.400 millones de dólares durante ese año. Unas cifras que, dentro del argumentario de Trump, justificarían un arancel del 39%.

En opinión de Christian Gattiker, director de Investigación de Julius Baer, este nivel de impuestos es “dramático” e “inesperado”. Sin embargo, reconoce que hay margen de sobra para llegar a un acuerdo. “Ambas partes siguen en contacto, y aún es posible alcanzar una solución negociada similar al marco entre EE.UU. y la UE. Para los inversores en activos suizos, este es un momento para mantener la calma, no para actuar. El impacto en los mercados probablemente será inicial y concentrado, con un repunte de la volatilidad a medida que se asimilan las implicaciones. Conviene evitar desplegar liquidez prematuramente: espere señales claras de una dislocación extrema o capitulación, por un lado, o de una resolución inmediata, por el otro, antes de volver a posicionarse”, destaca Gattiker.

Para Nannette Hechler-Fayd’herbe, responsable de Estrategia de Inversión, Sostenibilidad e Investigación y CIO EMEA de Lombard Odier, Filippo Palloti, economista, y Serge Rotzer, analista de renta variable de Lombar Odier, la previsión es similar: “Esperamos que las negociaciones acerquen el arancel del 39% para Suiza al 15% pactado con la UE y Japón, aunque con concesiones potencialmente complejas y un posible aumento de inversiones estadounidenses”.

En este sentido, reconocen que, aunque el sector farmacéutico queda excluido y productos de alto valor añadido como relojes, maquinaria de precisión y dispositivos médicos podrían trasladar parte del coste, si se confirma el 39%, los márgenes podrían verse afectados o incluso producirse una fuerte caída en las ventas a EE.UU. “En el improbable caso de que esta disputa comercial no se resuelva, revisaremos nuestra previsión de PIB real suizo para 2025, así como nuestra expectativa de que los tipos de interés no bajen del 0%”, comentan.

Respecto a la implicación que tendrá para los inversores, los expertos de Lombard Odier señalan que, aunque es probable que las acciones suizas se resientan durante este periodo de incertidumbre, los bonos corporativos suizos y el sector inmobiliario pueden seguir ofreciendo fuentes atractivas de renta. “Nuestra previsión a 12 meses para el dólar/franco suizo se sitúa en 0,79”, concluyen.