Recupere el aliento… que se reanuda la acción

| Por Romina López | 0 Comentarios

Con el fin del verano, muchos de nosotros ayudamos a nuestros hijos a sacar las deportivas del fondo del armario para prepararse para una emocionante temporada de otoño. En TCW no podemos evitar establecer un paralelismo entre los mercados por los que navegamos cada día y los partidos que nos gustan, y sugerir que solo es el descanso. Si usted ha estado en las trincheras del mercado este año, le vendrían bien unos minutos para recuperar el aliento, ya que en los primeros ocho meses le lanzaron a la cara el libro de jugadas.

Un primer semestre difícil

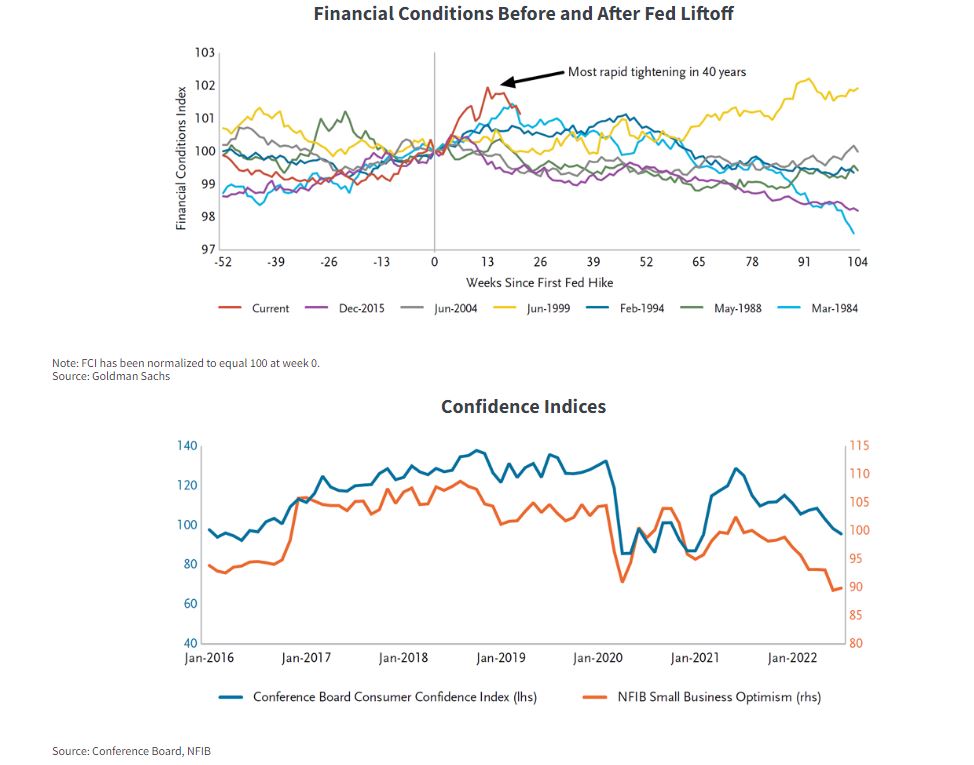

En un momento dado, los inversores tuvieron que defenderse de una subida de 250 y 200 puntos básicos de los tipos de interés nominales y reales, respectivamente. Y el desafío a las condiciones de juego fue aún mayor con una «inversión» de la curva de 2-10 años de -49 puntos básicos, cinco oscilaciones de 100 puntos básicos o más de los diferenciales high yield, todo ello mientras el dólar estadounidense se abría paso con una implacable apreciación de más del 10% en lo que va de año. Las materias primas, la clase de activos «estrella» del primer semestre (+23% en lo que va de año), han mantenido las cosas interesantes con un poco de despiste. En un momento dado, el gas natural se ha revalorizado un 150%, mientras que el cobre ha caído un 28%. No se puede culpar a nadie por necesitar un respiro (¿o me atrevo a sugerir unas vacaciones en agosto?).

Si la principal motivación del presidente de la Reserva Federal, Jerome Powell, para viajar en agosto a Jackson Hole hubiese sido subir los montes Teton, lo más probable es que usted hubiese conseguido esas vacaciones. Sin embargo, no se equivoque, el juego está lejos de terminar. Se están haciendo ajustes de medio tiempo después de una primera mitad áspera y volátil que llevó a la mayoría de los gestores de activos de renta fija (incluido TCW) a mirar el marcador y encontrarse por detrás del índice. Estos ajustes serán fundamentales, ya que la segunda mitad presentará un conjunto de elementos totalmente diferentes contra los que elaborar estrategias. Las valoraciones de la renta fija -junto con las de la renta variable, las materias primas, las divisas y casi todas las demás clases de activos- han sido volátiles durante los primeros ocho meses del año. Sin embargo, estaban reaccionando a una subida mundial de los tipos de interés junto con un cambio en la mentalidad de los bancos centrales encargados de fijarlos. El ritmo de la subida de los tipos fue tan rápido que los mercados solo podían adivinar dónde se detendría, por no hablar de cuál sería su impacto final en la inflación y el crecimiento, o cuáles serían los efectos secundarios en los mercados especulativos como las criptomonedas y las acciones meme que florecieron durante un período de tipos de interés reales negativos.

Consideraciones sobre el plan de juego para la segunda mitad

No cabe duda de que ha sido un viaje accidentado y de que seguiremos experimentando cierto grado de volatilidad en los tipos de interés, pero ha llegado el momento de que el perro mueva la cola. En otras palabras, los precios de los activos (incluidos los tipos de interés) navegarán ahora y se reajustarán al nuevo entorno económico como resultado del endurecimiento monetario, no de la incertidumbre y el impacto de la liquidez del lanzamiento de una campaña de endurecimiento en sí.

Tratar de entender las consecuencias económicas de un ciclo de endurecimiento tan agresivo frente a los vientos cruzados de un consumidor todavía lleno de efectivo y ansioso por gastar ese dinero en servicios y experiencias después de la pandemia, es una tarea imposible. Las repercusiones de la restricción cuantitativa, que a menudo se pasan por alto pero que tienen un gran impacto, enturbiarán aún más las perspectivas. Aunque la visibilidad sea escasa, compartiremos algunos datos que sugieren a nuestro equipo que queda mucho tiempo en el cronómetro.

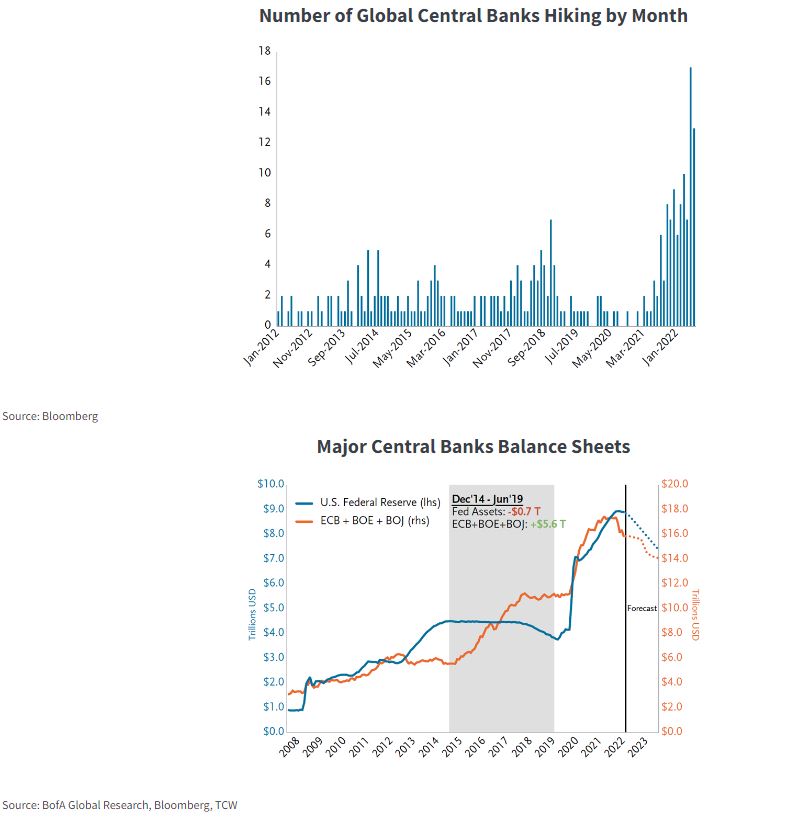

Nuestra cautela reside en el ritmo de cambio de estos y otros parámetros. Cuando las condiciones financieras se endurecen con tanta rapidez (especialmente el coste implícito de los préstamos), no hay que confundir un panorama relativamente optimista en la superficie con lo que probablemente está formando grietas desestabilizadoras debajo de ella. El verdadero impacto de esta campaña tardará muchos meses más en hacerse patente. La Reserva Federal hizo sola su último intento de subir los tipos de interés y reducir el balance, mientras que el resto del mundo desarrollado se relajaba (véase la zona sombreada en gris más abajo). Esta vez se trata de una campaña de endurecimiento global sincronizada.

Para complicar aún más las cosas, no prevemos que ninguna de las principales economías contrarreste la desaceleración del crecimiento mundial. Creemos que el desapalancamiento de China se encuentra en las primeras fases, ya que sus prioridades políticas han pasado de ser el «crecimiento a toda costa» a equilibrar mejor la desigualdad de ingresos y de riqueza, al tiempo que se reduce lentamente el endeudamiento del sector inmobiliario para reducir la vulnerabilidad de la economía a los riesgos financieros sistémicos. Lo más probable es que los problemas de Europa no hayan hecho más que empezar, ya que se enfrenta no solo a una guerra, sino también a sus ramificaciones directas, incluyendo posibles crisis energéticas y humanitarias a medida que nos adentramos en los meses de otoño e invierno. Estos retos pasarán factura en todos los aspectos, incluida la tensión en los balances de las entidades corporativas y soberanas de todo el continente. Los mercados tendrán dificultades para encontrar algún brote verde a medida que el año se acerca a su fin.

Durante esta breve pausa en el partido, mientras rebota el riesgo y la liquidez está a la venta, le recomendamos que compre algo mientras esté barato. El momentáneo suspiro de alivio sobre la inflación podría convertirse en un trago amargo de realidad este otoño. Es muy probable que hayamos visto el pico de inflación, pero el camino de vuelta hacia el 2% será todo menos lineal. Después de un retroceso de los ingresos por hora reales del 3% durante el pasado año, los trabajadores seguirán presionando para que suban los salarios, mientras que el impacto retardado de la fortaleza de la vivienda en los alquileres imputados podría llevar a un ritmo de descenso frustrante para los inversores desde las tasas de inflación en el rango alto de un solo dígito. De ser así, el mercado podría tener que recalibrar su actual estimación de una rápida relajación de 50 puntos básicos el año que viene, seguida de otra en 2024, que es un pilar clave de la narrativa del «aterrizaje suave».

Los beneficios empresariales seguirán bajo presión, no sólo por el decepcionante crecimiento de los ingresos en una economía en desaceleración, sino también por la presión sobre los márgenes, a medida que aumenta la lista de empresas que tienen más dificultades para repercutir los costes de los insumos a sus clientes. Además, a medida que los inversores se vuelven más juiciosos con su capital en un entorno de tipos de interés más altos, los balances más apalancados tendrán que navegar por un mundo de costes de financiación del 12-15% tras años de tipos del 5-7%. Para muchos de ellos, será difícil hacer que las matemáticas funcionen.

Jugadas ganadoras para el segundo semestre

Así pues, aunque los inversores probablemente se enfrentarán a un libro de jugadas totalmente diferente cuando suene el silbato en la segunda mitad, nuestro equipo en TCW seguirá el mismo plan de juego que hemos utilizado en la primera parte y durante las últimas tres décadas. Es decir, en lugar de jugar pisándonos los talones en la primera mitad, aprovechamos la oportunidad para añadir lo que consideramos activos «con spreads seguros». En otras palabras, añadimos bonos que nuestro equipo cree que son principalmente inversiones sólidas, pero que simplemente están sujetas a la volatilidad de los precios y no al deterioro del crédito. Añadimos sectores como los valores respaldados por hipotecas (MBS) y los bonos corporativos con grado de inversión en una magnitud similar a la de principios de 2020, cuando vimos por última vez los diferenciales en este tipo de niveles. Este enfoque basado en el valor debería proporcionar un beneficio a largo plazo para el rendimiento y ofrecer tanto protección como liquidez a corto plazo. En los meses venideros, si los diferenciales de crédito vuelven a probar los máximos del año, o incluso establecen nuevos máximos, los inversores deberían recordar que no todo es tan negativo. Los balances de las empresas (en promedio) están muy lejos de los máximos de apalancamiento que vimos en 2019. El consumidor estadounidense, aunque tal vez reduzca drásticamente el gasto, entra en esta desaceleración con un balance personal saludable, y el mercado hipotecario estadounidense tiene una de las relaciones préstamo-valor más bajas en décadas, lo que proporciona una amplia protección en caso de una desaceleración de la vivienda a los bonos no garantizados respaldados por viviendas residenciales.

Esperamos que nuestro equipo de investigación pueda presentar algunos argumentos fundamentales sólidos para aumentar la exposición a algunos de los segmentos de mayor rendimiento de los mercados de renta fija, a medida que los precios comiencen a reflejar correctamente la próxima desaceleración económica y, en algunos casos, se excedan a la baja. Y eso, por supuesto, crea las condiciones perfectas para la gestión activa.

Columna de Bryan T. Whalen, codirector de inversiones y gestor generalista de carteras en el grupo de renta fija de TCW.