Ahora es el momento de apostar por los bonos de alto rendimiento

| Por Romina López | 0 Comentarios

A medida que las carteras se ajustan para protegerse contra la reducción de la rentabilidad debido a la subida de los tipos y las preocupaciones inflacionarias, los inversores, cada vez más, se ven a ellos mismos en busca de ingresos . Creemos que harían bien en considerar una exposición a los bonos de alto rendimiento, una clase de activos con bajo riesgo de duración, bajos niveles proyectados de impagos, niveles cómodos de liquidez y un aumento de los rendimientos impulsado por una mejora drástica de las valoraciones.

La inflación, ¿la viuda del mercado de bonos?

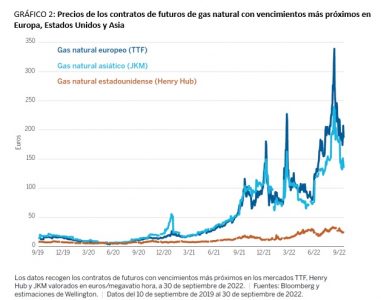

No necesariamente. Cuando los inversores de deuda escuchan «inflación», la reacción instintiva suele ser huir rápidamente de los activos de renta fija. Sin embargo, para los bonos de alto rendimiento, la inflación continuada – siempre que pueda ser transmitida- debería, irónicamente, actuar como un viento de cola. Por ejemplo, recientemente, hemos visto que la inflación beneficia a las cuentas de resultados de los emisores con calificación de grado de sub-inversión, especialmente en el sector energético.

Dicho esto, cuando la inflación ya no se puede transmitir, es un problema en potencia. Sin embargo, nuestro escenario base ahora mismo es que el actual entorno inflacionario debería ser constructivo para los activos de alto rendimiento.

Además, si vemos una ralentización de la inflación, y los tipos se ajustan más, ese contexto sería constructivo para los mercados de crédito. Si miramos a los mercados europeos, este escenario podría darse. El mercado de renta fija anticipa actualmente una subida constante de los tipos de interés del Banco Central Europeo (BCE), y esperamos que se adelanten las subidas de tipos en los próximos meses y se alcance un máximo del 2,5% en la próxima primavera. Sin embargo, después el BCE tendrá dificultades para subir más los tipos, ya que la economía está en recesión y las previsiones de inflación a medio plazo probablemente se revisen a la baja.

Tipos de interés: ¿viento en contra o impulsor de la rentabilidad?

Los tipos de interés afectan a todos los mercados y el alto rendimiento no es una excepción, pero como esta clase de activos tiene una duración mucho más corta que, por ejemplo, el grado de inversión, la subida de los tipos tiene un impacto mucho menor, lo que significa que los inversores deberían ver un aumento de la rentabilidad por su exposición en alto rendimiento frente a la renta fija básica.

Mirando hacia el futuro, al potencial impacto de la política monetaria estadounidense en la rentabilidad del alto rendimiento si la Reserva Federal (Fed) limitara los tipos de interés, este dependería del motivo por el se limitaran los tipos.

En un escenario en el que la Fed frena porque la inflación baja, mientras el PIB y el empleo se mantienen altos, entonces el alto rendimiento debería proliferar. Sin embargo, si se ralentiza porque suben los tipos de forma demasiado abrupta y conmociona a los mercados provocando una recesión, entonces podría ocurrir lo contrario y el alto rendimiento sufriría. Sin embargo, incluso si este escenario se diera, se podría decir que los balances de compañías de alto rendimiento están en mucho mejor forma hoy que en cualquier otra recesión anterior.

¿Niveles de emisión más bajos = menos liquidez?

Al igual que la inflación no es necesariamente la sentencia de muerte para todos los activos de renta fija, tampoco unos menores niveles de emisiones se traducen siempre en menores niveles de liquidez en el mercado.

No hace falta decir que los inversores siempre deben tener en cuenta la liquidez en cualquier mercado, pero -en este caso- la falta de oferta en los mercados de alto rendimiento es en realidad una técnica positiva para esta clase de activos, resultante de la falta de necesidad de refinanciación. Deberíamos incluso argumentar que, a pesar de unos niveles inferiores de emisiones, el alto rendimiento es en realidad más líquido hoy que hace 2-3 años.

¿Pero qué pasa con el aumento de las tasas de impago?

El nivel de eventos y volatilidad sin precedentes que hemos presenciado este año ha sido incuestionablemente alto. Dentro del crédito, el reciente contexto de volatilidad del mercado hace prever una ola de quiebras debido a que las empresas no pueden soportar suficientemente la carga de la deuda que han asumido.

Tal vez sea cierto, y prevemos que los niveles de impago probablemente se tripliquen con respecto a los actuales. Sin embargo, parten de una base increíblemente baja. Cuando las tasas de impago de los últimos doce meses (LTM) de HY son del 1,6%, los impagos de alto rendimiento podrían aumentar hasta el 3,5%, pero esto equivaldría a la mitad de lo que alcanzaron durante la crisis del COVID.

Susúrralo en voz baja – las valoraciones a medio plazo son relativamente atractivas

Con una rentabilidad en los mercados globales de HY de alrededor del 9,5% y unos diferenciales que se sitúan por encima de los 585 puntos básicos, nos encontramos históricamente con unas valoraciones atractivas que suelen generar rentabilidades positivas en un horizonte de tres y cinco años, incluso si los diferenciales se amplían aún más.

Dado el actual contexto de bajos impagos, baja duración, altos ingresos y mayor liquidez en comparación con otros activos de renta fija de mayor riesgo como los préstamos directos, el crédito titulizado y los préstamos ampliamente sindicados, esperamos que la tendencia de flujos positivos hacia el alto rendimiento continúe durante lo que queda de 2022 y hasta bien entrado 2023.

Ahora es el momento del alto rendimiento.

Columna de Tim Leary, Senior Portfolio Manager en BlueBay Asset Management