Mutuactivos se une con ING para lanzar un nuevo fondo de deuda con una rentabilidad fija del 6,6% en 3 años

| Por Daniel Yustas | 0 Comentarios

A partir del 22 de diciembre, ING completa su oferta de inversión con el lanzamiento del Fondo Naranja Rentabilidad 2026 I. Con este producto, que sigue la filosofía de la entidad de sencillez, transparencia y bajos costes, el banco amplía las opciones de inversión para sus clientes, ofreciéndoles una alternativa más conservadora que les permite protegerse de la volatilidad de los mercados, al obtener una rentabilidad fija de sus ahorros.

El Fondo Naranja Rentabilidad 2026 I, gestionado por Mutuactivos SGIIC (la gestora de fondos de Mutua Madrileña), invierte tanto en bonos de gobiernos de la zona euro, como de grandes empresas, nacionales como internacionales, y ofrece flexibilidad para invertir cualquier cantidad, sin mínimo de suscripción, desde un euro.

El nuevo fondo proporciona al cliente la tranquilidad de recuperar la inversión inicial y obtener una rentabilidad total del 6,6% (2,2% TAE, que se abonará cada seis meses en pagos del 1,1%), si se mantiene la inversión durante tres años, con un binomio rentabilidad/plazo muy competitivo en el mercado. Una vez cumplido el plazo de tres años, el cliente podrá reembolsar o traspasar el dinero sin ningún coste a otro fondo de la entidad o en ventanas de salidas trimestrales, sin comisión, a valor de mercado.

Después del éxito de los fondos anteriores, ING aumenta su serie de fondos con objetivo de rentabilidad, ofreciendo una rentabilidad mayor en cada nueva serie. El primer fondo ofrece al cliente una rentabilidad del 0,30% TAE, el segundo un 1% TAE, el tercero un 2% TAE y en esta última incorporación ING ofrece un 2,2% TAE.

ING refuerza su propuesta de inversión

La propuesta de inversión de ING continúa creciendo. A cierre de 2021, el balance del banco en productos de inversión ha ascendido a 15.000 millones de euros, 2.500 millones más que en 2020. Además, los Fondos Cartera Naranja, la propuesta de gestión pasiva de la entidad, ya han alcanzado los 1.900 millones de activos bajo gestión y los 100.000 clientes, de los cuales un 48% no había invertido antes.

Nuevo lanzamiento de Mutuactivos

Además de este producto con ING, Mutuactivos refuerza su apuesta por la renta fija privada con el lanzamiento de Mutuafondo 2025. Dirigido a clientes que puedan mantener su inversión durante un horizonte temporal de dos años (el vencimiento del producto está fijado para el 31 de enero de 2025), la estimación de rentabilidad neta objetivo (no garantizada) del fondo oscila entre el 2,88 y el 3,26% anual, según la clase que se suscriba. El periodo de comercialización del fondo estará abierto hasta el 28 de febrero de 2023. A partir de esa fecha, el vehículo aplicará descuentos por suscripción y reembolso.

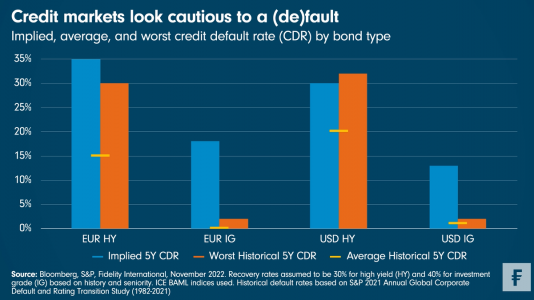

Los gestores de Mutuactivos señalan que el contexto actual, tras las subidas de tipos de interés que se han producido a lo largo del año, ha incrementado el atractivo de la renta fija, principalmente del crédito. “En Mutuactivos vemos una ventana de oportunidad para invertir en renta fija privada, principalmente en activos de alta calidad crediticia. Las subidas de tipos de interés decretadas por los bancos centrales ofrecen una oportunidad atractiva para capturar la rentabilidad de la deuda a través de una cartera a vencimiento”, aseguran.

“En el contexto actual, es relativamente sencillo construir una cartera con activos de elevada calidad crediticia y con potenciales rendimientos implícitos a un año superiores al 3%. Mutuafondo 2025, FI es una alternativa adecuada para inversores de riesgo bajo”, añaden.

El fondo invertirá su cartera de forma predominante en activos de renta fija de alta calificación crediticia (investment grade) y de compañías con balances saneados, principalmente de emisores europeos. La cartera estará compuesta, previsiblemente, por unas 50 o 60 emisiones. Se espera que la calidad crediticia media de las emisiones tenga una calificación de BBB. El nivel de riesgo del fondo se sitúa en 2, en una escala del 1 al 7.

Para los gestores de Mutuactivos, dado que el nivel de endeudamiento de las empresas es inferior al de anteriores escenarios económicos de incertidumbre, el riesgo de impago de los bonos de alta calidad crediticia también es menor.

El producto sale al mercado con tres clases diferenciadas, A, D y L. La inversión mínima para entrar en el fondo es de 10 euros en las clases D y L y de 10.000 euros, en el caso de la clase A. La clase L presenta una comisión de gestión del 0,20% sobre patrimonio, la clase A, del 0,35% y la clase D, del 0,57%.