Rodrigo Buenaventura (CNMV): “Los mercados de capitales profundos, y especialmente los de renta variable, parecen más importantes que nunca”

| Por Beatriz Zúñiga | 0 Comentarios

Madrid ha acogido hoy la 14ª Conferencia Anual sobre los Mercados de Capitales en España, organizada por la Asociación de Mercados Financieros en Europa (AFME). Su principal mensaje ha sido claro: la importancia de que MiFIR garantice la competitividad y el atractivo de los mercados de capitales europeos. En este marco, para Adam Farkas, CEO de AFME, la Presidencia de la UE de España supone una “excelente oportunidad” para que el país “muestre su liderazgo con el apoyo al avance en las políticas importantes que están en marcha, como MiFIR”.

Durante la apertura de la jornada, Farkas insistió en que el resultado de las negociaciones a tres bandas de la Unión Europea sobre el Reglamento Europeo de los Mercados de Instrumentos Financieros (MiFIR, por sus siglas en inglés), que comienzan precisamente esta semana, determinará la capacidad que tendrán los bancos y los mercados de capital para mejorar la economía europea.

El CEO de AFME ha subrayado que esta normativa, que se encargará de regular los mercados de capitales de la Unión Europea, tendrá “un papel vital a la hora de retener y atraer liquidez a los mercados europeos, lo cual es importante tanto para las empresas como para los inversores, sobre todo porque las jurisdicciones de todo el mundo compiten cada vez más por atraer la cotización de empresas y la inversión”.

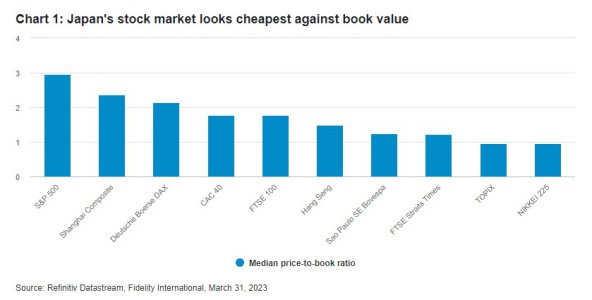

Sobre esta idea ha profundizado Rodrigo Buenaventura, presidente de la Comisión Nacional del Mercado de Valores (CNMV), durante su intervención al inicio del evento. “Seguimos teniendo unas necesidades de inversión muy elevadas, especialmente en los ámbitos ecológico y digital; una población que envejece; unas finanzas públicas que necesitan consolidación. En este contexto, los mercados de capitales profundos, y especialmente los de renta variable, parecen más importantes que nunca. Y, sin embargo, no han dejado de reducirse en términos relativos en los últimos 10 años. AFME tiene un gráfico muy revelador en su informe CMU KPI sobre la trayectoria del porcentaje que el PIB de la UE y la capitalización bursátil de la UE representan del mundo. Y la trayectoria es, cuando menos, un poco deprimente”, ha afirmado.

Además, el responsable de la CNMV ha destacado que la relevancia del momento actual junto con el papel clave de los mercados de capitales fue debidamente comprendida por la Comisión Europea a través de su iniciativa de Unión de Mercados de Capitales. Y cómo España ha actuado en términos similares para estimular los mercados con la reciente modificación de la Ley del Mercado de Valores, ahora denominada Ley del Mercado de Valores y Servicios de Inversión (LMVSI) y que entró en vigor hace una semana.

Sobre la Unión de Mercado de Capitales, Buenaventura considera que ha llegado el momento de dar un paso más allá de lograr la unión e integración de los mercados, cree que la prioridad es centrarse en el crecimiento. “La regulación y supervisión de los mercados de valores no está en absoluto tan fragmentada como podría estarlo en 2015. Hoy en día, los Estados miembros tienen un régimen armonizado por medio de la normativa europea en lugares donde antes teníamos directivas, o nada. Es el caso de cuestiones como el registro y la liquidación (CSDR), los folletos (Reglamento sobre folletos), los derivados, el registro y las entidades de contrapartida central (EMIR), y la negociación y la información (MiFIR)”, ha argumentado durante su intervención.

Aunque reconoce que aún quedan ámbitos en los que avanzar, se muestra optimista y, comparando con el proyecto de unión bancaria, afirma que los mercados de capitales de la UE están hoy mucho más integrados que los mercados bancarios de la UE e insiste en que la fragmentación no es problema. “Estoy convencido de que nuestro problema no es la fragmentación o la integración, que es razonablemente alta en el aspecto normativo, sino el pequeño tamaño del mercado y la falta de una fuerte vinculación con las estructuras de financiación de las empresas. Por esta razón, el objetivo actual no debería ser lograr una integración perfecta y completa, sino desarrollar mercados más profundos y grandes. El concepto de crecimiento debe primar sobre el de unión y, por tanto, dar lugar a medidas que hagan los mercados más atractivos para las empresas. Las soluciones para que el mercado de valores sea más barato, más sencillo, más ágil y más atractivo para las empresas y los pequeños inversores están sobre la mesa”, ha defendido.

Cuestión de liquidez

Otro de los aspectos que han destacado tanto Farkas como Buenaventura es la liquidez del mercado de capitales. Según los datos de AFME, la liquidez de los mercados europeos de renta variable se encuentra “gravemente estancada” en comparación con la del mercado estadounidense, donde el índice de rotación de capital se incrementó un 40% entre mediados de 2016 y finales de 2022. “Creemos que una de las principales razones de este estancamiento es la relativa complejidad de los mercados europeos, sobre todo por el mayor número de entidades de negociación, cotización y compensación en comparación con EE.UU.”, ha aseverado Farkas.

En este sentido, Buenaventura ha matizado que “el desarrollo de los mercados de valores, y por tanto el aumento de la financiación no bancaria, no debe ser visto como un problema sino como una bendición para la economía española y europea”. Su reflexión venía a colación de lo ocurrido estos últimos meses, en los que se ha detectado un discurso que identifica la financiación no bancaria con una fuente creciente de riesgo sistémico. “Algunas de estas declaraciones se basan en las tensiones de liquidez en los fondos del mercado monetario de valor constante en marzo de 2020 o en los recientes acontecimientos con los fondos de pensiones de pasivo en el Reino Unido. A mí me llama poderosamente la atención que, con todo lo que ha ocurrido en el ámbito bancario en las últimas 5 semanas, algunos sigan señalando a los fondos de inversión como la fuente de donde procederán los riesgos”, ha comentado.

En su opinión, la solución al supuesto riesgo sistémico no consistiría en imponer colchones de liquidez o de capital extraordinarios, “porque los fondos no deben regularse como si fueran depósitos ofrecidos por los bancos”. Buenaventura propone una solución que radica en cuatro elementos clave: herramientas adecuadas de gestión de la liquidez a disposición de gestores y supervisores; una correspondencia estricta entre la liquidez de los activos subyacentes y las ventanas de liquidez de los fondos; límites y controles del apalancamiento; y un seguimiento y supervisión adecuados de todos esos elementos, basados en la transparencia, la información y los datos de supervisión.

Para concluir su intervención Buenaventura ha reiterado que la financiación no bancaria y el crecimiento de los mercados de valores deben ser compañeros de viaje, socios implicados. “Ambos son hoy, más que nunca, necesarios si realmente queremos que nuestras empresas accedan a fondos de capital más profundos y amplíen la base de inversores. Es tanto lo que está en juego para nuestras economías que deberíamos hacer del crecimiento de los mercados de capitales una prioridad estratégica”, ha afirmado.