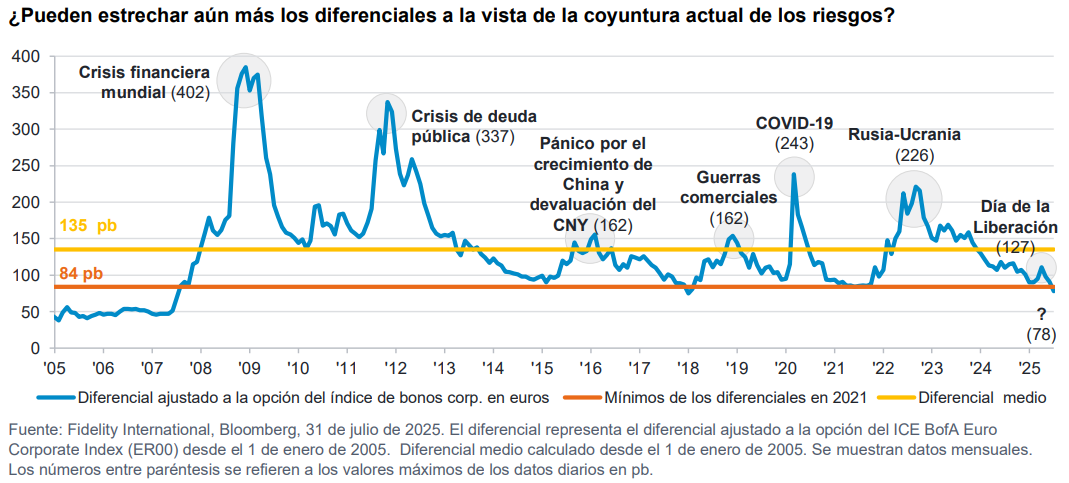

Han pasado ya cinco meses desde el Día de la Liberación. El pánico que se desató en los días posteriores al anuncio de los aranceles es ya cosa del pasado, aunque la entrada en vigor de los mismos en las últimas semanas haya provocado caídas en las bolsas. Pero en todas las regiones, en líneas generales, los mercados han recuperado con creces lo perdido aquellos días: las bolsas están en máximos históricos y los diferenciales de deuda corporativa, en mínimos posteriores a la crisis financiera mundial.

Desde nuestro punto de vista, la escalada de las bolsas parece más fácil de explicar. Se diría que nos encontramos al inicio de la revolución de la IA y que los actores del mercado se dividen en dos grupos. El primero pronostica que la IA generará unas mejoras de la productividad inimaginables, lo que dará lugar a un cambio de paradigma en el crecimiento potencial de EE.UU. y, posiblemente, del mundo. El segundo considera que la revolución de la IA se asemeja a la burbuja puntocom y, por lo tanto, está dando rienda suelta a su George Soros interior (“Cuando veo que se forma una burbuja, me apresuro a comprar”), con la esperanza de vender cuando el mercado alcance un territorio de valoración absurdo similar a los que se vivieron a comienzos de la década de 2000. Huelga decir que estos dos tipos de inversores piensan que deberían comprar ahora, con independencia de que tengan que vender más adelante o no.

En la deuda corporativa, resulta más difícil justificar la magnitud de las compras que estamos observando actualmente. La naturaleza asimétrica de esta clase de activo, sumada al hecho de que los diferenciales de deuda corporativa se sitúan en su percentil más bajo de las valoraciones históricas posteriores a la crisis financiera mundial, deja las valoraciones en mal lugar. Desde nuestro punto de vista, la mejor explicación es que, en todo el mundo, los inversores siguen creyendo que los bancos centrales se encuentran en un ciclo de relajación y, por lo tanto, los rendimientos disponibles actualmente constituyen una oportunidad de compra única en una generación. En otras palabras, “a quién le importa si los diferenciales son estrechos actualmente, cuando los rendimientos podrían descender un 1% en el caso de que la Fed recorte tipos hasta el 3%”.

El tango transatlántico continúa

Si tomamos un poco de distancia, vemos que existen tres grandes apuestas macro de consenso actualmente: corto dólar estadounidense, posiciones a favor de la elevación de la curva y largo en los vencimientos a dos y cinco años de la curva de deuda pública. El catalizador para que fructifiquen estas tres apuestas sería que la Reserva Federal (Fed) se viera obligada a recortar tipos, bien por los datos o bien por presiones políticas. Así pues, parece que el devenir de los activos de riesgo depende en la actualidad de la Fed. Por extensión, si la Fed no aplica los recortes que descuenta el mercado, sin duda veremos más volatilidad.

Aunque seguramente el tipo de depósito del Banco Central Europeo (BCE) va a describir una trayectoria diferente a la de la Fed, debemos ser conscientes de que el primero probablemente se vea maniatado si la segunda recorta tipos de forma significativa. En este escenario, el 2% podría no ser el tipo terminal en Europa después de todo y los productos europeos con diferencial podrían seguir subiendo.

La firma del acuerdo comercial entre EE.UU. y la UE hace que se atenúe el gran riesgo bajista para el crecimiento europeo. Ante la perspectiva de un mayor crecimiento debido a los ingentes programas de gasto público en los que se ha embarcado Alemania, creemos que el BCE debería estar tranquilo dejando los tipos en el 2%, a menos que la inflación descienda claramente por debajo del objetivo del 2%. Creemos que el BCE no tendrá problemas para obviar los diferentes efectos bajistas a corto plazo que cabe atribuir al petróleo y a la divisa, del mismo modo que obvió una inflación a corto plazo más elevada en el segundo semestre de 2021 debido al efecto de la reapertura tras la pandemia. Si la inflación más baja persiste (más de un año por debajo del objetivo), el BCE probablemente tendrá que aplicar uno o dos recortes.

La paciencia debería dar fruto a largo plazo

En las estrategias de bonos investment grade en euros, seguimos manteniendo un sesgo de duración corta como cobertura frente a nuestra infraponderación en deuda corporativa y también para expresar la visión de que los rendimientos pueden sufrir un ajuste al alza sustancial en Europa (si no en todas las regiones). También nos gustan las posiciones a favor de la elevación del extremo largo de la curva para reflejar la idea de que el peso de las emisiones de deuda pública, sumado a un BCE que podría dejar los tipos sin cambios durante mucho tiempo (si es que no los recorta), se traduciría en una curva con mucha más inclinación de lo que estamos acostumbrados.

En deuda corporativa, estamos posicionados de forma muy defensiva desde el convencimiento de que no vemos mucho recorrido al alza en los diferenciales. Desafortunadamente, eso ha lastrado el comportamiento reciente de las estrategias, ya que los diferenciales han caído por debajo de sus mínimos de 2021. Sin embargo, consideramos que el estrechamiento de los diferenciales que hemos visto debido al ingente volumen de entradas de capitales en esta clase de activo se invertirá rápidamente (si no más) en el caso de que los tipos se revisen al alza de forma considerable o si materializa alguno de los numerosos riesgos que el mercado está pasando por alto.

El entorno actual recuerda mucho al de 2021. Entonces, el BCE compraba sin prestar atención a los diferenciales, lo que devolvió los diferenciales de deuda corporativa a los mínimos posteriores a la crisis financiera mundial. La idea dominante era que los diferenciales no sufrirían una gran presión vendedora mientras el BCE siguiera comprando. Obviamente, los diferenciales sufrieron una gran presión vendedora en 2021 e, irónicamente, dejaron de sufrirla en el momento en el que el BCE detuvo su programa de compras de emergencia por la pandemia a mediados de 2022. Actualmente, el nuevo relato es que los rendimientos se mueven en cotas atractivas y, por lo tanto, estamos viendo la misma insensibilidad frente al nivel de los diferenciales, pero seguimos pensando que estos solo pueden estrecharse hasta cierto punto.

Nuestro plan es seguir siendo pacientes. Siempre sale algo mal, especialmente cuando uno nunca se lo espera.

Artículo escrito por Ario Emami Nejad, gestor de Fondos y Libby McNie, especialista sénior en Inversiones de Fidelity International.

Información importante sobre las inversiones.

El valor de las inversiones y las rentas derivadas de ellas pueden bajar o subir y usted/el cliente puede recibir menos de lo que invirtió inicialmente.

Esta estrategia no ofrece ninguna garantía o protección en lo que respecta a la rentabilidad, la preservación del capital, la estabilidad del valor liquidativo o la volatilidad.

Los fondos están sujetos a cargos y gastos. Los cargos y gastos reducen la revalorización potencial de la inversión. El inversor podría recibir menos de lo que pagó. Los costes pueden disminuir o aumentar como consecuencia de las fluctuaciones de las divisas y los tipos de cambio.

Existe el riesgo de que los emisores de bonos no sean capaces de devolver el dinero que han pedido prestado o efectuar los pagos de intereses. Cuando los tipos de interés suben, los bonos pueden depreciarse. Las subidas de los tipos de interés pueden hacer que disminuya el valor de su inversión. Los bonos de baja calidad crediticia se consideran bonos de mayor riesgo. Presentan un mayor riesgo de impago que podría afectar a las rentas y al valor del fondo que invierte en ellos.

La estrategia invierte en mercados extranjeros, de ahí que el valor de las inversiones pueda verse afectado por las variaciones de los tipos de cambio. Por favor, consulte el folleto y el DFI del fondo antes de tomar una decisión de inversión.

Esta estrategia puede emplear una cantidad de derivados mayor y más compleja y ese hecho puede conllevar apalancamiento. En estas situaciones, la rentabilidad puede aumentar o disminuir en mayor medida que en otras circunstancias. La estrategia podría estar expuesta al riesgo de pérdidas económicas si una contraparte utilizada para los instrumentos derivados se ve imposibilitada para afrontar sus obligaciones de pago.

Las referencias a valores específicos no deben interpretarse como una recomendación de compra o venta de dichos valores y constituyen menciones con carácter exclusivamente ilustrativo. Se puede encontrar información detallada sobre los riesgos en el Folleto.

Se informa a los inversores de que las opiniones expresadas pueden no estar actualizadas y pueden haber sido tenidas ya en cuenta.